作者:中国民生银行信息科技部 何鹏 周礼 罗京

在大数据、人工智能、区块链等新兴技术的驱动下,各家银行纷纷利用新技术制订数字转型改革战略,寻找差异化经营的可行模式。民生银行积极推进改革转型,2018年在“民营企业的银行、科技金融的银行、综合服务的银行”战略指导下,民生银行从科技视角制订了“技术+数据”双轮驱动的改革方案,全力打造以客户为中心的数字化智能银行,为广大客户提供科技+金融的综合生态服务。如何真正将“数据驱动”的这个轮子落地,扎扎实实地支撑民生银行数字化改革转型,是大数据建设需要攻克的难题。

民生银行数据系统演进历程

民生银行数据建设经历了三个阶段(见图1):信息分散阶段、数据仓库阶段和大数据平台化阶段,受经营模式、组织架构、技术条件等因素影响,不同阶段表现出不同的数据应用模式。

图1 民生银行数据发展里程

(1)在早期,银行经营模式直接产品简单,这个时期的数据应用主要体现在业务系统内的简单数据统计报表,零碎化特质明显,数据统计分散在独立的业务系统中。

(2)随着经营管理模式进一步细化,加上事业部混合经营的组织架构调整,产品系统逐步增多,形成复杂的产品矩阵。在管理端需要通过集中整合多个系统的业务数据来达到对全局经营效果的跟踪以及结构调整的决策支撑;在数据上出现数据集中建设的必然性;技术上表现为数据仓库实现核心业务产品系统的数据大集中;应用上形成了具备体系化和平台化特质的数据统计报表、经营管理驾驶舱等能力平台。

(3)随着社会和技术进一步发展,银行业的经营模式同质化特质越来越重,各家银行努力探索差异化经营发展的模式,这个阶段如何围绕客户为中心的数据驱动成了各家深入耕耘的模式。集技术与理念的数据中台新模式,承担起这个阶段的使命走上了数据的舞台,为数据驱动业务奠定基础。

数据中台意义

“中台概念”早期是由美军的作战体系演化而来的,技术上说的“中台”主要是指学习这种高效、灵活和强大的指挥作战体系。国内阿里巴巴约2017年左右对外率先提出数据中台的概念,指通过数据技术统一标准和口径,对全域数据进行采集、计算、存储、加工和服务。数据中台把数据统一之后,形成标准数据,形成数据资产层,进而为业务层和决策层提供高效服务,包括模型服务、算法服务,以及数据产品(见图2)。这些服务和产品是企业业务和数据的沉淀,通过数据中台统一服务管理与云化资源部署,降低数据重复性建设、减少烟囱式建设成本。

图2 科技金融银行的哑铃型新模式

银行业的数据中台建设,通过在前台业务系统和后台数据系统之间构建了一条数据和能力的快速通道,为前台的业务团队、客户经理、财富顾问与后台的数据专家、算法模型专家、人工智能专家之间形成了一条强有力的支撑纽带,业务团队专注于产品的具体逻辑与业务管理流程,数据专家专注于加速从数据到价值的过程,提高对业务的响应能力。这样一个快速通道、纽带,为商业银行的数据体系注入了新的活力。

(1)模式创新,改变数据后台接单式交付模式,打造数据产品,以产品化模式输出数据能力,为“Open Bank”理念积累数据产品内容。

(2)降本增效,将业务策略作为应用场景沉淀到数据中台,通过人工智能模型应用,解放操作岗,审批岗,流程岗等人力工作。

(3)服务方式创新,围绕数据服务化、算法模型在线化,开发大数据能力,将数据应用方式由后台跑批为主向实时化、服务化、配置化演进,直接为业务赋能,支持业务探索创新、快速迭代。

构建数据中台体系,打造场景金融服务

数据中台自身和业务结合紧密度高,结合现阶段银行业务经营的迫切诉求,对数据中台建设从技术平台和数据交付两个层面制订建设目标。

在技术平台层面,通过微服务架构完成数据及模型的服务化,便于直接在系统上高效对接,结合技术组件特点和场景特点完成服务的标准化,形成标准的交付模式,进一步在技术上形成可配置化的服务框架,快速生产场景数据服务。在底层技术上,由于中台数据服务的集中化建设,底层势必需要采用分布式以及云化的相关技术完成基础层建设,让服务更高效可靠地发布运行并可管控。

在交付的内容层面,更多地是将团队组织架构配合场景数据标准分区形成小队敏捷的交付模式,提高业务交付效率。同时在统一的平台工作标准和模式下,沉淀共性数据内容,领域内形成工具、数据的复用,做到在灵活高效交付的同时,实现科技的提效降本效用。

1.数据中台体系技术方案。数据中台在金融领域的落地属于前沿技术应用,民生银行经过自主探索、自主研发,形成由4大功能体系、12个子系统构成的金融数据中台体系,如表1所示。

表1 数据中台核心模块

数据中台核心运转模式由Engine引擎体系、Service服务体系、Open路由体系、Plus管理体系核心组件协同运转完成。首先,由Engine引擎体系完成对数据能力、模型能力的抽象封装,以应对不同场景的智能数据需求。进而,Service服务体系完成引擎抽象能力与实际业务数据的结合应用,通过灵活搭配,打造具备业务属性的数据服务产品。最终,通过Open体系(OpenAPI、OpenFILE、OpenMSG、OpenCFG)完成对业务系统与业务人员的快速赋能。Plus管理体系则完成数据资产目录、数据可视化、云化管理等统一管理功能,并通过DevOPS、容器、高性能数据访问缓存等前沿技术组件完成数据服务高并发、高可用、弹性部署等技术能力的提升。

引擎、服务、路由协同运转,统筹管理,共同打造了场景化金融数据服务能力。从数据指标、数据决策、智能推荐、智能模型等多个层面提供了立体化的快速支持,直面客户,赋能场景,为金融业务数字化、智能化转型升级的重要支撑。

2.场景金融服务管理方案。银行的金融业务场景门类齐全,经营的客群多样,围绕客户为中心、差异化经营的场景金融服务模式逐渐成为主流。数据中台作为统一的数据服务平台,支撑各业务领域的场景金融服务,就需要制订指导性规范,对数据中台服务集、服务组件,从业务场景、是否对客、组件多租户使用等角度进行管控,保证数据中台服务在业务场景高交付下做到可管理、可控制,能够长期有序的运行。

民生银行在数据中台建设过程中,结合自身业务经营状况,提出了一套“场景分区+技术分级”的数据中台场景服务管理方案,形成由11项业务场景、4级服务、18组管控域组成的数据服务管理矩阵。

场景分区标准主要依据业务领域及服务客群,划分为以下11个业务场景(见表2)。

表2 数据服务管理矩阵-场景分区

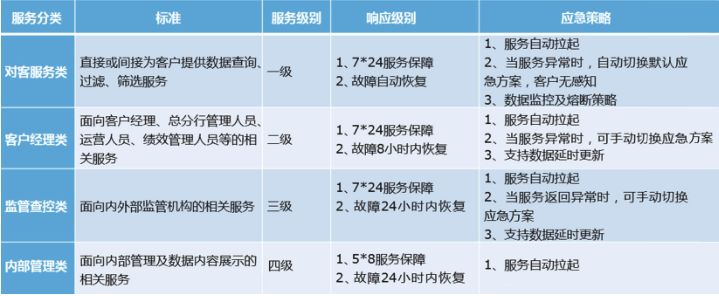

根据服务与用户触达类型对服务进行分类,包括对客服务类、客户经理类、内部管理类、监控查控类,制订不同界别的响应和应急策略(见表3)。

表3 数据服务管理矩阵-技术分级

通过技术平台的技术分区和数据内容的服务分级建设思路,数据中台在为各业务场景快速提供在线数据价值输出的同时也能够做到数据使用的管控和跟踪,为数据应用长期优化奠定一个良好的支撑基础。

助力改革转型,数据中台典型案例实践

1.支撑小微新模式探索,全流程数据驱动。小微3.0新模式是民生银行积极推进改革转型战略级项目,全技术架构实现中台化,借助业务中台和数据中台提供的能力,完成常态化产品推荐、场景化产品推荐、厅堂服务、收单结算、大额流入与流出营销、在线抵押贷款、小微红包、小微账单、有贷户综合营销等多项业务领域创新性应用的落地,做轻业务前台、做强中台的中台体系架构试点取得成功。

2.助力网金数字化运营,促进数字化转型落地。在数据中台的支撑下,网金数字化运营平台打通了管理驾驶舱和线上服务平台的数据链路,使经营管理决策、策略投放执行、效果评估反馈、迭代完善优化等环节能够闭环执行。通过内容运营、产品运营、客户运营、服务运营几个领域,提升外部获客能力、转化提升能力、产品销售能力、粘性服务能力,构成流量导入、激活转化、资产提升、粘性服务、决策支持闭环的线上流量经营体系。并已完成首家分行试点,试点行一季度实现理财资产增长二十余亿元,代发目标客群资金留存率提升3.41%,累计带来行外资产四十余亿元。

3.助力零售风险,探索量化评分。在零售“天眼”预警系列模型投产取得较好的业务效果之后,大数据管理部进一步投入专业人才对消贷A卡评分进行量化研究探索,通过中台模型引擎进行灰度发布,能够对机器学习模型的专业评估指标进行在线跟踪,加速机器学习模型的监控迭代。

结语

“求木之长者,必固其根本;欲流之远者,必浚其源泉。”,当前商业银行正在从“规模化”“速度化”向“轻型化”“价值化”进一步深化转型,数据与技术的广泛深度应用是推动这次转型的不竭动力,从数据视角,我们一直在思考并实践如何真正将“数据驱动”的这个轮子落地。民生银行数据中台是一次执行层的数据建设探索,把长期以来“藏在”后台的数据能力(数据、模型、算法)快速输送到对客系统、业务流程中,直面客户、快速迭代、数据赋能,借助新技术组件提供的强大服务能力,将过去主流的面向宏观决策统计及分析的数据应用模式,提升到面向微观的个体的预测决策数据应用模式,在沉淀共性数据服务的同时,也具备面向领域的个性数据服务,以客户为中心,差异化服务,深化数据应用价值。

本文选自《金融电子化》2019年07月刊

声明:本文来自金融电子化,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。