中国工商银行软件开发中心副总经理 李金浩

作为当前给银行业造成损失最为严重的风险之一,外部欺诈风险的涵盖范围广,防控难度大。据国外研究机构统计,欺诈风险每年导致银行损失金额高达735亿美元,国内银行每年欺诈风险损失金额也达上百亿元。为了应对严峻复杂的外部欺诈风险形势,工商银行不断探索建立新型风险管控体系,自2008年起,陆续在信用卡、电子银行等业务领域开展反欺诈系统建设,并于2016年启动企业级反欺诈管理平台建设,目前已建成“信息共享、技术共用、欺诈共防、步调共同”的企业级反欺诈管理平台,实现覆盖全集团、全产品、全渠道的欺诈风险事前、事中、事后的全流程管理,助力构建自动化、智能化、高效率的集团反欺诈工作体系,维护客户资金安全、营造良好金融生态。

工商银行企业级反欺诈管理平台依托先进的大数据及人工智能技术,实现各业务领域的风险事件、特征、名单、策略、模型的挖掘整合,通过流数据处理、大数据分析、机器学习建模、知识图谱分析等能力,面向客户提供事前申请反欺诈、事中交易反欺诈和事后风险监控等全方位反欺诈智能服务,建立了“一点出险,全面布控”的交叉布控机制。

一、企业级反欺诈管理平台特点

工商银行企业级反欺诈管理平台具备数据夯实、灵活部署、高效识别、柔性干预、智能防控的特点。

1.数据夯实:整合建成企业级反欺诈信息库

基于大数据技术,企业级反欺诈管理平台按客户维度集成整合了行内外近百类风险数据,形成上亿级海量风险数据库,通过平台化管理和标准化输出,实现风险信息在全行范围的共享共用,形成了“名单库”“风险事件库”和“特征库”三大反欺诈信息库。

集团反欺诈名单库在整合分散于行内各专业的黑灰名单的基础上,进一步引入涵盖各政府职能部门、社会公信体系、国内外银行同业、国际反欺诈组织、互联网大数据公司的各类风险名单,同时,通过对客户交易、资产、欺诈事件等历史数据的挖掘,形成了首次还款违约、养卡客户等特色风险名单。目前已收集107类风险名单,数据规模已超3000万条,有效防止风险传染和复现。

集团风险事件库基于统一的欺诈事件分类和认定标准,已采集纳入信用卡、电子银行、借记卡、三方支付等专业的既遂和未遂欺诈事件480万余条,及时反映欺诈形势,也作为风控模型训练的基础。

欺诈风险特征由风险数据统一转化形成,通过将事件、名单等风险信息,按客户、账户、设备、交易等进行分类整合转化,实现风险特征对原始风险数据信息价值的替代。集团反欺诈特征库现已纳入1600余个欺诈风险特征,支撑以风险特征为基础的反欺诈规则模型应用体系,支持实现风控策略的快速部署。

2.灵活部署:支持风险模型、风险服务的灵活配置部署,适应产品快速创新需要

为快速应对外部欺诈风险的变化,企业级反欺诈管理平台实现了基于自然语言的可视化模型灵活挖掘和即时布控,依托企业级反欺诈信息库,业务人员可随时根据最新的风险形势在线挖掘部署模型,将模型上线时间从数月缩短到即时。大幅提升了风险管理人员对欺诈热点的响应速度,前瞻性评估和揭示新兴业务存在的外部欺诈风险情况,有效管控产品快速创新过程中出现的新型欺诈风险。同时,系统通过将风险服务标准化,实现风险服务灵活部署,基于工商银行PaaS云平台,系统将风险服务进行封装,提供了一种标准、可伸缩的风险服务,可将风险服务前移,嵌入各业务流程,保障服务灵活度高,耦合性低。

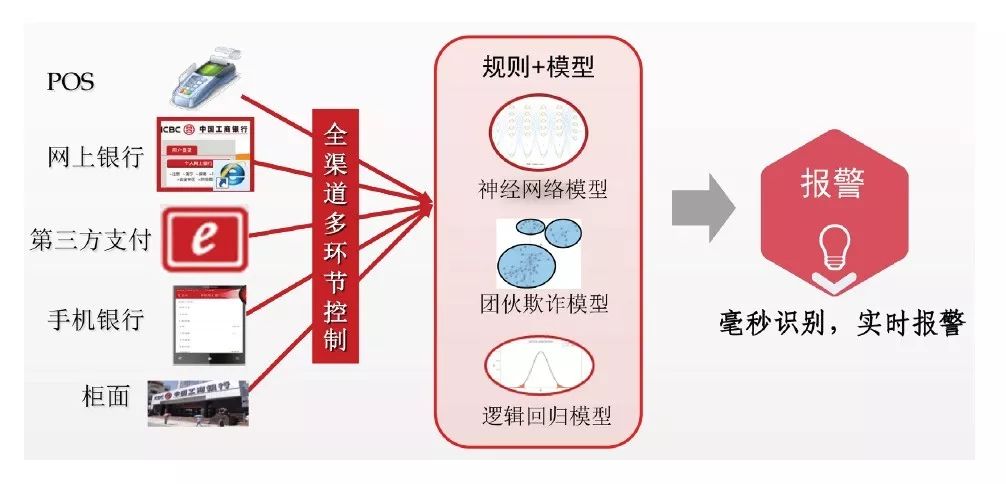

3.高效识别:提供毫秒级、高并发的实时反欺诈风险防控能力

企业级反欺诈管理平台应用流式计算技术和弹性可扩展系统架构,支持数据高速计算和多机协同处理,可从每秒上万笔金融交易中实时识别出欺诈交易,有效应对双十一购物节、商城秒杀活动等短时间、高并发交易的业务场景。平台能提供7×24小时不间断服务,每日可处理1亿笔交易,且99%以上交易的整体欺诈判断耗时控制在20ms内,为客户提供“无感知”的实时欺诈防控。同时,通过“黑名单定点清除+风险监控模型”互为补充的风控模式,用“精准打击”的事中风险自动预警模式代替传统的“撒网捕鱼”式监控风险预警和人工事后干预,在业务办理流程中加装一道高科技的“防火墙”。

4.柔性干预:提供丰富多样的风险决策支持,支持对风险的柔性干预

企业级反欺诈管理平台致力于打造风险和体验相平衡的柔性防控模式,根据不同渠道特点、业务和风险类型,建立分级干预策略,对于中低风险,采用增强身份验证等柔性干预策略,提升客户体验;对于高风险交易,采用终止支付等干预策略,确保客户资金安全。

5.智能防控:应用人工智能技术打造全流程欺诈防控体系

近年来,随着人工智能技术的发展,系统在智能化方面进一步拓展,结合工商银行专家团队多年业务经验,研发了覆盖事前、事中和事后的智能高效的AI风险防控模型(如图1所示)。

图1 AI 风险防控模型

系统依托工商银行自主研发的人工智能平台,应用各类多维客户特征及丰富的风险基础数据,基于神经网络、逻辑回归、GBDT、随机森林等算法,构建反欺诈智能模型。相较于传统规则模型,智能模型具备以下优势:

模型特征体系更加细致完善,风险刻画及识别能力更强。以B2C交易反欺诈欺诈模型为例,模型应用客户、商户、交易、行为信息中提炼了700余个基础特征,通过离散化、特征组合、时序拼接等操作,最终形成超高维的离散特征空间应用在智能模型中,最终智能模型的风险准确率较传统模型可提升1倍多。

风险的量化能力更精准,以申请反欺诈评分模型为例,以信用卡申请表、征信、行内资产等信息为基础,应用逻辑回归算法和GBDT算法,预测申请人发生首次还款违约欺诈概率,实现申请人欺诈风险的量化,模型KS值达45%。

应用模型自学习机制以及冠军挑战模式,确保模型效能不断提升强化。

在团伙欺诈防控方面,基于图计算技术,构建客户关系知识图谱,并使用图算法,实现对申请人信息趋同、异地申请占比高的可疑团伙的有效甄别,识别预警信用卡申请中的团伙欺诈风险。

二、企业级反欺诈管理平台相关成效

目前,企业级反欺诈管理平台提供的事前申请反欺诈、事中交易反欺诈和事后风险监控等全方位反欺诈服务已广泛应用于集团的信贷、信用卡、私人银行、电子银行、个人金融、普惠金融等各个业务领域。在支付风险防控方面,覆盖个金、信用卡、电子银行、融e购等产品和渠道。在信贷风险方面,协助客户经理完成客户准入、尽职调查等工作。结合业务办理流程提供预警服务,有效防范资产损失。

企业级反欺诈管理平台助力工商银行欺诈损失率常年低于同业水平,自投产应用以来,持续守护客户利益,已成功避免损失31.2亿元,其中预警并拦截欺诈申请522.65万笔,避免损失26亿元;保护客户交易300多亿笔,并实时阻断11.4万余笔欺诈交易,避免损失5.2亿元。在信用卡交易反欺诈领域效果显著,2019年二季度工商银行境内信用卡交易欺诈损失率为0.03BP,较银联最新公布的行业平均值低0.01BP。凭借着突出创新的设计理念及防控效果,平台先后荣获Visa国际组织颁发的亚太地区最佳风险控制奖、联合会共同颁发的国家级企业管理创新领域的最高奖——全国企业管理现代化创新成果一等奖、银行业网络金融创新奖最佳消费金融风控奖以及金融行业科技创新突出贡献奖——开发创新贡献奖等一系列奖项。

下一步,工商银行将在数据、技术方面持续完善企业级反欺诈管理平台,充分发挥平台价值,提高工商银行欺诈防控水平。

在数据方面,持续丰富反欺诈风险大数据,通过内外部数据的挖掘引入,丰富鉴别客户身份的数据维度;

在技术应用层面,一方面推进业界最新反欺诈技术的应用研究,通过引入设备指纹、生物探针等反欺诈技术,构建跨专业、兼容多种设备的设备反欺诈管理框架,研发设备反欺诈规则模型,实现对“坏人”和“坏设备”同步防范;另一方面持续拓展机器学习、图计算等人工智能技术在反欺诈领域应用的深度及广度,构建360度立体智能的欺诈风险防控体系,为客户提供更安全的金融服务环境,并为集团各领域业务的持续创新及健康发展保驾护航。

声明:本文来自中国金融电脑,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。