全球网络安全盛会RSAC2020,美国网络安全企业依然占有绝对数量优势。

相比美国网安产业规模和GDP占比,我国网络安全产业短期有3.5倍以上成长空间。

国内网安产业ToB投资风口已现。综合型的头部网安企业,被资本市场持续看好,其规模化增长将会在中长期带动网安产业发展。

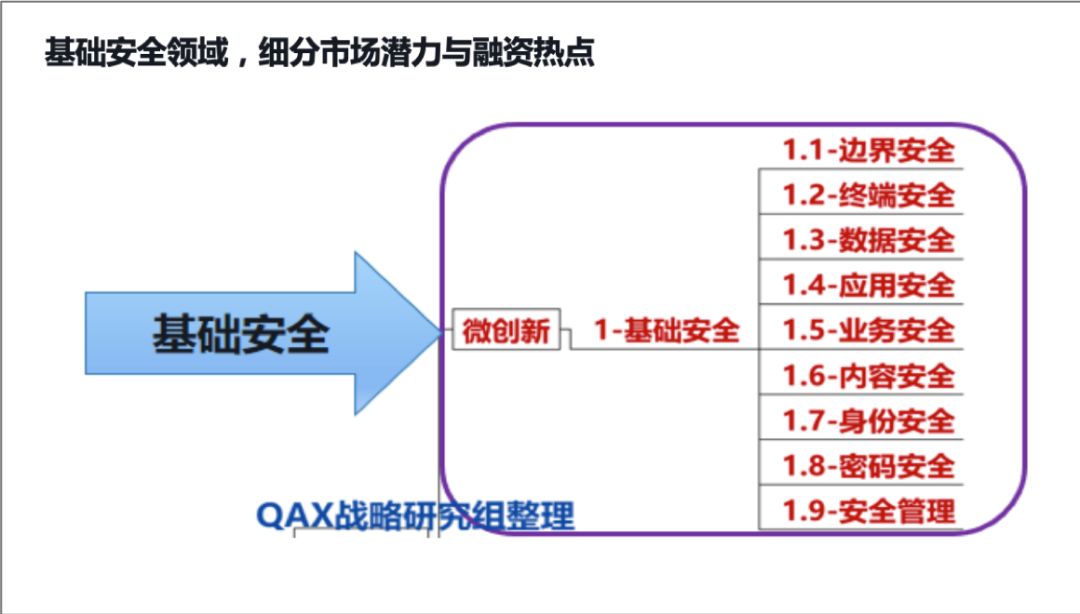

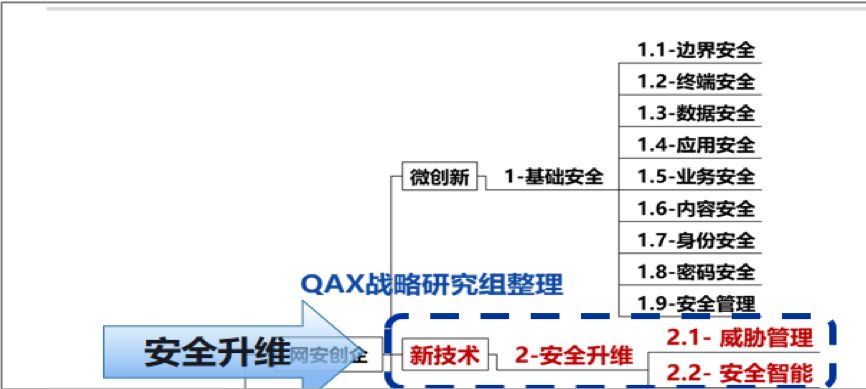

深耕基础安全的微创新公司、致力于安全升维的新型技术公司、独辟新赛道的新场景安全企业、尝试新模式的安服企业都迎来较大的发展机遇。

产业篇 中美网安产业体量差距较大

中美两国网安产业的规模与GDP占比差距较大,中国网安产业规模相对较小,短期具有3.5倍以上的增长空间。

1、我国网安产业规模仅占全球规模的4%,未来市场规模及增长潜力巨大。

参考Gartner 2018年的数据,目前全球网络安全产业三分天下格局,北美、西欧、亚太合计达到90%的市场份额。

美国、加拿大为主的北美市场,2018年产业规模达到511.3亿美元,占据全球41%份额,2017-2022的CAGR达到8.8%。

英国、德国等16个西欧国家2018年产业规模达到330亿美元,占全球27%份额,2017-2022的CAGR达到7.5%。

日本、中国、澳大利亚、印度等10个亚洲国家2018年共计22%市场份额,其中日本占10%,中国占4%,其余8%。

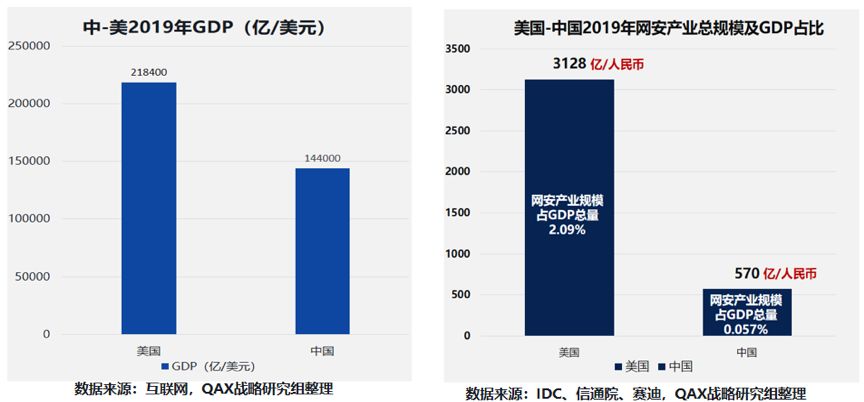

2、中美网安产业规模GDP占比差距明显,我国网安产业存在3.5倍增长空间。

美国商务部公布2019年美国的GDP为21.43万亿美元,增速2.3%;IDC报告显示,2019年美国网络安全产业规模447.37亿美元,年增速7%。美国网安产业规模占美国GDP总量2.09‰。

2019年我国GDP为990865亿元,按年平均汇率折算达到14.4万亿美元,GDP增速6.1%,稳居世界第二位。综合IDC、信通院、赛迪等第三方机构数据,取均值估算2019年我国网安产业规模在570亿左右,网安产业增速25%左右。我国网安产业规模占中国GDP总量0.057%,而美国是2.09‰占比。

从中美网安产业规模及GDP占比可看出,网络安全产业在我国具备很大的发展空间,我国网络安全基础设施投入占比总量至少应达到GDP总量的2%左右,网安产业短期内规模至少达到目前的3.5倍,即2000亿市场规模。习主席强调:“没有网络安全就没有国家安全”,中长期应加大网络安全建设投入,确保网安产业高速发展,才可能达到发达国家网络安全产业规模。

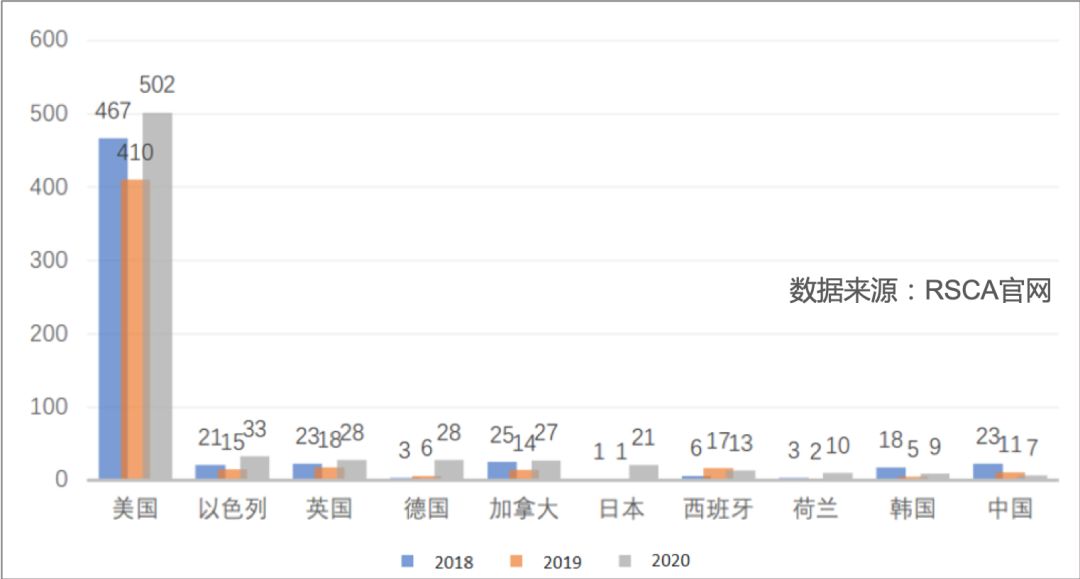

3、美国网络安全公司数量多、头部企业聚集、营收能力强、市值高。

相比其他国家,美国网络安全公司在数量和规模上拥有绝对优势。

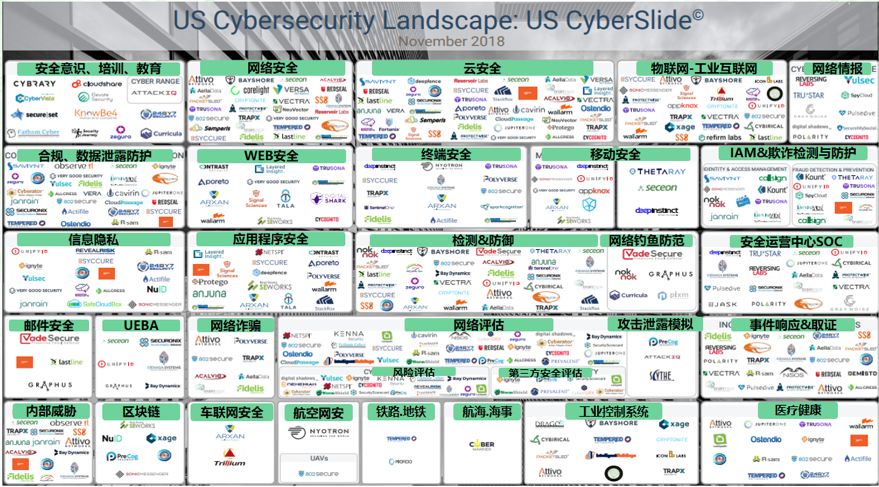

根据RSAC发布的近三年RSAC美国网络安全参展公司数量,可以说美国安全企业占绝对的数量优势。每年美国有接近500家优质网络安全厂商参展。其创新和优质网络安全企业数量由此可见一斑。当然这也与会议在旧金山举行、美国是东道主国家有关。Cybersecurity Ventures 2018年发布的全球网络安全500强企业显示,其中约70%总部设立在美国。

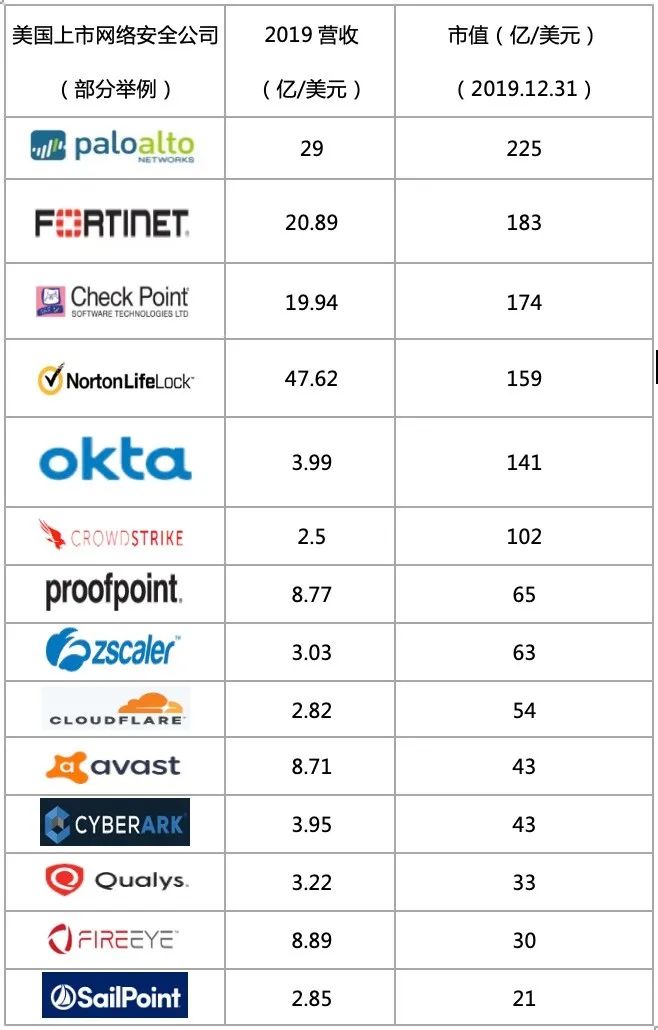

我们研究美国网络安全的上市公司会发现,其头部上市公司的营收和市值都远超我国网安企业。由于各家上市公司财报公开的时间不同,我们挑选了美国部分上市的专业网络安全公司,对其2019年的营收进行了统计。

在选取的部分美国网络安全上市公司中(数据摘自雪球),美国2019年营收在50亿人民币以上的公司数量至少有7家;网络安全业务营收在200亿人民币以上的专业网络安全上市公司至少有4家。由于部分上市公司财报中的安全营收未剥离,故无法统计在表内,其中包括:国防领域雷神、网络大厂思科、操作系统巨头微软,IBM安全、谷歌、亚马逊等。

相比于美国网络安全头部企业的数量、营收及市值,我国网络安全产业头部企业数量相对美国偏少,整体营收偏低。参考美国网安头部上市公司的营收规模,未来我国网安产业的头部企业规模化增长,将会在中长期带动网安产业发展。

技术篇 中美网安细分领域技术方向趋同

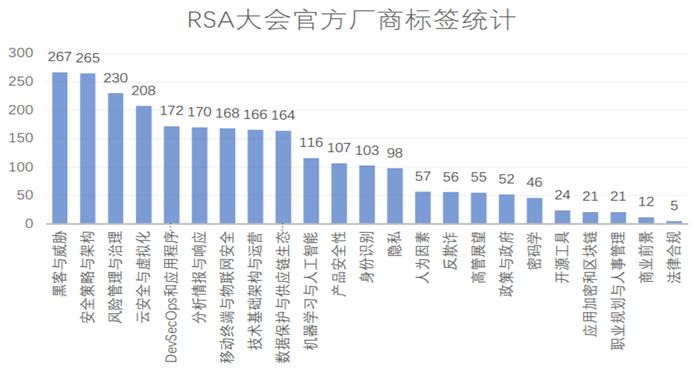

RSAC 2020参展企业覆盖网络安全各个领域,云安全、数据安全与隐私保护、物联网安全、威胁分析与自动化检测等成为热点方向。中美在细分网安技术布局方面趋同。

从2020年RSAC参展的公司分类上看,攻击威胁相关的参展安全公司占比接近40%。安全策略与架构、风险管理与治理、云安全与虚拟化、DevSecOps和应用程序安全、情报分析与响应、物联网与终端安全、数据保护与供应链生态安全、技术基础架构与运营、机器学习与人工智能辅助安全、身份安全、隐私保护等标签参展商都有百余家(单厂商存在多标签情况)。

结合RSAC2020参展企业的标签方向,同时参考Cyber observatory发布的美国网络安全厂商及产品全景图、以及中国网络安全产业全景图,我们可以研究美国网络安全公司的整体方向分布,以及中美之间的差异。

通过分析可以发现。在整体上,美国网安产业技术布局相对完整。在云安全、数据安全与隐私保护、物联网安全、应用安全、威胁检测与防御、攻击模拟等领域均有安全公司分布。但我国网络安全厂商在上述方向均有布局。

但两国安全公司在细分领域的分布数量存在差异。美国安全企业在工控安全领域布局较多,但在车联网、智慧交运领域(航空、铁路、航海)布局的安全公司数量不多;5G安全场景暂未发现美国安全公司。

投资篇 我国网安产业ToB投资风口已现

综合型的头部网安企业,被资本市场持续看好,其规模化增长将会在中长期带动网安产业发展。

微创新公司、新型技术公司、新场景安全企业、安服企业都获得了投资机构的认可。

2018-2019国内网络安全行业公开的融资并购事件134起。其中2018年,国内网安企业72家发生过融资、被并购及股权交易事件,累计交易金额67亿人民币;2019年,国内网安企业65家发生过融资、被并购及股权交易事件,累计交易金额200.6亿人民币,其中包含4起大额股权转让和投资(奇安信37亿、美亚20亿、绿盟22亿、天融信8亿)。

从融资额度上分析,综合型的头部网安企业,融资额度最大,被资本市场持续看好。科创板注册制为中小型网安创企提供了大额融资的弯道超车机会。国家安全市场被争抢,国资纷纷入局网安企业,发生多起股权转让交易。互联网大厂通过并购及注资的方式,补齐安全方案的短板。

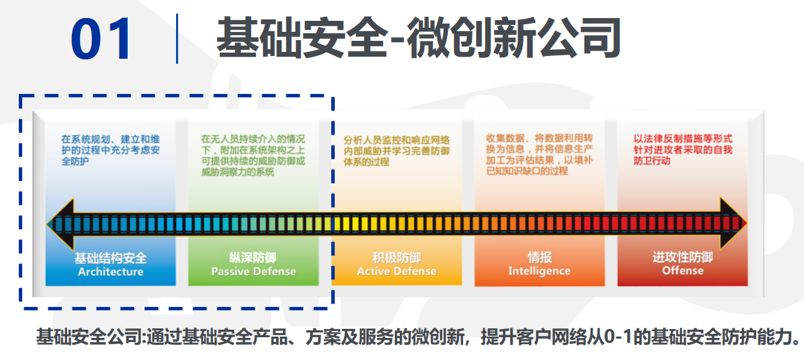

参考SANS《网络安全滑动标尺模型》,基础安全属于架构安全和被动防御的前提。该领域玩家多为传统安全公司,提供的多为安全中低位能力的产品。

在2018-2019年出现融资的企业多为产品或技术微创新驱动型,受等保2.0、密码法、数据隐私合规等政策风口的刺激,这一领域依然受到资本看好。

(1)迎合新政策风口型融资

数据安全与隐私合规。随着2018年欧盟GDPR实施,2020年美国CCPA法案实施,全球对数据安全与隐私保护及合规监管愈发重视;我国近2年同样加大对个人信息保护、APP隐私合规等治理力度。如2019年《个人隐私保护条例》、2020年将起草《数据安全法》、《个人信息保护法》。预计,未来3-5年,在个人隐私保护、隐私合规、数据安全防护市场,数据安全公司会持续受到资本追捧。

密码安全。随着2019年《密码法》出台,预期在未来1-3年内,国内会出现密码安全创企融资事件。

内容安全。网信办发布的《网络信息内容生态治理规定》自2020年3月1日起施行。围绕网络内容安全合规及治理,将会产生部分创新型安全公司。

(2)技术微创新驱动型融资

身份安全。随着奇安信率先将零信任理念在国内产品方案落地,国内零信任与身份安全融合的创新公司持续受到资本青睐。

业务安全。以AI技术应用在反欺诈识别与防护,业务安全公司因为新技术(机器学习、自动化等)带来安全对抗能力升级,进而受到资本青睐。

安全管理自动化。传统的SOC及SIEM全面拥抱AI能力,持续受到国内外资本青睐。

(3)方案互补驱动型并购

补齐边界安全(安全网关)能力。大型互联网公司进入ToB安全市场,需要布局“云、管、端”一体化方案,网关优势的安全公司受到融资青睐。

补齐终端安全能力。部分综合型安全公司,因缺乏终端安全能力,无法落地“云、管、端”方案,进而投资补齐。

补齐云端应用安全开发运维能力。部分云厂商及应用开发商,更多关注代码安全、DevSecOps等。

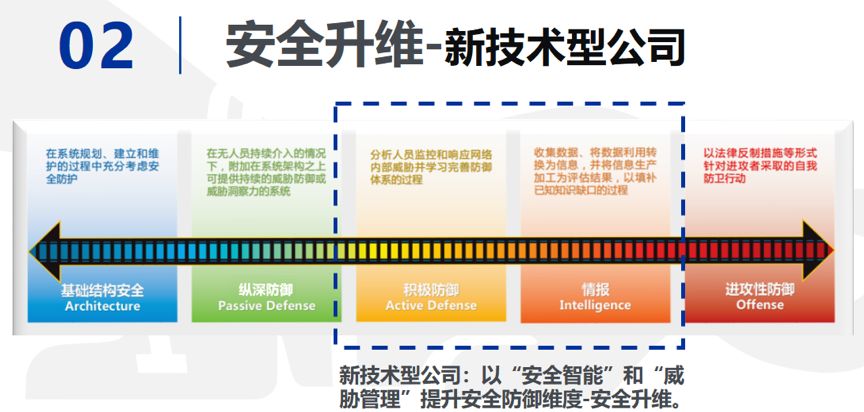

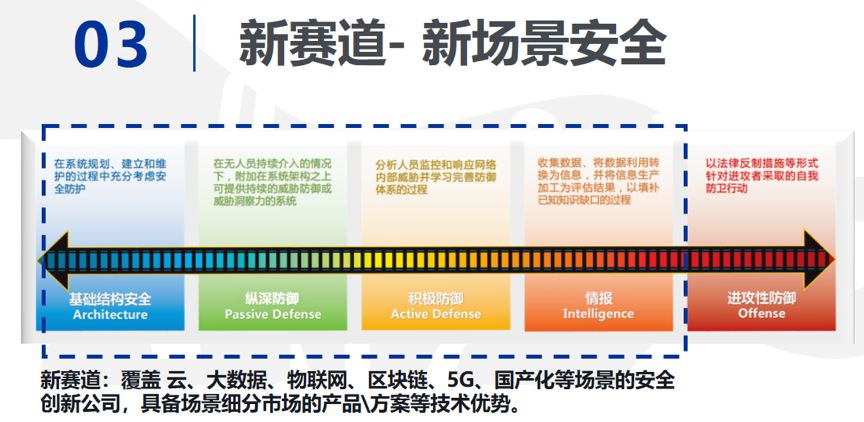

参考SANS《网络安全滑动标尺模型》,笔者认为“安全升维”对应滑动标尺模型中的“积极防御和威胁情报”;“安全升维”包括“威胁管理、安全智能”两大类。

威胁管理是围绕威胁的全生命周期进行管控,安全智能包括工具智能化和方案的自动协同联动。“安全升维”领域玩家多为新技术型公司,2018-2019年出现融资的企业多为新产品或新技术驱动型。

“威胁管理”围绕着威胁全生命周期管控,从威胁发现、威胁分析与溯源、威胁反制、持续运营监控,这些维度都有安全创企在研究,特别是APT检测、攻击链分析等。

“安全智能”是目前创企非常火爆的研究领域,以AI能力辅助安全方案落地是必然趋势。美国和以色列安全创企,很多围绕该领域进行布局,国内部分安全创业公司也在聚焦。

围绕着“威胁管理”与“安全智能”,实际是新技术型公司促进安全方案升维。通过新技术(如AI、安全大数据分析)提升安全检测防御模型的各环节能力。

(1)风险发现(攻击渗透机器人、威胁狩猎、诱捕蜜罐等):

通过机器人模拟攻击渗透的方式发现IT资产安全风险和漏洞 ;通过威胁诱捕、蜜罐等技术方向,提升威胁发现能力。

(2)威胁分析(APT检测、攻击链分析、溯源取证等):

威胁分析的创企多集中于这三个典型场景:APT检测、攻击链全景分析,攻击溯源取证。

(3)自动化响应编排(SOAR、云端协同联动等):

SOAR领域,安全自动化响应编排,发现威胁实现策略自动化生成与下发,核心是实现云、管、端安全自动化协同联动,国内多个安全公司在布局。

(4)持续监测与安全运营(AI安全值守机器人等):

此领域安全创企通过AI辅助安全运营,研发AI机器人产品,以AI机器人可永续在线值守能力,持续网络风险评估,持续进行威胁检测和安全态势感知,发现高级威胁后,通过安全专家进行二次确认,确保降低误报率和漏报率,以专家(人)+机器(AI)联合的方式,最终实现安全运营能力。

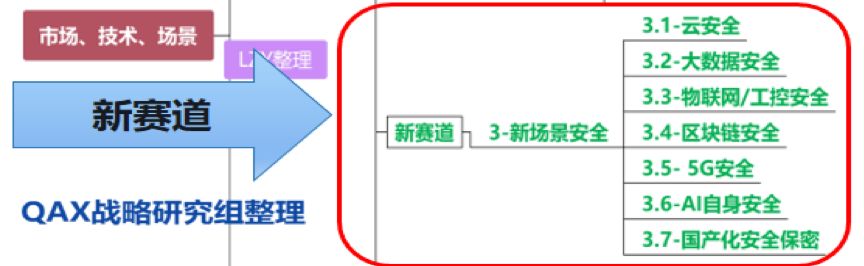

(1)新场景安全包括:云安全、大数据安全、物联网/工控安全、区块链安全、5G安全、AI应用安全、国产化安全等。

(2)新场景安全方案与基础安全强相关,会存在部分传统安全公司研发产品覆盖新场景的安全需求。

由于各类新信息化场景发展速度不同,围绕各场景做安全的创企数量也差别很大。

(1)云安全领域发展相对成熟,但云上数据安全与隐私保护、应用安全、身份安全及云容器安全,都是创企聚集的细分方向。

(2)大数据安全国内优质创企不多,国家2020年启动数据安全立法,2023年正式实施。数据安全\\大数据安全,成为创业热点,预计此领域会持续出现创新型安全公司。

(3)物联网安全领域,不同行业的安全创企侧重不同,随着5G商用加速,工控安全领域、车联网安全、医疗互联网安全等,将成为热点创业方向。

(4)区块链应用场景的安全需求将在未来1-3年凸显,在部分行业如金融等将会率先落地,预计国内将出现大量区块链安全的创业公司,这些公司以安服务带动安全方案为主要的市场模式。

(5)5G场景的安全目前还未出现安全公司,预期未来1-3年,随着5G逐步商用,提供5G场景安全解决方案的安全公司预计会出现。

(6)安全公司提供AI自身安全风险的解决方案成为焦点。19年初国家提出“智能+”战略,围绕着AI在行业落地应用,AI自身的安全风险凸显。

(7)随着国产化替代进入深水区,国产化安全市场、信创及保密市场安全需求凸显。

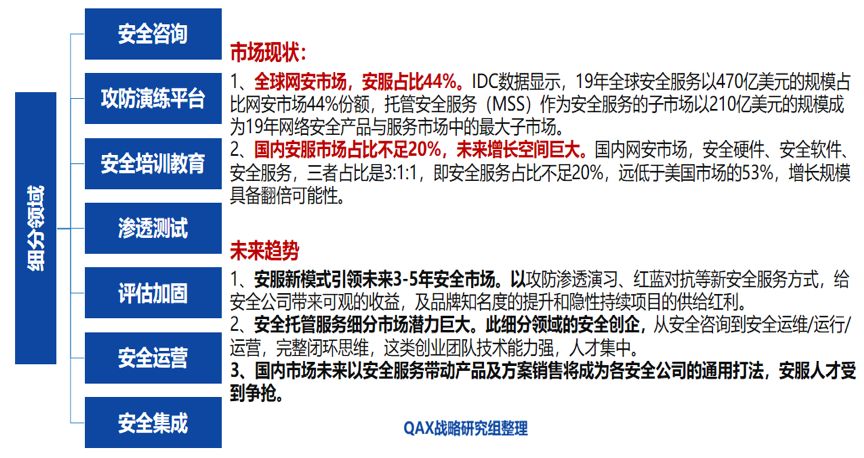

国内安全服务创企受到资本重视,2019年持续融资数量与金额较高。相比于2018年2起融资事件,2019年安服创企融资7起,抛出未公开的融资金额,保守估计融资5亿元。

互联网巨头已经关注安服领域,开始并购布局。国内阿里并购长亭,愈发重视安全服务。网络安全公司也高度重视安全服务。国外FireEye2.5亿美元并购渗透测试创企Verodin。国外安全意识教育与安全培训也受资本关注。专注于网络安全意识培训的企业KnowBe4在19年完成了两轮融资,融资总额达到3.5亿美金,并且成功步入了网络安全独角兽的行列。

观点

中国网络安全产业虽然与美国存在体量的差距,但增速领先全球。疫情过后,经济发展提速,以5G+AIoT为核心的新基建项目将迎来重要机遇,网络安全更是新基建的重要支撑。

建议

党政军客户加大对网络安全建设的投入,提升对网络安全产业的政策扶持力度,预期网络安全产业规模化增长将成为国内经济中长期增长的重要助力。

投资机构更多关注网安细分市场的投资机会,给予融资企业更多资金支持,确保企业发展与投资收益“双赢”态势。

网络安全厂商更多关注技术和产品的研发投入,唯有产业界自强才能吸引更多资本的关注和中长期的发展。

关于作者

李忠宇:网络安全行业资深专家,虎符智库专家,拥有CISP、NPDP等多项认证。丰富的网络安全产品规划、产品管理经验。现为奇安信集团战略投资与生态合作部战略研究总监,专注于网络安全产业格局、市场宏观环境、方案产品及技术趋势等领域研究。

声明:本文来自安全内参,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。