核心观点

· 网络安全正在成为数字经济时代的必须品,万亿市场容量可预期。全球网络安全行业正在从量变走向质变,行业结构不断改善,软件化和服务化趋势进一步强化。同时,在数字经济、国际局势和政策红利的助力下,网安行业的应用场景、客户需求、市场规模不断扩容。IDC预测,2025年全球网络安全产业规模将达到2114亿美金(约合13353.93亿人民币),一个万亿规模的市场正在形成。

· 资本活跃度持续高涨。伴随着全球网络安全行业市场容量的扩大,网络安全行业的投资吸引力也显著增加。在全球资本市场,2021年网络安全行业的资本活跃度达到了历史最高水平,其中二级市场市值规模已经突破了4420亿美金,预计未来3年持续快速攀升。

· 专业化风险投资机构持续加码对网安企业投资。2021年全球网络安全行业的风险投资市场在规模和同比增速上创下了历史最高记录;专业化投资机构的大量涌入和持续加码表明,风投资本对网络安全行业未来发展的长期看好。

· 国际资本对营收增速高的上市企业给出更好的估值水平。从国际资本的视角来看,资本市场更看好企业的核心能力构建和业务创新所呈现的长期价值。营收增速是支持国际网络安全上市企业估值水平的核心因素,这一点在美国头部网安上市企业的表现尤为明显。

· 中国资本市场对高增长价值企业估值偏保守。近年来中国网络安全资本市场的规模和质量都有极大提升,但是国内网安上市企业的整体估值水平仍低于国际同类上市企业,并且资本市场对于国内外网安上市企业的估值逻辑也不相同。随着网安产业各种驱动力的作用和产业的成熟度提高,中国资本市场对高价值网安企业的估值也会给与更高的PS倍数(市销率)。

受到新冠疫情、意识形态分歧、地缘政治冲突的负面影响,全球经济整体增速放缓,并且可能在相当长的一段时期里陷入增长乏力的泥潭;再加上新的技术革命迟迟没有出现,很多传统的互联网风口行业跌下神坛,风光不再,投资机构纷纷探寻新的商机。

其实“机”往往产生于“危”之中。近几年,作为与国家安全战略、数字经济高度相关、以政企客户为主的网络安全行业异军突起,其高速发展态势吸引了大量的民间及政府资本。与其他行业相反,网络安全的特殊性正使得疫情和全球形势等不利因素成为其利好信息;同时在数字化转型的大历史浪潮加持下,人们不难看出一个全新的风口行业已经初现。下面我们将从资本市场的角度来窥探一二。

1、风口迹象初现:专业投资机构持续加码全球网安行业

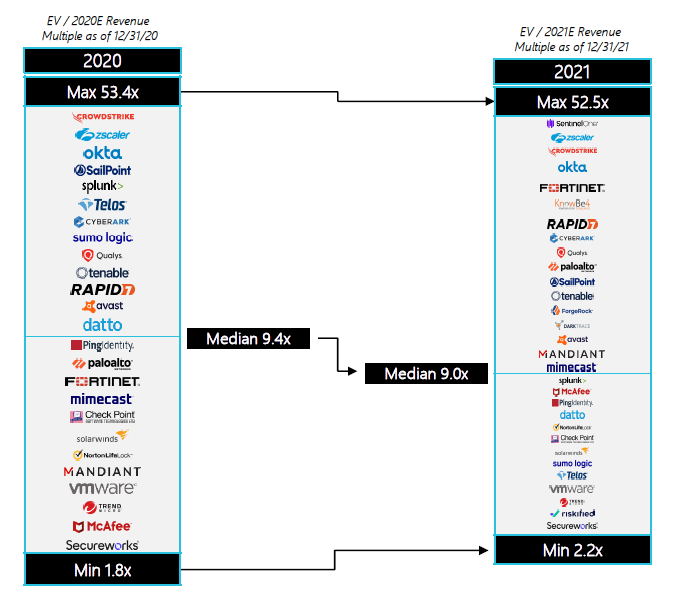

从整体上看,受市场大环境的影响,全球主要的网络安全二级市场都受到了不同程度的负面影响。据Momentum统计,2021年国际网安上市公司的估值乘数普遍轻度回撤,最后一交易日的动态EV/Revenue中位数由2020的9.4倍下降到2021年的9.0倍;中国网安上市企业也出现了类似的情况。

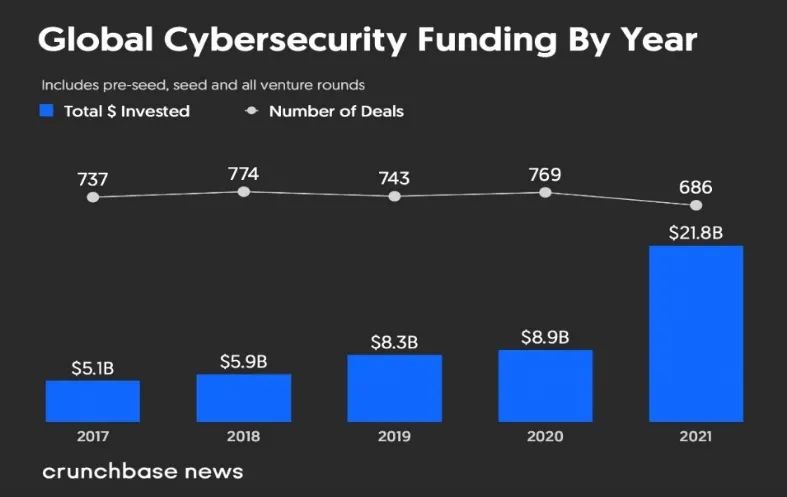

但是与网安二级市场的表现截然不同,2021年全球网络安全行业的风险投资市场却异常火热,其规模和同比增速均在这一年创下了历史最高记录。

据Crunchbase统计,过去一年全球网安风险投资规模高达218亿美金(约1,384.3亿元人民币),同比增加144.94%,三年复合增速为54.60%(2018-2021),考虑到Crunchbase并没有完全将中国网安企业的融资活动统计在内,因而实际数据应该更高。

网络安全上市企业在公开市场的股价表现是投资人对行业情绪的直观体现,但需要注意的是公开市场投资人成分相对鱼龙混杂,其逐利速胜的短期心态并不能验证行业未来的长期发展,尤其是对于亟需高研发投入的网络安全行业。从另一个角度来看,Crunchbase统计的数据显示,2021年全球网络安全行业的风投交易活跃度正处于历史最高点,而风险投资市场又主要以专业投资机构为主,他们的投资周期相对较长,且对于行业的判断更加多维、客观,故风投资本的活跃度也往往是判断一个行业能否成为下一个风口的重要参考指标,因此这与公开市场完全不同的景象正代表了风投资本对网络安全行业未来发展的长期看好。

进一步来看,受到数字化转型、国际形势的强力驱动,全球网络安全行业正在进入高速发展时期。网络安全新场景、新需求的不断出现加速了行业技术的迭代更新,然而受规模惯性影响,网络安全上市企业的技术更新调整周期相对较长,有一定的延后性,但一级市场的新兴企业可以快速填补这些空白,所以我们看到了嗅觉更为灵敏的专业投资机构在2021年全球网安风投市场的投资规模刷新了5年以来的最高记录。

2、高营收增长是支撑国际网安上市公司估值水平的核心因素

随着全球网络安全产业规模的不断壮大,资本加速聚集到网络安全行业,就二级市场而言,2021年全球网络安全上市公司的数量和市值规模达到了10年来最高水平。据Momentum统计,2021年全球共计有38家网络安全上市公司,其总市值为4420亿美金,相较于2011年,分别增加了280%和560%,由于Momentum并没有完全将中国的网安上市公司统计在内,因而全球网安行业二级市场的实际规模应比前述数据更高。

但是与中国网络安全上市企业不同,国际网络安全上市企业存在着价值与营收增速强相关的显著特点:

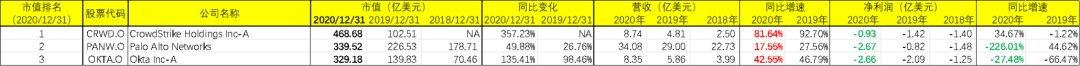

受限于各上市公司2021年财报的发布时间,我们选取了30家美国网安上市公司在2020年的经营数据作为研究样本。数据显示:美国网安上市公司普遍呈现高营收增长和净利润亏损并存的局面,资本市场给予了这些亏损的高营收增长企业较高的价值,这一特点在美国头部网安企业上的表现更加明显。例如,2020年最后一个交易日市值TOP3的美国网安上市企业的平均同比营收增速高达47%,但是净利润都处于亏损状态,其中两家的亏损甚至呈现出同比扩大趋势。

再从估值乘数的角度来看,采用Momentum的网安上市公司组合样本,并以20%的预期复合营收增速(2019A-2022E)为界限将国际网安上市公司划分为高低营收增速两组,我们发现三年复合营收增速高于20%的上市公司,其2021年动态EV/Revenue的中位数为11.5倍显著高于三年复合营收增速低于20%的上市公司的6.8倍,换言之,高营收增长的公司往往具有更高的估值。

对比中国和国际的网络安全上市企业,由于产业结构的差异,中国网络安全上市企业的营收增速和企业价值并没有明显联系。中国的网络安全企业已经普遍实现盈利,但是资本并没有因此赋予中国网安上市企业更高的价值,相反国际网安上市企业的市值规模却远超国内同类上市公司,而产业结构及研发投入的差距则是造成这一现象的主要原因。

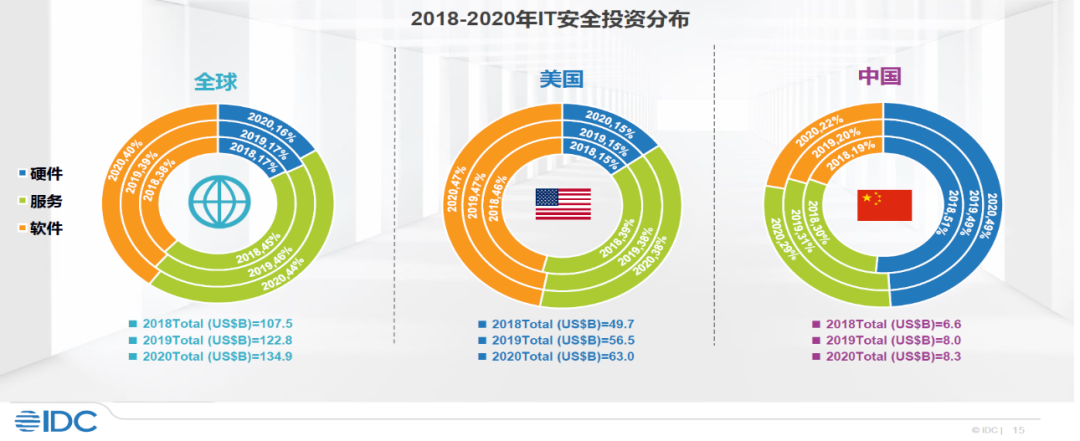

软件化、服务化是全球网络安全产业发展的主要趋势,也是企业营收增长的重要推力。根据IDC的统计,横向来看,2020年中国的IT安全产业仍以硬件为主,占据了49%,而这一比例在全球的IT安全产业中只有16%;纵向来看,中国网络安全的软件和服务占比较18年有小幅度提升,增加了2个百分点。在研发投入方面,国内网络安全上市公司的平均研发支出依旧低于国际同行水平,因此,基于结构和投入的差异,资本市场给予了国际国内网安上市企业不同的估值逻辑。

长期看,随着中国政府对网络安全的投入加大,中国的网络安全产业结构正在积极向软件和服务演进,并且与往年相比,2021年国内的网络安全上市企业也普遍加大了研发投入,其中尤其以奇安信较为突出。具体来看,奇安信2021年前三季度的研发投入为12.41亿人民币,同比增长42.52%,超过2020年研发投入的总和(12.28亿人民币)。事实上,在研发投入、营收增长、盈利方面,作为国内市值排名TOP1的专业网络安全上市企业龙头,奇安信与美国头部网安上市企业高度相似,而与此相应的是,资本市场给予了奇安信与国际网安上市企业一样的估值逻辑,即营收增长和估值水平呈现正向关系。

3、资本加速聚集中国网络安全行业

1)二级市场

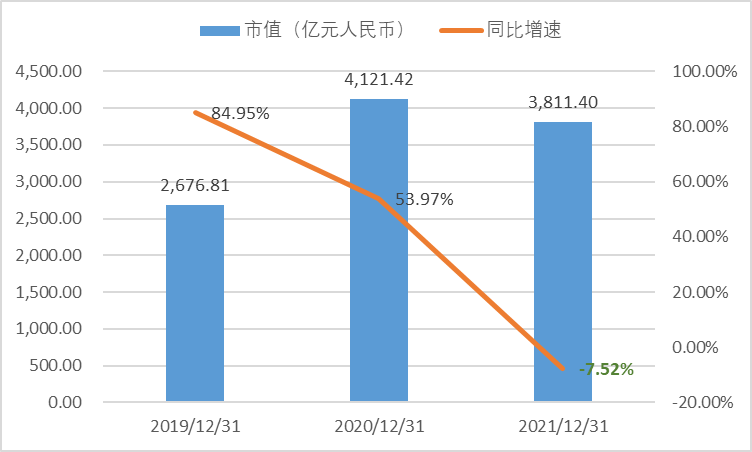

首先,我们选取了23家中国网络安全上市公司作为样本数据来整体观察中国网安二级市场。受市场大环境和疫情的负面影响,中国网络安全上市公司在2021年最后一个交易日的总市值同比轻微下滑7.52%降低至3811.40亿人民币,但是中国网络安全上市公司两年复合增长率依旧保持了19.33%的正增长,在估值乘数方面,同一日中国网络安全上市公司的平均滚动市销率为8.86倍,同比下降2.17倍。

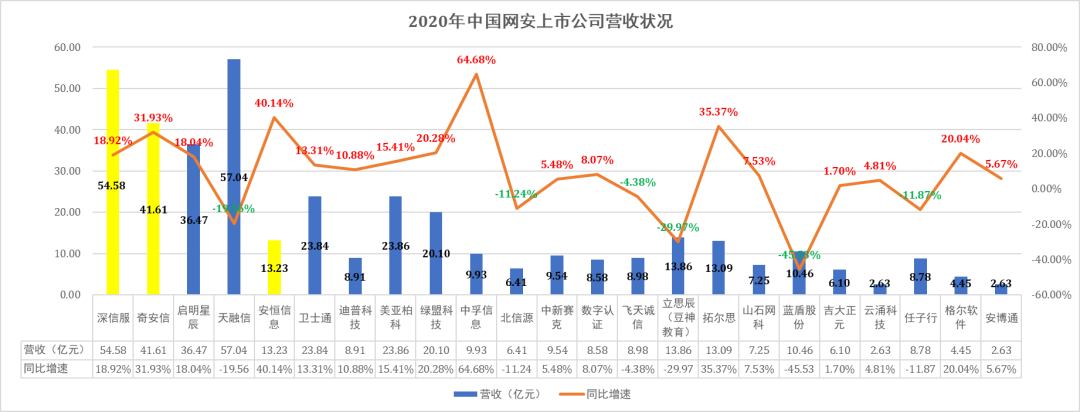

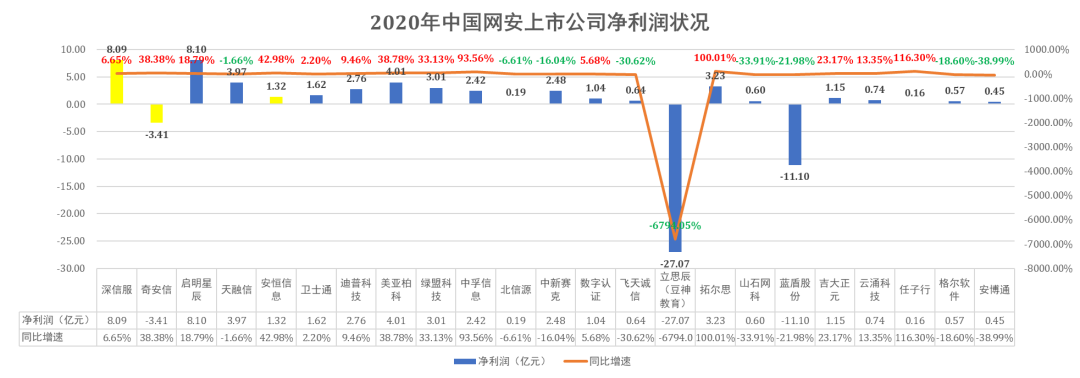

由于2021年中国网络安全上市企业的财报尚未发布,故我们使用了其2020年的经营数据。在营收方面,受疫情冲击,2020年中国网络安全上市公司的整体营收增速放缓,同比下滑15.03个百分点至4.67%,营收总规模为392.4亿元。但是与整体网安上市公司的表现不同,如奇安信、安恒、中孚的同比增速均超过了30%,头部网安企业仍旧保持了高水平的营收增长,展现了较高的外部经营风险抗击能力。在盈利方面,与国际网安上市企业不同,中国网络安全上市公司已经普遍实现盈利,其2020年整体盈利为4.96亿元人民币,同比下降80.26%。

对比来看,在二级市场,中国网络安全行业在盈利水平和企业价值方面与国际网安行业有显著不同的特点。具体来说,中国网络安全上市公司的盈利水平基本高于普遍亏损的国际网安上市公司,并且中国网安企业的市值、估值乘数和营收、净利润的关系并没有像国际网安上市公司那样与营收、净利润存在明显的关联关系,因而,中国资本市场对于网络安全行业的企业价值评估更加多元化。

2)一级市场:

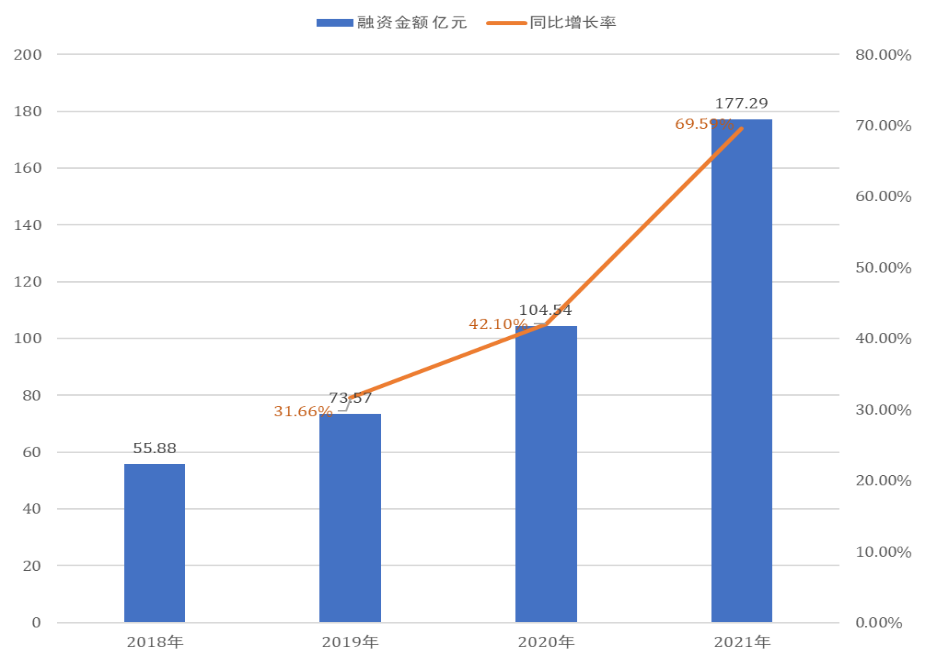

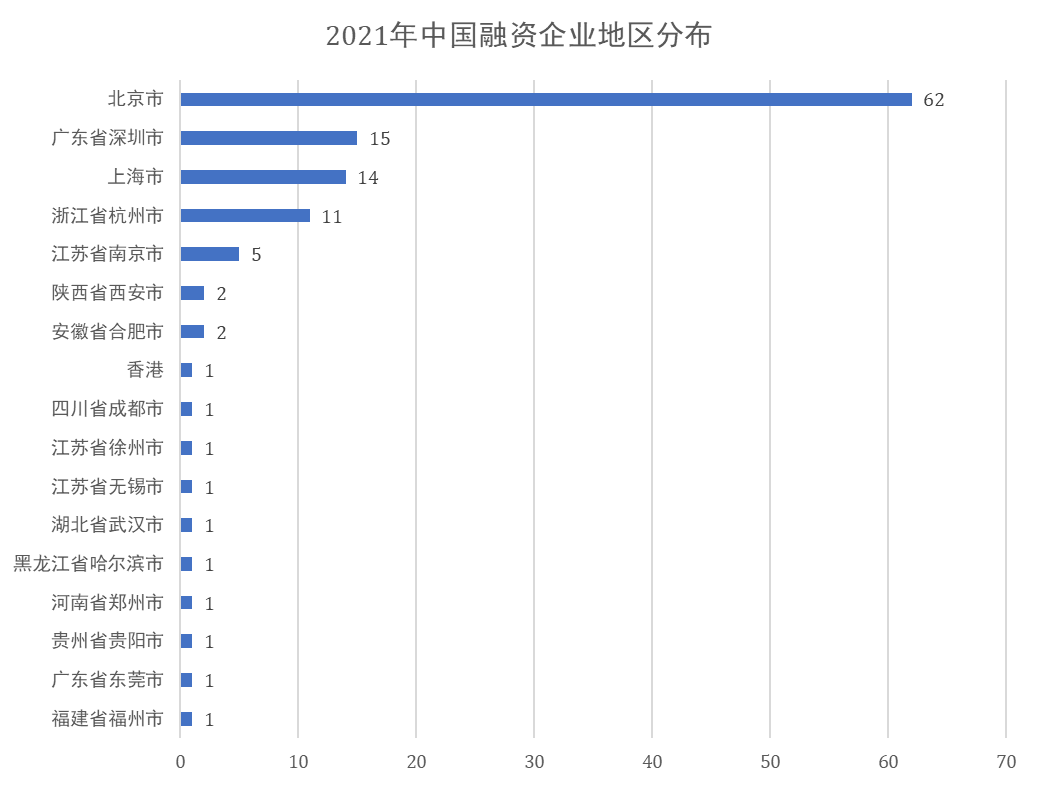

中国网络安全行业的高速发展极大地刺激了新兴网络安全企业在一级市场的融资活跃度。2018到2021年四年间中国网络安全一级市场的融资规模持续增长,并达到了411亿元,三年复合增长率为46.94%。根据我们从公开信息渠道的不完全统计,2021年中国网络安全企业披露的融资事件有149起,涉及网络安全企业121家,行业内一级市场的融资金额达到了历年最高为177.29亿元人民币,同比增长69.59%,其中单笔融规模大于1亿元人民币的融资交易有55笔,占总样本的36.91%。

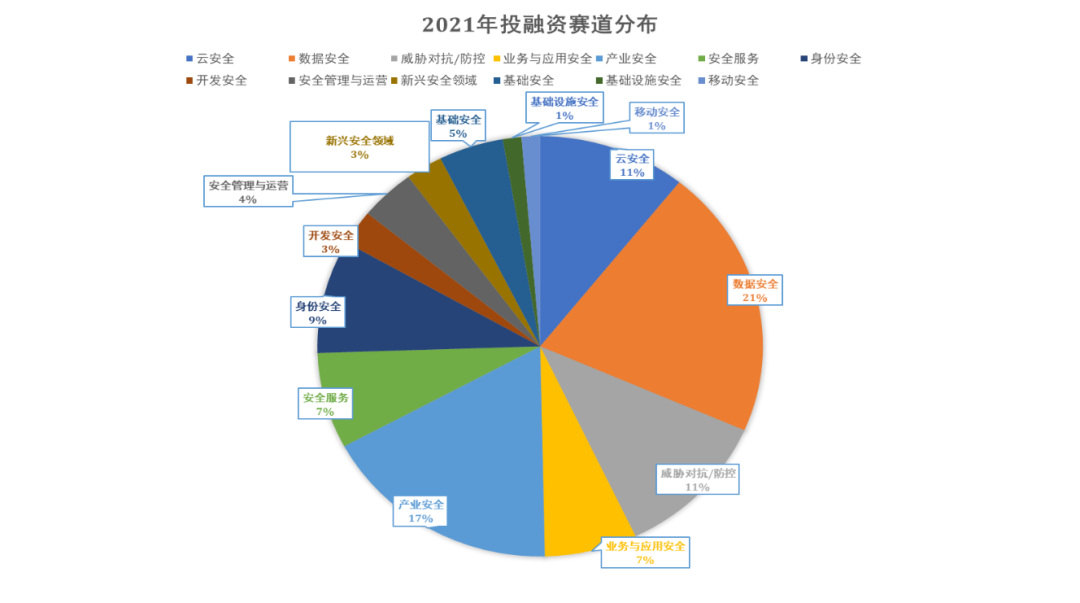

与全球风险投资市场热度集中趋势类似,数据安全(含隐私计算)、云安全、威胁对抗/防控、产业安全(含工控安全)、业务与应用安全、身份安全、安全服务、安全管理与运营、基础安全、开发安全等赛道在中国一级市场的融资活跃度也相对较高。

从地域分布来看,2021年进行融资活动的121家中国网安企业,有62家分布在北京,占总样本的51.24%。北京作为中国网络安全产业龙头,优势依旧明显,深圳、上海、杭州和南京在中国网络安全行业的区域影响力也在逐步增强。

从投资机构的偏好来看,2021年有数百家投资机构参与了网络安全一级市场的投融资活动,我们根据投资目的将其粗分为战略投资和财务投资。首先战略投资机构主要以头部网络安全企业和国资背景的投资机构为主,前者的投资目的在于补齐自身发展短板,因而投资多以早中期项目为主,典型的企业有腾讯、阿里、奇安信等,而后者更多的是配合国家发展战略布局,偏好于中后期成熟的项目,代表的投资机构有中国互联网投资基金等;财务投资机构普遍以追求财务投资回报为目标,投资更加关注于专精特新的网络安全企业,代表机构有高瓴资本和苹果资本。从投资阶段来看,2021年投资机构整体对网络安全一级市场的早中期项目关注度较高,早中期项目交易占比超过60%,值得注意的是自2021年9月以来,资本市场对早期项目的布局明显增多。

4、万亿市场正在形成:网络安全正在成为数字经济时代的必须品

全球信息技术的蓬勃发展加速了数字经济时代的到来。不经意间,数据已经成为了人类社会运转的重要基础和经济发展的主要引擎,而由此形成的数字经济市场规模也早已突破了数十万亿人民币。据前瞻经济学人APP调研,2020年仅中国产业的数字化规模就达到了31.7万亿元人民币,同比增长10.3%。

在数字化浪潮下,作为数字经济稳定发展的基础,网络安全被提到了前所未有的高度。在政府层面,作为国家安全战略,2021年中国和欧美国家先后密集出台了大量的网络安全法规政策,在企业层面,根据CrowdStrike的一份新报告,与勒索软件相关的数据泄露在2021年同比激增82%,赎金需求平均为每次事件610万美元,比2020年增长36%,因而在面对因频次更多,手段更先进的网络攻击而造成的巨额损失,企业正由过去的被动合规转向主动防御。

除了数字化转型,当前竞争多于合作的国际局势也促使网络安全成为了大国博弈中首要考虑的安全战略。2022年俄乌冲突打破了北京冬奥会创造的短暂宁静,在两国武装冲突的同时,互联网上的较量也拉开帷幕,据美国媒体报道,乌克兰政府和银行网站在战争中先后遭遇了两轮大规模网络攻击。

在上述因素的加持下,一个万亿市场规模的全球网安行业正在形成。IDC数据显示,2020年全球网络安全行业的市场规模已经达到了1348.60亿美元(约合8518.97亿人民币),到2025年,这一数值将达到2114亿美金(约合13353.93亿人民币),五年复合增长率为9.4%。

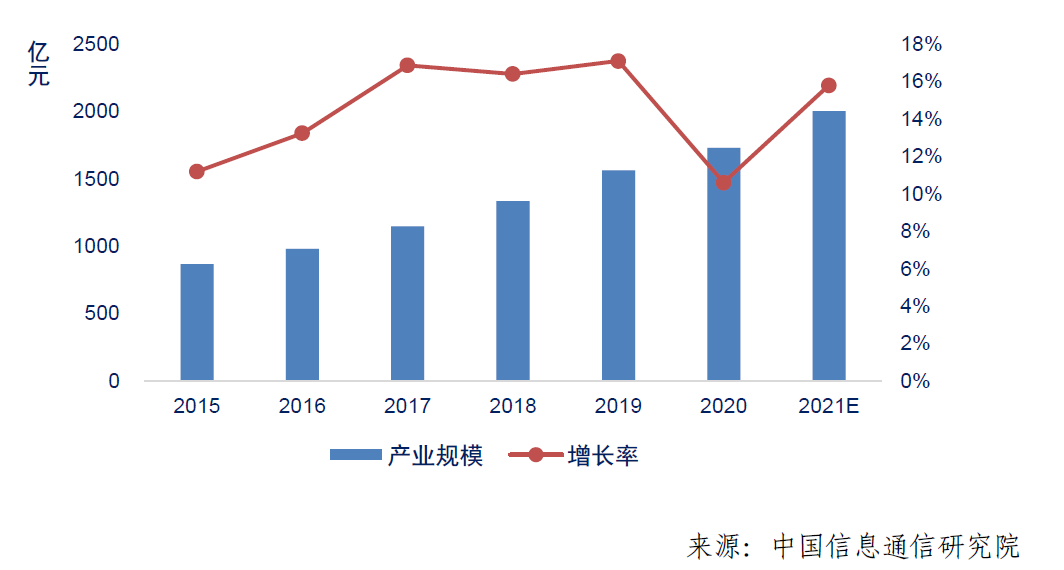

中国作为全球网络安全行业中重要的一环,其整体产业规模在2020年突破了1700亿元人民币;中国信息通信研究院预计,2021年中国网络安全行业的产业规模将达到2002.5亿元人民币,增速约为15.8%。

总的来说,经过十数年的发展,中国网络安全行业正在进入高质量发展时期,行业结构不断优化,软件化和服务化趋势进一步增强。同时,在数字经济、国际局势和政策红利的强力助推下,中国网安行业的市场规模不断增加,一个万亿规模的市场正在形成,而加速聚集在行业的资本昭示着风口行业已经出现!

作者:

陈华平,现任奇安信集团副总裁,负责集团战略研究、战略运营、战略投融资、生态合作和产品管理工作。网络安全领域知名专家,长期从事网络信息安全领域相关的技术研发、产品规划、产品运营、生态建设、战略研究和战略投融资管理工作。

尹文鹏,奇安信战略投资部投资经理、网络安全资本市场研究员、德克萨斯大学达拉斯分校优秀学者。具有金融和经济复合背景,曾在纽约精品投行负责风控工作,现在主要从事集团网络安全战略投资并购,行业资本市场分析研究等工作。

声明:本文来自安全内参,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。