核心摘要:

发展历程

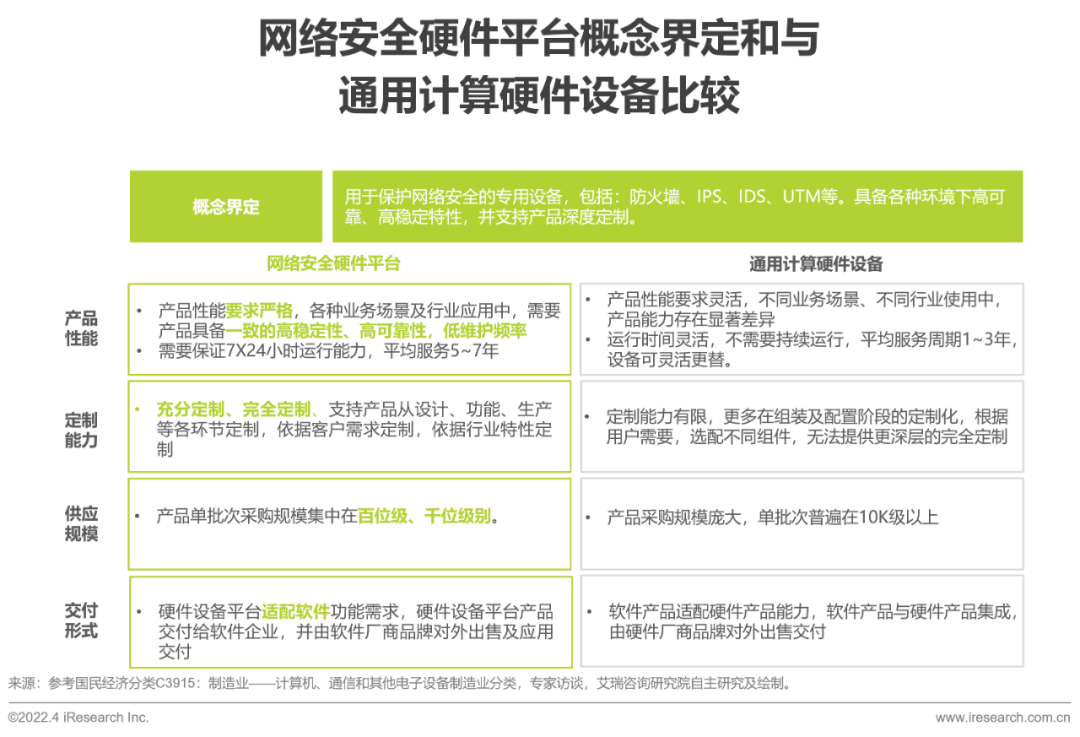

概念定义:网络安全硬件平台是保护网络安全的专业设备,是网络安全解决方案的硬件载体。区别于通用计算硬件设备(如服务器),网络安全硬件平台具备各种环境下,高稳定、高可靠、深度定制等特征。采购网络安全硬件平台是网络安全软件厂商的支出重点,约占网络安全厂商成本及利润结构的20%。

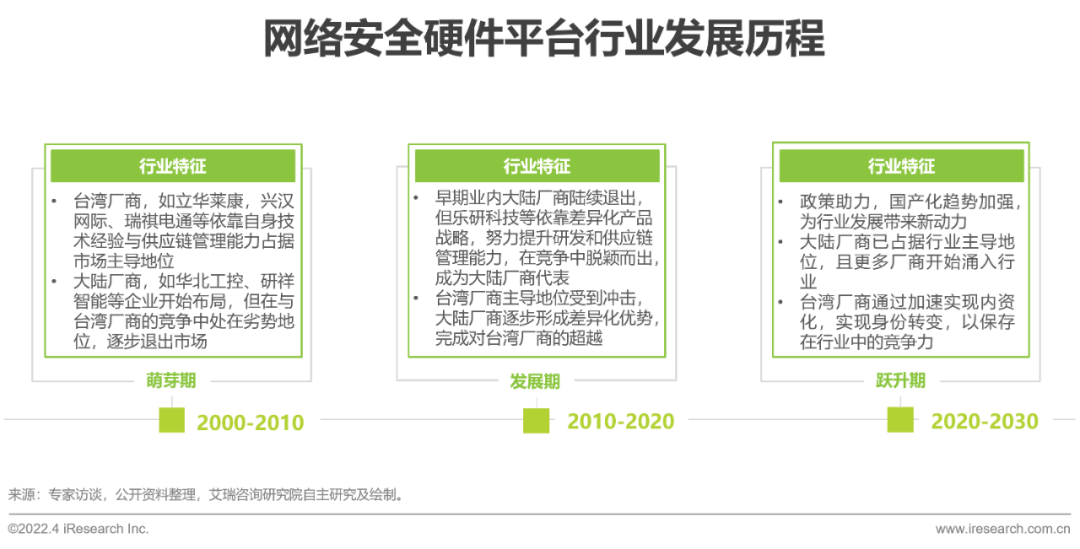

发展历程:网络安全硬件平台行业与网络安全行业同时出现,经过20多年的发展,竞争格局已经完成两轮迭代。网络安全硬件平台行业发展早期,行业内以台资厂商为代表,占据市场的主导地位。其后,内资厂商陆续尝试布局,但在早期竞争中处于下风,多数已退出该领域;但仍有少数内资厂商持续深耕,并终于凭借技术能力、管理能力形成差异化优势,在当前行业竞争中反超台资厂商,占据行业的领先位置。

行业现状

市场规模:网络安全硬件平台行业整体发展平稳。其中,传统网络安全硬件平台市场稳步增长,在2021年市场规模达到68.2亿;国产化网络安全硬件平台市场虽然市场体量较小,但即将步入高速发展期,未来5年市场平均增速超过100%。

驱动因素:政策引导、企业内需提升、国产化进程加速是行业增长的主要利好因素。产品研发设计、供应链管理能力、国产化适配能力是判定厂商能力的关键因素。

未来展望

需求侧:企业客户安全意识提升,扩大网络安全支出,将带动网络安全硬件平台需求扩张。

行业侧:国产化趋势深化,将转换行业竞争焦点,为内资厂商带来更多潜在机遇。同时,伴随行业发展加速,行业自律组织将更快形成,推动行业走向标准化,规范化。

供给侧:头部内资网络安全硬件平台厂商,紧抓行业趋势,加速资本化进程,在技术能力、资源管理领域构建护城河,塑造持久竞争力。

网络安全硬件平台概念界定

高度稳定、深度定制、集中供应,保护网络安全的专业设备

网络安全硬件平台,是网络安全解决方案的硬件载体。与传统服务器、工控计算机等通用计算硬件设备的区别主要体现为产品性能的要求标准、产品的定制化程度、产品供应规模以及产品功能集成后的主要交付形式与交付主体。

网络安全硬件平台行业生态全景

产品服务场景更加差异化,对硬件平台厂商资源整合能力要求更高更快

伴随网络安全产业需求导向加速,丰富的应用场景与下游用户的需求推动网络安全厂商对产品与服务形态进行调整,进而驱动网络安全硬件平台的需求更加细分化。

网络安全硬件平台行业日趋大平台化,根据网络安全软件厂商产品需求,统筹上游资源,更高效优质的聚合基础硬件、基础软件资源,打造可适配多种芯片类型、承载多类网络安全功能的硬件平台,对供应链、研发和技术支持要求更高更快。

网络安全硬件平台行业现状

网络安全产品及服务云化和硬件化两级发展,硬件产品仍占市场主导地位

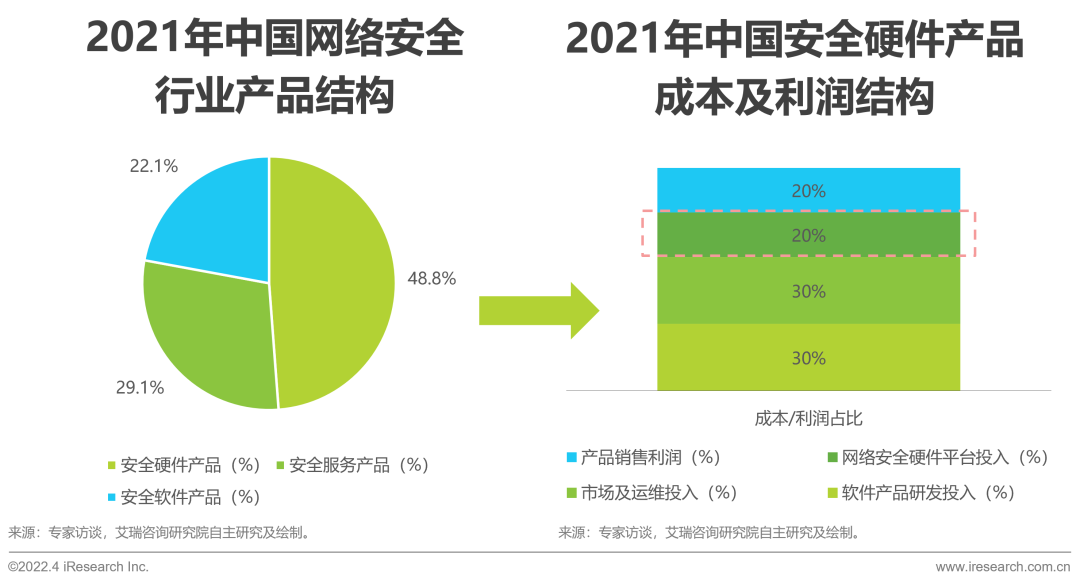

行业分类:网络安全硬件产品是指由网络安全硬件平台和其上搭载的相关网络安全软件产品组成。网络安全软件产品则为不包含硬件在内的独立软件。网络安全服务是针对具体网络安全软硬件产品、网络安全系统或整体安全解决方案提供覆盖全生命周期的咨询、测试、运维等服务。

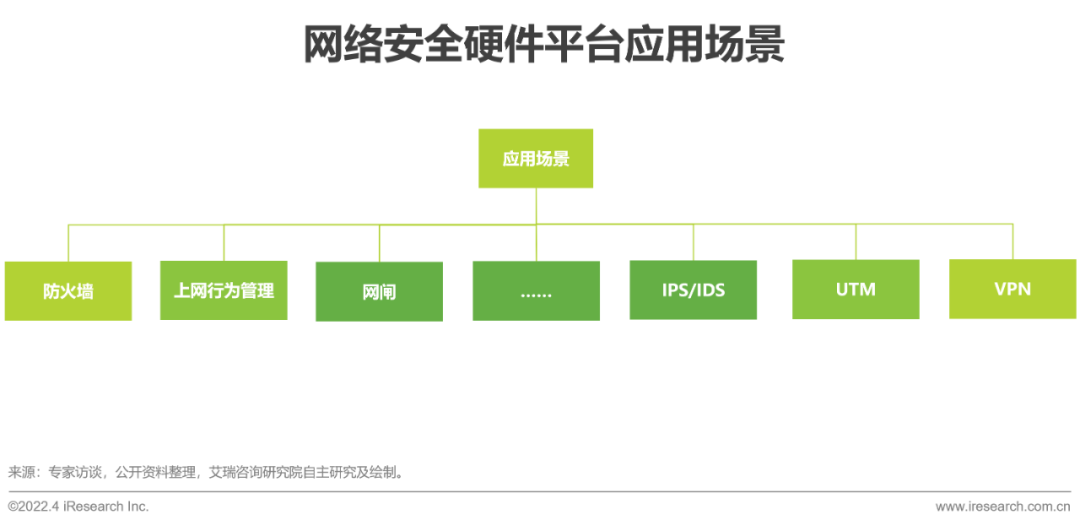

从网络安全市场产品结构看,网络安全硬件产品仍占比为48.8%,居于市场主导地位。在数字经济背景下,网络安全硬件功能与产品类型日渐丰富,从传统的防火墙产品,逐步延伸为IPS、IDS、UTM等。

从网络安全硬件产品的成本及利润结构看,网络安全硬件平台是主要的采购支出内容之一,占比约为20%。

网络安全硬件平台行业特征

需求侧产品要求升级推动供给侧变革

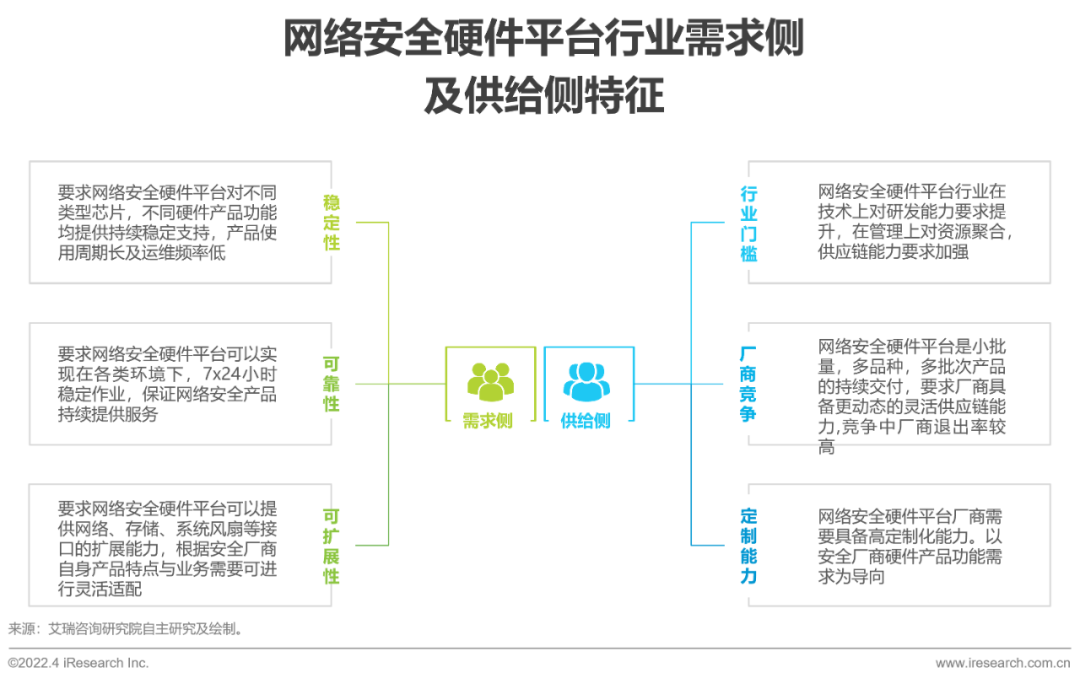

网络安全硬件平台行业需求侧特征,主要集中在稳定性、可靠性、可扩展性三方面。网络安全产品与其它网络工具或网络产品不同,需要持续不间断的发挥产品能力,进而实现对网络安全的全方位防护要求。因此,对承载与实现其功能的安全硬件平台具有严格要求。进而推动安全硬件平台行业走向专业化,准入门槛提升、厂商退出率升高,以及对技术能力更专业、产品种类更丰富的网络安全硬件设备厂商需求提升。

网络安全硬件平台价值解析

供应链资源系统整合能力及产品差异化定制能力,是网络安全硬件产品的核心要素

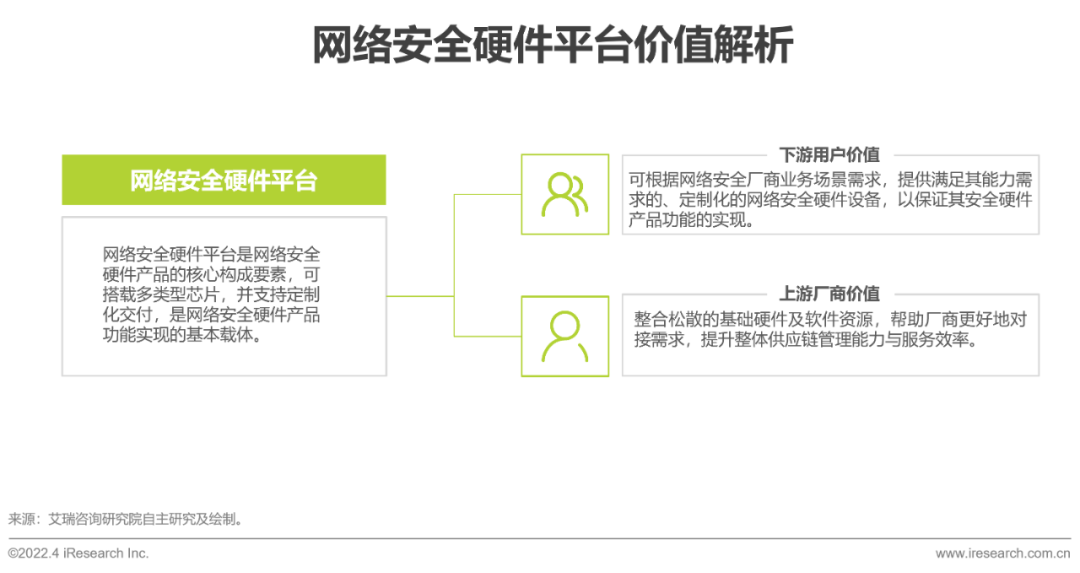

网络安全硬件平台是网络安全硬件产品功能实现的基本载体,是网络安全解决方案的核心构成要素。根据网络安全厂商对硬件产品所服务的场景及产品性能的要求,为厂商提供可以搭载不同类型芯片,适配多类软件功能的硬件平台。

网络安全硬件平台厂商的价值表现在两方面:1)为下游网络安全厂商,提供稳定、可靠、适配广泛的高质量硬件设备;2)为上游基础软硬件厂商提供资源聚合平台,更好地实现资源的链接与供应链管理。

网络安全硬件平台应用场景及需求

网络安全硬件平台低中高性能产品需求多元化,泛中端产品占据市场主导

网络安全硬件平台是网络安全解决方案的硬件载体,其应用场景极其丰富,包括防火墙、IDS、IPS、网闸、上网行为管理等。

网络安全硬件平台厂商设计并制造满足应用场景特征与客户功能需求的产品。产品7*24小时持续工作,在保证性能的同时,产品需具备极高的稳定性和可靠性,才能满足商业及工业场景的苛刻要求。

网络安全硬件平台低中高性能产品需求多元化,泛中端产品占据市场主导

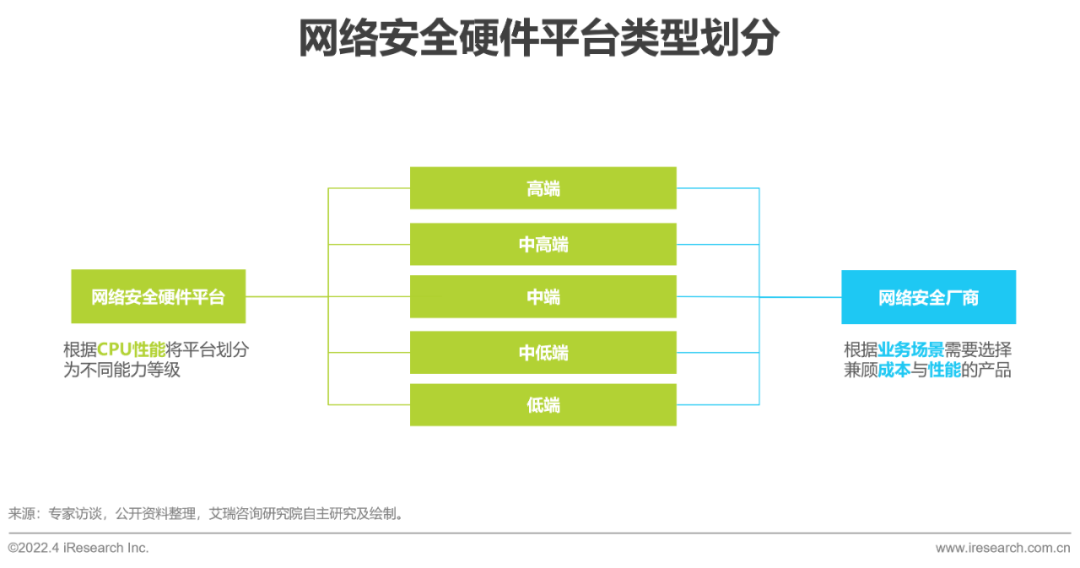

根据网络安全硬件平台适配的CPU处理能力,网络安全硬件平台可以划分为5大等级。下游网络安全软件厂商根据业务场景的具体需求,选择兼顾成本与性能的产品。

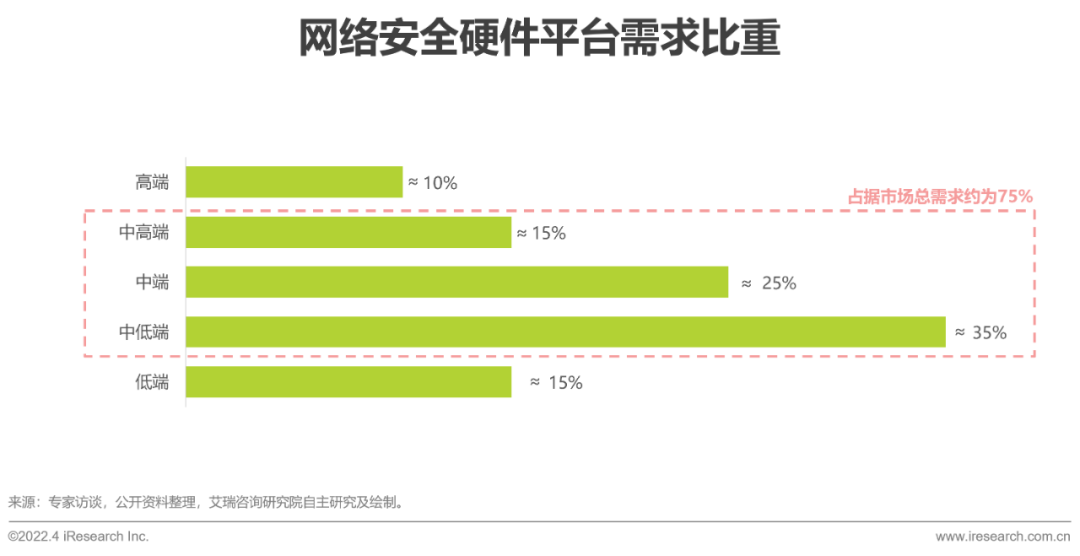

由于下游网络安全软件厂商的客户以党政、事业单位、重点行业为主,因此其对网络安全硬件平台的需求主要集中在泛中端(中低端、中端、中高端)领域,约占据市场总需求的75%。

网络安全硬件平台行业发展历程

大陆厂商逐步成为行业主导,产品与服务竞争能力持续提升

2000年初期,台湾厂商在行业中占据主导地位,大陆厂商则处在布局阶段,进入市场较晚,且技术研发能力有限,在与台湾厂商的竞争中处于下风。

2010年后,早期参与的大陆厂商退出率日渐提升,仅有以乐研科技、工蜂电子为代表的厂商继续深耕,通过持续提升研发能力,深化行业理解,优化供应链管理等方式,拓宽产品结构,构建与国内众多头部网络安全软件厂商的长期稳定合作关系,进而形成差异化优势,逐步提高市场影响力和竞争力,在与台湾厂商的竞争中平分秋色。

2020年后,在国家政策倾斜、行业数字化加速等诸多利好因素的鼓励下,大陆厂商已成为行业的主导,并带动更多企业关注及进入该行业。同时,台资厂商也开始进行内资化转型,以实现身份的转换追赶大陆厂商的加速成长。

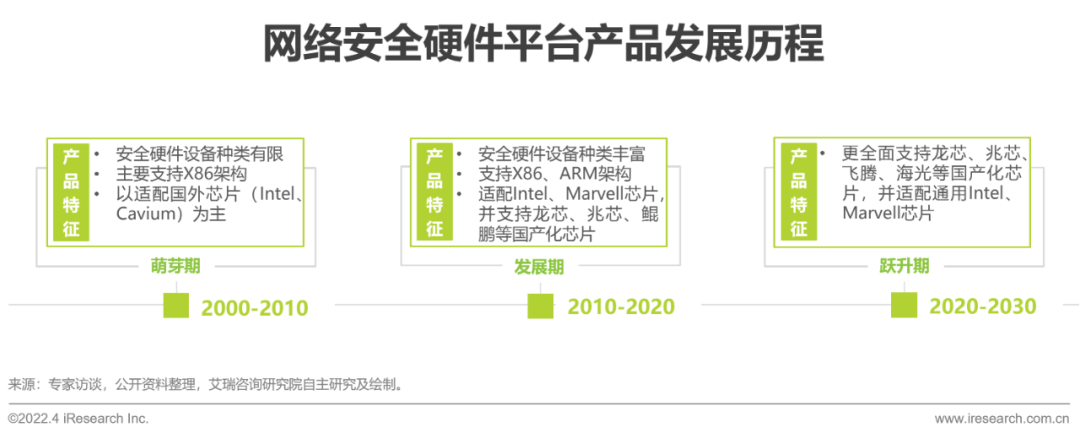

网络安全硬件平台产品发展历程

从应用国外芯片为主,逐步转向为适配广泛国产化芯片需求

2010年前,网络安全硬件平台主要以适配Intel、Cavium芯片,支持X86、MIPS架构为主打造产品,产品类型及服务范围较为有限,国产化芯片仍处在初期布局阶段,并未成为网络安全硬件平台的主要适配目标。

2010年后,中国产业互联网发展加速,驱动各行业用户注重引入国产化元器件,国产芯片、基础软件等陆续加速在政务及与民生相关行业渗透,带动网络安全硬件平台亦开始进行国产化升级,围绕龙芯、兆芯、飞腾、海光等国产化芯片设计、生产高度定制化产品。由于国产化电子元器件发展仍处在初期阶段,因此,对网络安全硬件平台厂商的研发能力,服务经验提出更高要求,仅有少数头部厂商能全面、稳定、持续的适配国产化元器件。此外,网络安全硬件平台产品依据新品性能,逐步拓展至高中低端不同等级,适配的芯片种类、型号都进一步丰富。

2020年后,国产化将逐步成为网络安全硬件平台产品的主流,网络安全硬件设备厂商将更多针对国产化产品提供更好地适配支持和定制服务,网络安全硬件平台产品将成为中国数字时代、信息技术国产化的重要内容,也将成为推进国产化产品落地的积极因素。

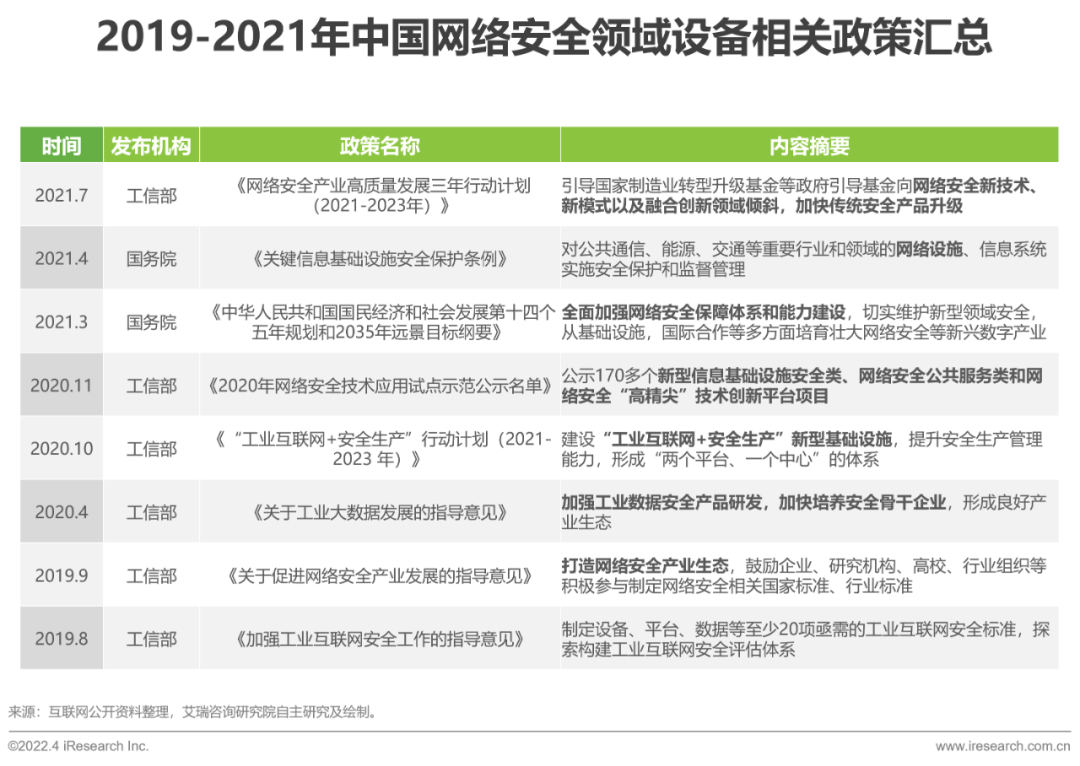

网安硬件设备平台行业发展驱动

政策逐步丰富,推动网络安全硬件平台行业标准化、规范化

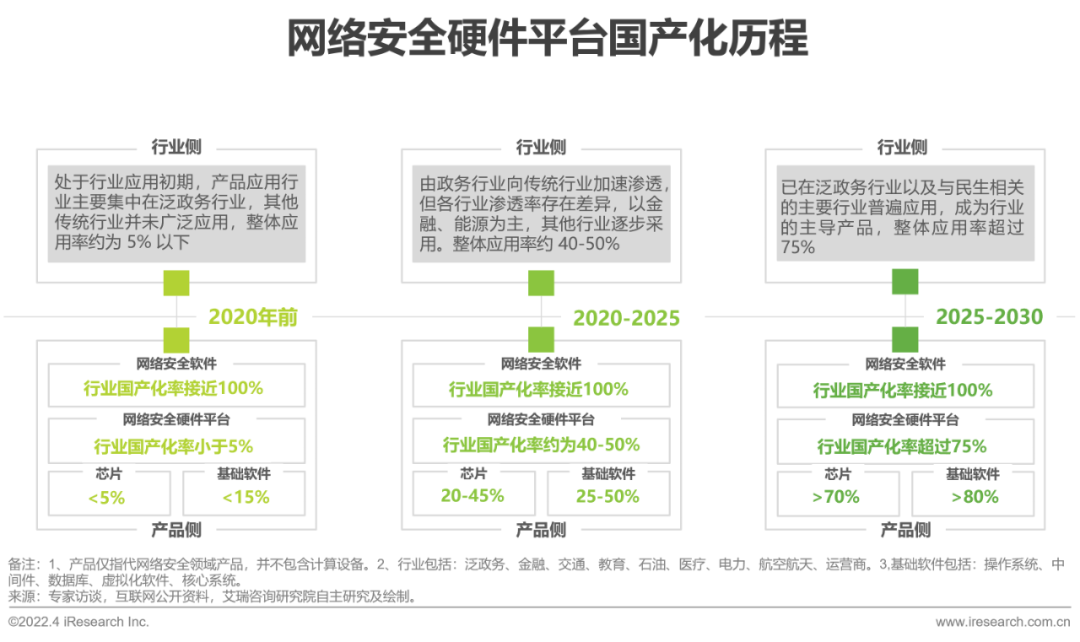

国产化率提升,国产化网络安全硬件平台应用范围扩大

伴随数字经济建设的加速和产业数字化的蓬勃发展,电子元器件国产化成为各行业关注的焦点。在国产化早期,网络安全硬件平台行业领域的厂商研发和技术能力有限,对国产化产品的支持和适配能力并不理想。但伴随国产化在2020年后加速发展,国产新品种类、能力、应用日渐广泛,网络安全硬件平台厂商对国产化产品的支持和适配亦显著提升。未来,国产化产品逐步会成为各行业主导。同时,网络安全硬件设备行业也将在头部厂商的带动下,形成完善的行业标准化组织,以及覆盖广泛的产业联盟生态,帮助网络安全硬件平台行业走向成熟与完备,成为国产化发展不可或缺的支撑。

网络安全设备平台行业图谱

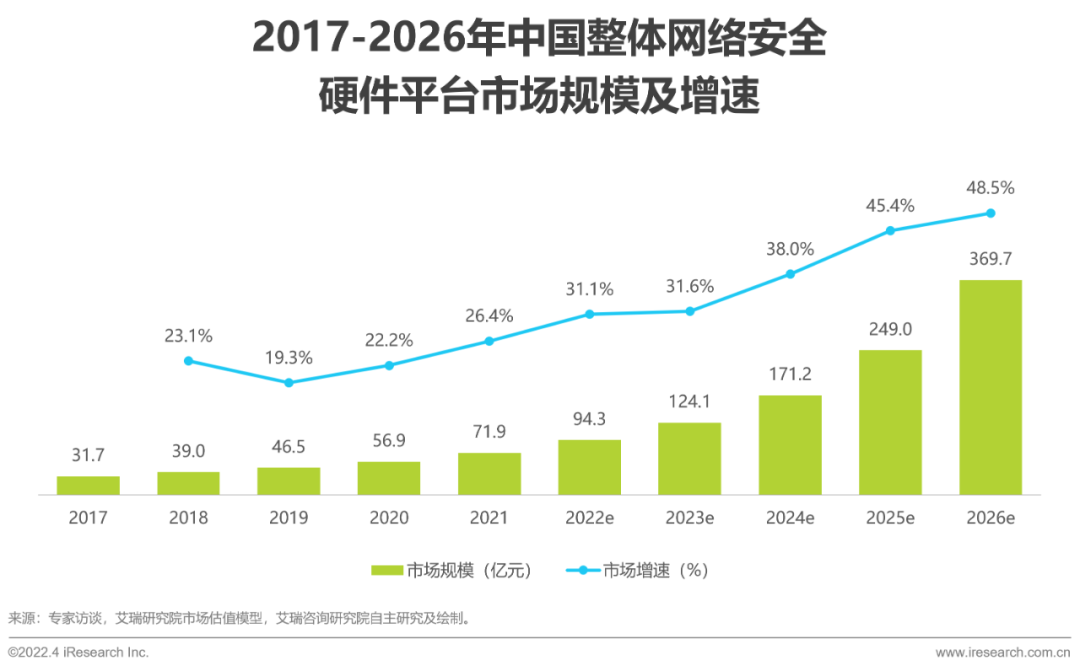

整体网络安全硬件平台市场

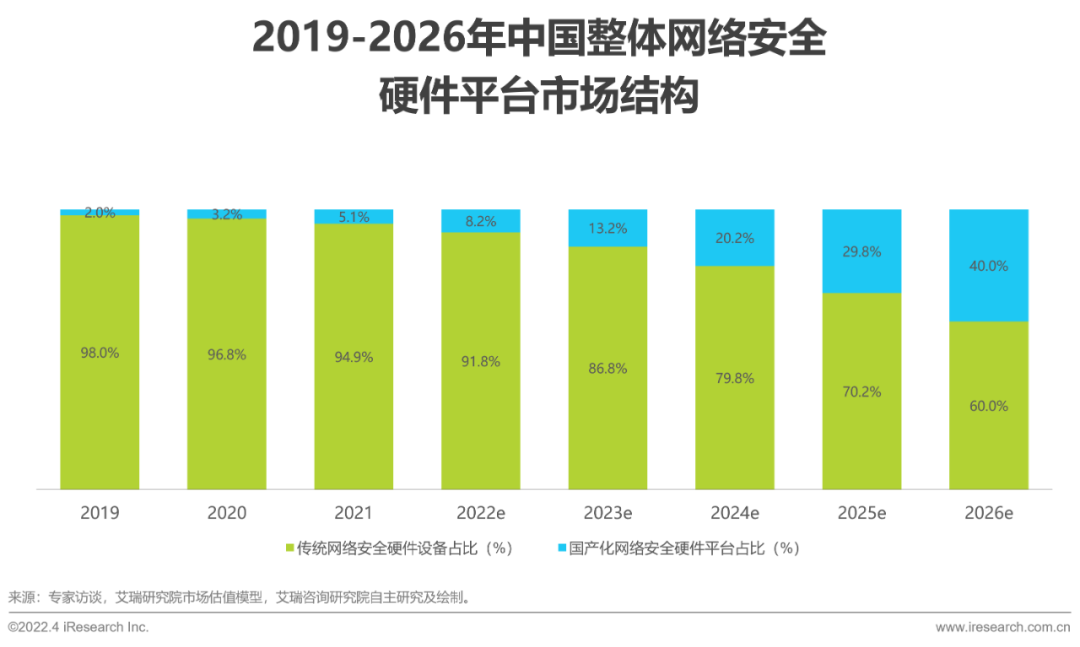

整体网络安全硬件平台市场稳步增长,国产化占比持续提升

中国整体网络安全硬件市场规模在2021年达到71.9亿元,增速为26.4%。受益于政策驱动、企业网络安全投入提升等利好因素影响,中国网络安全市场高速增长。

作为网络安全解决方案的重要组成部分,网络安全硬件平台市场亦得到长足发展。

此外,国产化网络安全硬件平台的大规模应用逐步进入加速期,预计其市场占比将大幅提升,并在2026年占据40%的市场份额。

传统网络安全硬件平台市场

传统网络安全硬件平台市场增长平稳

传统网络安全硬件平台市场规模在2021年达到68.2亿,增速约为23.9%。从宏观上看,传统网络安全硬件平台市场增长与中国网络安全市场增长保持正相关关系。

伴随网络安全服务的行业与场景的丰富,安全厂商对网络安全硬件的需求与采购规模将持续扩大。传统行业的数字化升级也将带动相关企业扩大在网络安全领域的投入。

新兴产业扩张与传统行业升级将为市场增长提供持续驱动。伴随云计算、物联网、车联网等领域的进一步发展,相关新兴领域的安全需求将进一步提升。

国产化网络安全硬件平台市场

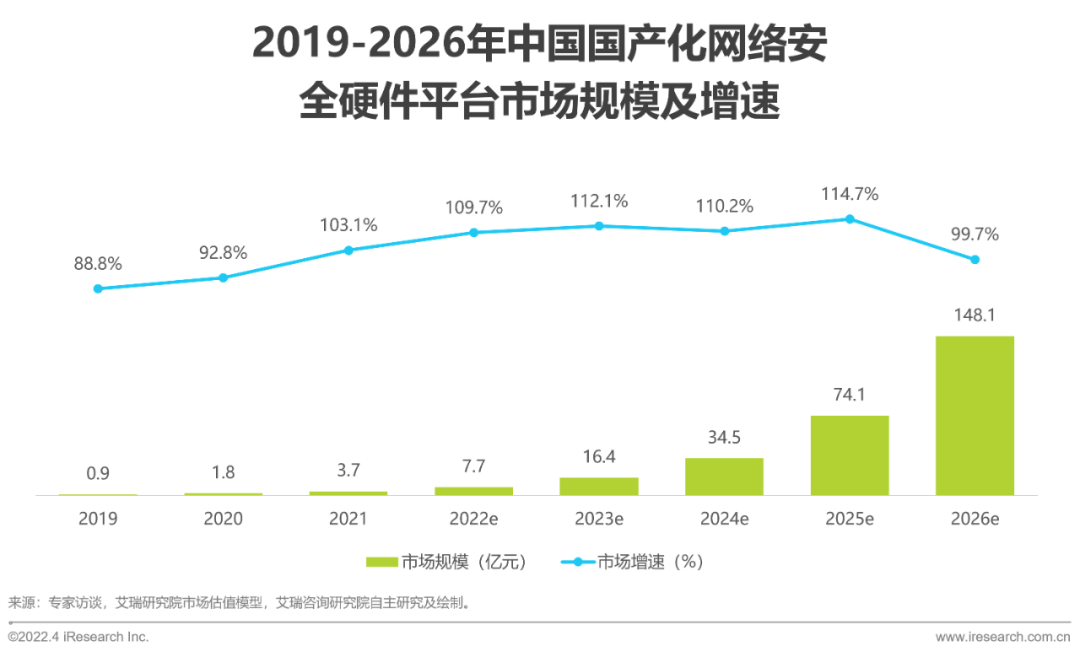

国产化网络安全硬件平台市场步入高速增长期

相较于传统网络安全硬件平台的平缓增速,国产化网络安全硬件平台市场即将迎来高速增长期。

从宏观来看,2016年开始IT国产化成为行业重要议题,在2019年开始加速发展。得益于中国企业自主创新能力的提升,国产IT产品更符合中国用户特征与行业需求,传统行业陆续引入国产IT技术。

国产化IT产品迎来加速扩张期,逐步在重点行业更广泛渗透。而国产IT产品在传统行业数字化中的广泛应用,带动可以适配国产化功能需求的网络安全硬件产品需求提升。

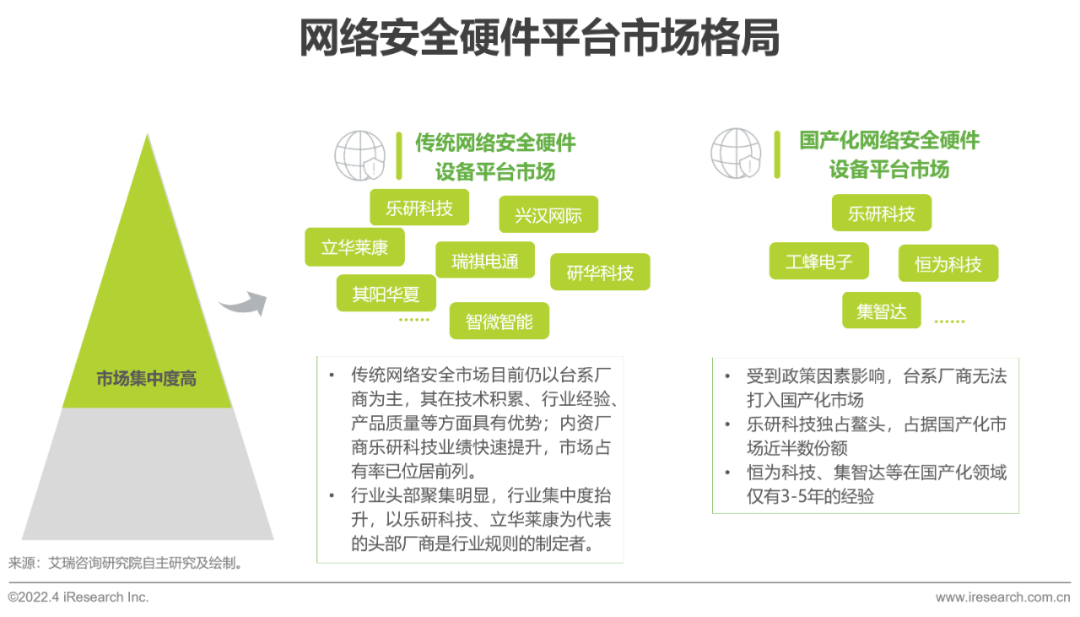

整体网络安全硬件平台格局

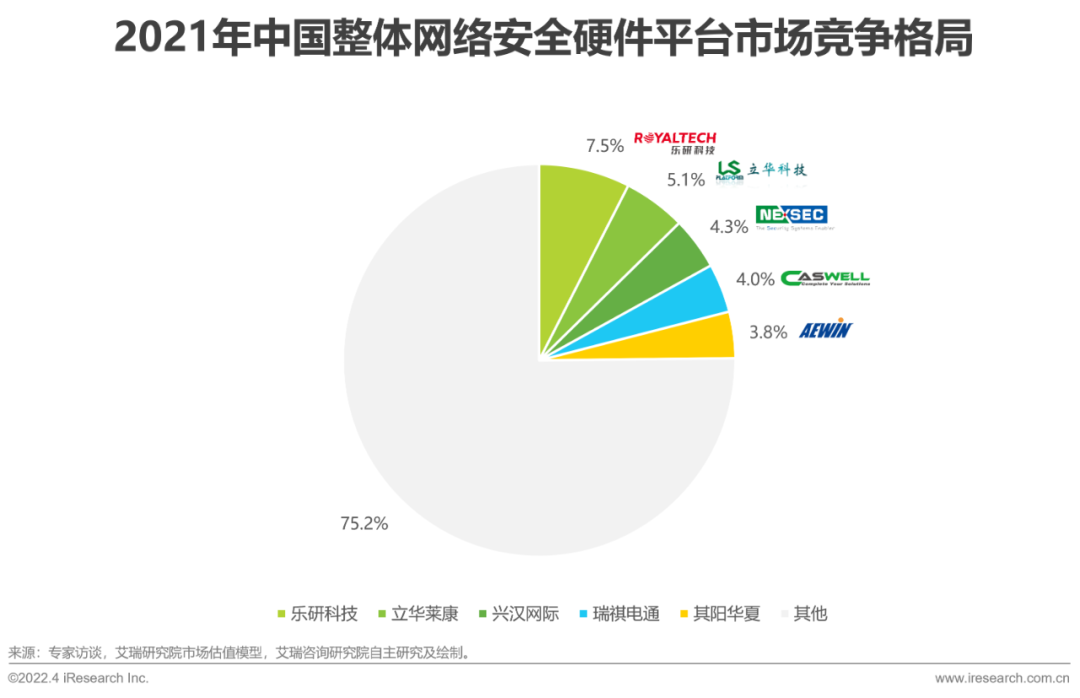

台湾厂商仍占据传统网络安全主导地位,大陆厂商正逐步超越,处于市场领先位置

从市场格局看,当前中国整体网络安全硬件平台行业格局较为分散,CR5集中度约为25%。台湾厂商仍然占据主要地位,内资厂商仅乐研科技一家入围,市占率排名第一。

伴随着国产化趋势的加速,国产化网络安全设备硬件平台对整体市场的贡献比重将进一步提升,从而驱动大陆厂商的市场竞争力与市场份额进一步提升。

此外,伴随着行业标准化以及行业生态的逐步建立与完善,头部厂商的行业影响力有望提升,网络安全硬件平台厂商将扮演更重要的角色,驱动网络安全硬件平台厂商构建更坚实的护城河。

传统网络安全硬件平台市场格局

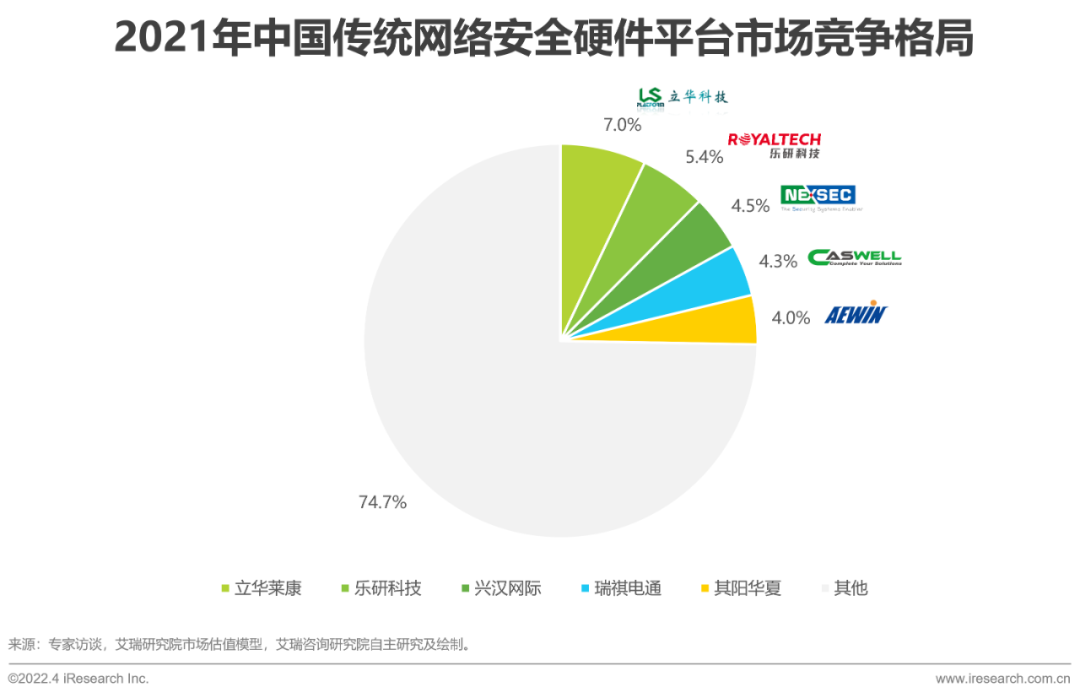

传统网安硬件平台市场格局分散,未来有望趋向集中

与整体网络安全硬件平台的格局相仿,传统网络安全硬件平台市场格局亦较为分散,CR5集中度为25.3%。

信息安全设备制造行业的市场格局受到整体信息安全行业格局的影响,存在阶梯匹配的特征:CR5厂商以提供中高端、高端产品为主;市场中其余厂商则偏重中低端产品,或者以低价策略瓜分剩余市场份额。

伴随产业发展成熟度的提高,网络安全软件厂商对安全硬件平台的质量、性能、稳定、可靠等方面的要求将显著提升,中高端产品渗透率将进一步增长。

同时,网络安全产业链上游厂商能力升级,通过聚合资源、强化管理、构建生态等多种手逐步强化行业壁垒,将扩大其行业影响力及市场份额。

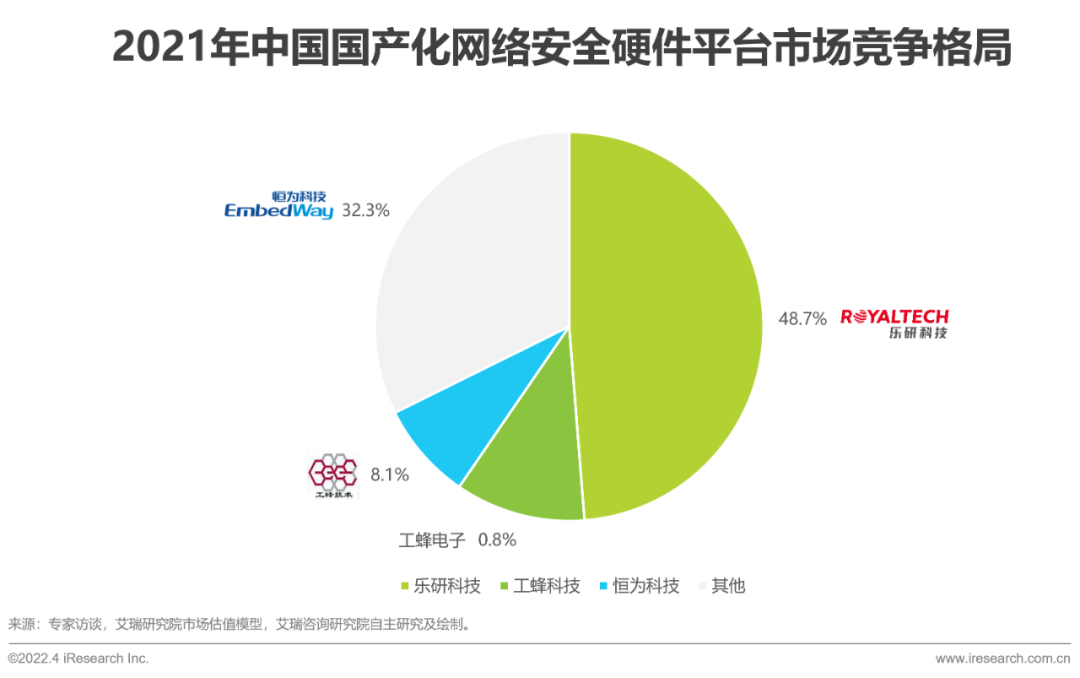

国产化网络安全硬件平台市场格局

国产化网络安全硬件平台市场格局高度集中,头部厂商优势明显

国产化网络安全硬件平台市场高度集中,其中,乐研科技一家厂商占据接近50%的市场份额。CR3占比接近70%。

下游客户对国产化网络安全硬件平台审查严格,要求产品质量及产品能力满足更高标准。能够提供符合需求的平台厂商非常有限,且用户采购以中高端产品为主,让传统网络安全硬件平台领域中的长尾厂商很难跨界进入该领域。

当前,乐研科技凭借其对国产化市场的领先理解和提早布局确立了领先优势。未来,伴随占据主导地位的头部厂商持续扩大产品研发投入,提升国产化芯片适配能力,很可能将长期占据市场的主导地位,下图工蜂电子10.8%恒为科技8.1%。

网络安全硬件平台市场竞争要素

产品研发设计、供应链管理、国产化适配能力是判定厂商能力的关键要素

网络安全硬件平台行业发展更加迅速,行业的准入门槛日渐提升。同时,行业竞争已从新老厂商间的比较,逐步演变为存量厂商间的竞争。在新的市场形态下,厂商既需要在研发中扩大投入,以支持更丰富的定制化需求,更需要关注行业发展趋势与市场走向,提前布局以获取先发优势。

网络安全硬件平台厂商需具备更强的供应链管理能力以适应网络安全产业上游资源集中化趋势,更好的聚合优势资源,逐步升级为“平台型”厂商,提高资源利用率以更迅速地响应市场动态需要。

此外,随着国产化安全产品在重点行业的利用率提升,网络安全硬件平台厂商需要聚焦于提升国产元器件适配能力,从而在竞争中更好地提升市场份额,构建更坚实的护城河。

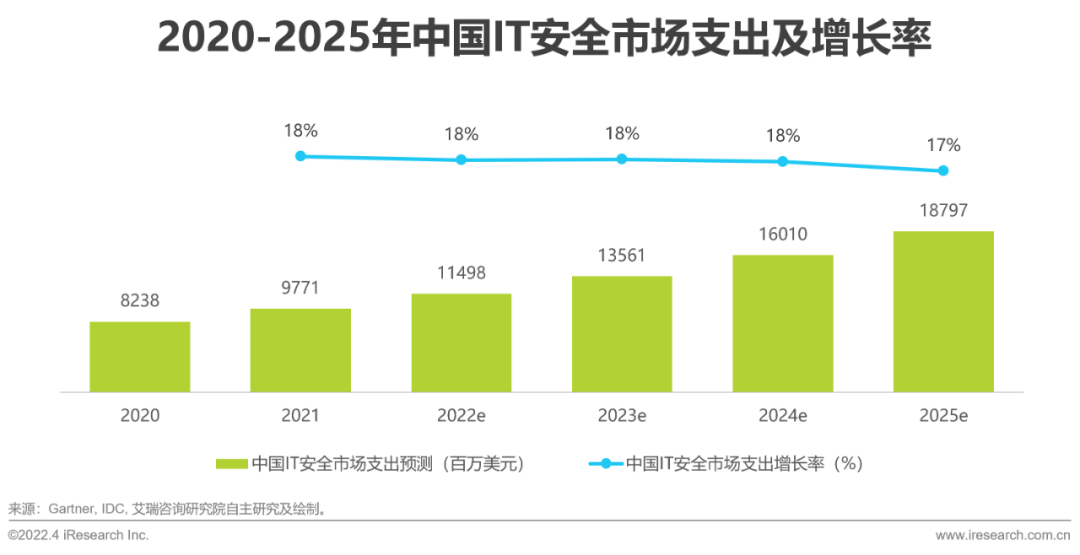

趋势1:企业客户需求增长

企业安全意识提升,带动安全类产品总需求上升

在全球网络攻击不断升级、国内将网络安全作为国家战略的背景下,中国企业客户的安全意识不断提升,对安全类产品的需求日渐上升。

企业在IT安全上的支出主要包含三方面,分别为对软硬件产品的需求,对安全类咨询服务的需求以及对网络安全人才的需求,其中安全硬件在整体网络安全支出中始终占据主导地位。

网络安全领域的投资计划一直是全球企业的重点关注目标,2022年全球范围内约有66%的企业将增加网络和信息安全方面的投资,国内企业对IT安全的投资在未来4年都将保持高增长趋势。

趋势2:竞争格局趋向集中

市场集中度持续提升,头部厂商研发设计及供应链优势明显

相比于整个网络安全市场,网络安全硬件平台本身体量较小,行业赛道内的玩家数量有限,市场集中度高将持续提升。

在传统网络安全领域,头部企业占据主要市场份额,主要玩家有立华莱康、乐研科技、兴汉网际、瑞祺电通、其阳华夏等。

在国产化网络安全领域,台系厂商由于背景因素无法进入,乐研科技一家占据接近50%的市场份额。头部厂商都具备数十年的技术积累,在研发能力以及供应链上具备显著优势。

趋势3:行业资本化加速

内资头部企业加速资本化进程,台资厂商尝试内资化转型

国产化进程加速,带动相关网络安全硬件平台行业迎来新的增长机遇,驱动更多厂商进入。此外,国产化产品对网络安全硬件平台厂商的研发能力、技术要求的提升,激励网络安全硬件平台头部企业加速发展,加速资本化进程。

行业龙头乐研科技在2020-2021年期间完成三轮融资,重要股东包括中电科、中电中金等产业资本以及建信股权、元禾重元、苏州国发等知名机构。工蜂电子2020年获得明泰资本投资。华电众信于2021年获得绿盟科技投资。

此外,为保持在大陆地区的市场竞争力,台资厂商也开始通过内资化转型,加速身份确认以更好的适应行业发展新趋势。

声明:本文来自艾瑞咨询,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。