文 | 中国光大银行信息科技部总经理助理 邵理煜

今天,大数据已经影响到社会的各个领域,作为金融科技的核心组成部分,对银行各业务领域的影响不言而喻。银行是经营风险的企业,金融科技的应用使得银行产品向线上化、复杂化、智能化方向发展,如何利用大数据技术高效、合理地在业务环节进行必要的风险控制,以规避各类法律、欺诈、违约风险,是我们面临的巨大挑战。

在大数据应用的过程中,银行一方面要加强创新、促进数据价值转化;另一方面要建设高质量、安全的数据基础平台。光大银行构建了完备的大数据治理体系,通过数据产品化机制支持风控领域的大数据创新与实践,在科技层面提供从工具、机制、技能到解决方案的一整套综合服务能力,有效满足全行各业务条线的大数据智能化发展需求。

近年来,光大银行推进大数据资产管理机制,在保障数据资产质量、安全的前提下构建全行数据地图,涵盖内、外部结构化和非结构化数据内容。在技术平台上持续建设多元化大数据平台,对多渠道、多来源数据进行加工融合。同时,持续推进大数据创新社区发展,提倡“像外行一样思考,像专家一样实践”,启发全行大数据文化意识,并通过大数据实验室机制促进创新需求的研发和落地。

一、大数据能力建设

1.数据资产管理机制

大数据资产管理是大数据能力建设的基石,光大银行从2008年开始进行数据标准建设,2012年规划全行数据体系,2016年完成大数据治理规划。在十年发展过程中我们坚持一项基本原则,那就是数据管理与数据应用要保持整体上的平衡,相互支持进而促进整体的螺旋上升。有效的数据管理保障了数据的安全、质量,还有高效率,在当前背景下,数据管理各个领域正在向全生命周期的数据资产管理机制转化;目标是在数据安全可控的前提下,更加充分、有效地挖掘数据价值,持续高效地支持数据价值转化。

在实践中,我们以企业级数据模型建设为出发点,开展数据资产管理机制、数据资产库及知识库的建设,让所有使用数据的人员能通过这个体系了解到有什么数据、数据在哪儿、数据质量怎么样等信息,旨在提升数据的使用效率。在外部数据管理方面,我们按照统一预算、统一采购、统一存储与分发的原则,整合各业务部门外部数据需求,搭建外部数据管理平台,逐步实现外部数据的统一管理与共享。

2.多元化大数据平台架构

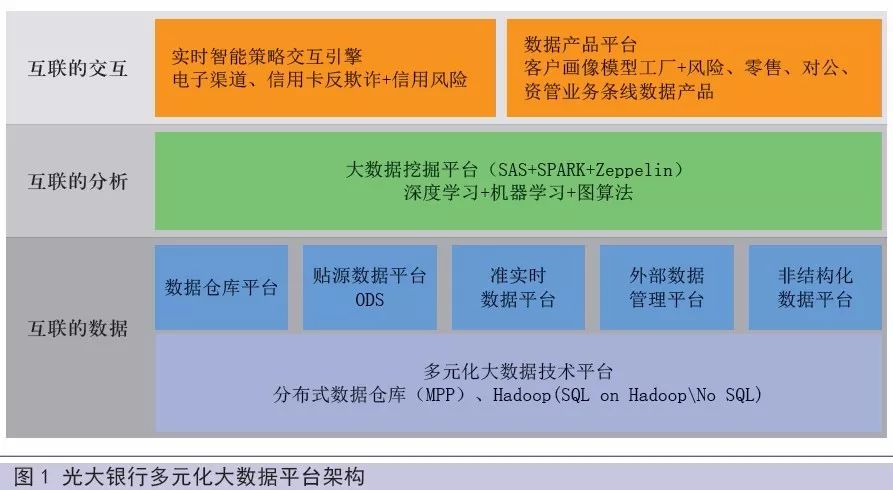

光大银行经过十多年探索确定了目前的多元化大数据平台架构(如图1所示),整体分为三个层次:

最底层实现的是数据的互联,包括数据仓库平台、贴源数据平台、准实时数据平台、外部数据管理平台、非结构化数据平台,以及综合分布式MPP架构数据仓库、Hadoop平台的多元化大数据技术平台。

中间层提供的是互联的分析能力,包括一个大数据挖掘平台,整合传统的SAS工具、分布式计算组件Spark、Python数据科学开源生态等内容,让更多的人来一起做数据挖掘。另外,为业务人员提供的Tableau等可视化分析工具,整体上实现了互联的分析。这个互联是基于底层数据之上,数据跟整个平台工具是打通的。

最上层是互联的交互,包括实时智能策略交互引擎。此外,最重要的一个内容就是数据产品平台。

3.数据产品化机制

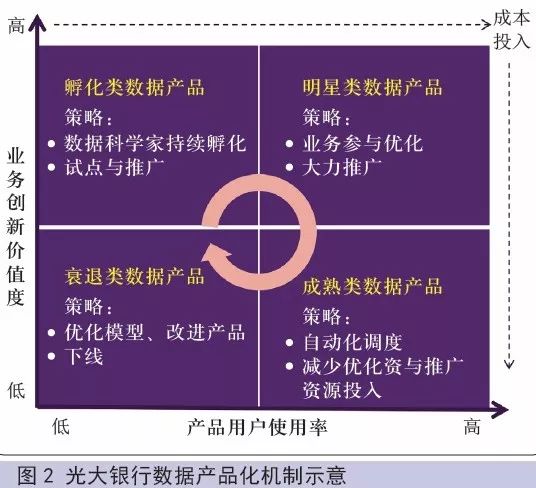

光大银行在解决方案层面推进了数据产品化机制(如图2所示),这个机制充分借鉴了互联网公司的经验,数据产品的定位是实现端到端的数据价值输出,将传统数据服务内容面向业务场景进行快速封装。目前,我们已累计研发上线20多项数据产品,覆盖全行风险、零售、对公等主要业务条线。数据产品可以分为项目型数据产品、创新型数据产品、敏捷型数据产品。银行需要为数据产品投入成本,不同类型的数据产品投入成本和管理方法也有所区别。数据产品应用的时效性、需求特征、用户群体、模型方法不同,在原有的实施落地流程上应该进行调整和优化。

4.大数据创新实践机制

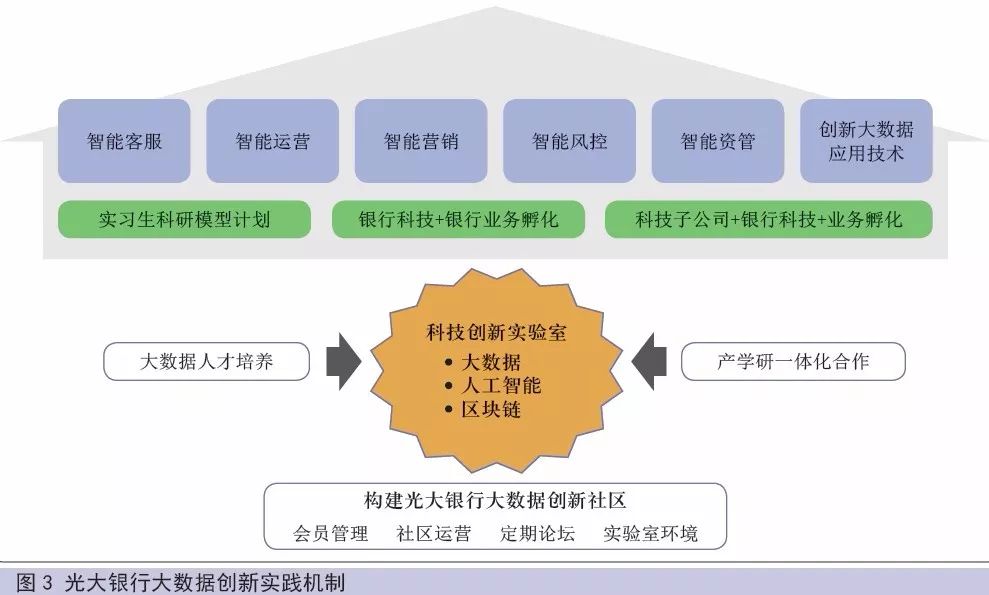

近两年,光大银行建立了体系化的大数据创新实践机制(如图3所示),主要是围绕科技创新实验室来开展工作,面向各金融科技领域探索业务创新。例如,在智能风控领域看到的一些成果,其背后均是基于科技创新机制。同时,推进大数据创新社区建设,用开放的态度来做大数据创新,只要大家有想法就可以提出来,然后由专业化团队来分析并确定解决方案。此外,还有人才的内部培养,外面是产学研一体化的工作,对应着人才、团队的建设与发展。

二、大数据风控应用实践

光大银行大数据风控应用主要在风险预警、审计、反欺诈等领域,结合复杂网络、自然语言处理等大数据分析技术,采用了更多的内外部数据,将业务实体及行为进行广泛的互联,通过更多的视角分析风险因素,进而实现风险的发现与预警。

1.大数据风险预警

滤镜是一个用于大数据风险预警的数据产品,充分体现了光大银行在产品上研发、落地的工作机制。利用工商、互联网舆情等外部数据,跟行内数据充分结合之后建立了在线运行特殊交易对手、风险共同体、复杂循环担保圈三类大数据风险模型,最终交付内容是两份清单。被滤镜预警提示的企业通过全量、增量两份名单进行风险提示,一份全量清单以名单为入口逐级追索风险成因,并通过数据可视化方法直观展示预警对象在网络中的风险传播路径,为人工排查提供依据;另外一份增量清单特别提示新增风险,警示企业风险恶化动态。将这两份清单嵌入到给管理人员使用的光速观察应用中,使管理人员通过手机就可以直接发现企业风险预警情况。

风险共同体是光大银行从2015年开始研发的另外一款数据产品,主要通过复杂网络建立关联关系,发现集团客户、供应链上下游客户、圈式及联保联贷客户群各企业之间密切资金往来的风险关系,识别风险共同体内风险传播的特征,及时做出风险预判。

2.反洗钱可疑交易行为预警

当前,金融犯罪呈现出专业化、组织化的趋势,基于单客户分析的反洗钱工作模式不能有效地发现团伙犯罪。为此,光大银行建立了基于资金网络的可疑交易行为预警模型,可用于犯罪团伙的发现、异常行为的分析等多个领域。考虑到光大银行每日交易流水有几百万笔,观察期内的总交易流水量更是多达近亿笔。如此庞大的基础数据量,我们采用了复杂网络关系发现算法,可通过线性的时间消耗,计算出节点数量随指数级增长的复杂网络关系,能在较短的时间内计算出全行所有客户的资金网络关系。基于复杂网络发现算法研发反洗钱数据挖掘模型,该模型是系统中筛选数据量最多、数据上报率最高的模型,为业务部门甄别犯罪团伙提供了非常有价值的线索。

3.审计大数据建模

2017年,光大银行启动了审计大数据模型平台建设,利用大数据构建全行远程监控体系。利用图数据库及图算法模型支持审计应用动态展示关联图谱,提供可视化、人机交互式的业务人员操作分析界面,可提供快照分析,便于组织内部分析协作。利用知识图谱探索可疑审计问题,如“资金回流”“非法集资”等。利用人工智能算法构建“隐性关系”识别模型,识别潜在关系,发现审计线索。利用自然语言处理实现对文本、图像等半结构化、非结构化数据建模,判断信贷报告和审查报告合规性、真实性等。

三、总结与展望

下一步,我们将依托光大银行的科技能力,以业务应用为驱动,以人才队伍建设为核心,以金融科技创新为源泉,在全行各部门的通力配合下共同推进大数据在风控领域的各类应用,助力光大银行业务转型。

1.场景的开拓与落地

积极开展大数据风控在普惠金融、供给侧改革、消费金融等领域新型应用场景设计,协同业务部门推广光大银行已有的数据产品成果落地,加大推广力度和范围。

2.加强大数据人才培养和建设

加快核心大数据人才建设,通过内部挖潜资源,培养兼顾技术和业务的大数据应用专家。同时加强科研院校、金融科技企业等外部合作,借助整个行业的研究力量,共享专家资源,共享行业成果。

3.开展联合创新

充分发挥金融科技创新机制,积极开展与相关科研院所和厂商合作,充分利用“外脑”将行业最新成果转化为银行的科技创意;研究探索金融同业、跨行业企业间的大数据创新合作。

声明:本文来自中国金融电脑,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。