2022年上半年,全球经济增长预期转弱,下行压力不断增加,外部宏观经济的负面因素对全球网络安全行业造成了一定程度的冲击。在二级市场,全球网络安全上市公司表现出现下滑,但是国际头部网安上市企业市值仍然稳定,中国网安上市公司股价则在第四季度召开的中共二十大会议后整体回暖,在一级市场,投资者更加谨慎,交易节奏整体减弱。

长期看,全球网络安全行业发展的韧性和可持续性并没有发生改变。一方面,受国际政治环境影响,网络安全的国家战略属性不断增强,各国政府持续在立法层面完善网络安全制度建设,顶层设计的战略指引为网络安全行业提供了坚实的发展基础。另一方面,IT技术架构的快速演进使得网络安全威胁日益复杂,在数字经济背景下,网络安全不仅成为了数字化产业的必须品,而且随着全球数字化转型的深入,正加速扩展渗透到传统行业。因此在寒冬之下,网安行业全球市场规模继续保持增长态势,并于2021年达到1577.5亿美元(2021年美元平均汇率6.45,折合10174.88亿元人民币),实现了万亿人民币规模的突破,预计至2022年将进一步增长至1691.56亿美元,而今年5月,博通以692亿美元收购云安全上市公司VMWARE的并购交易更是将2022年行业并购规模推至历年最高水平。

聚焦中国网络安全行业,虽然在市场规模上与全球网安行业存在明显差距,但是中国网络安全市场增速亮眼,远高于全球最大网安市场美国的增速。同时,在上半年海外网安市场IPO遇冷的情况下,中国网安市场的IPO节奏并没有放慢,纬德信息和亚信安全分别在今年1月和2月成功登陆科创板,并且在10月,网安上市企业家族又新增永信至诚。

本报告从市场发展动态、公开资本市场、非公开资本市场三个纬度切入分析全球网络安全行业。在市场发展动态主要分析了全球网安行业的规模增速、竞争格局、结构演化趋势、增长驱动力、市场集中度,在资本市场部分则重点对比分析中外网络安全行业在一二级市场的特点和异同以及影响行业估值水平的财务因素。

Part 1 全球网络安全市场出现短期波动,但稳定发展的基本面没有改变

(1)2022年全球网络安全市场预期增速回落至7%

在新冠疫情、俄乌冲突、高通胀压力等不利因素的冲击下,2022年全球经济普遍面临严重的下行风险,经济增速放缓程度高于预期。今年10月,国际货币基金组织(IMF)在其发布的《世界经济展望》中预计今后两年全球经济增速都将持续减弱,其中2022年经济增长率将由2021年的6%下降到2.3%,而2023年则将进一步放缓至2.7%,如果排除全球金融危机和新冠疫情最严重的阶段,那么这将是自2001年以来全球经济增长最疲弱的表现。

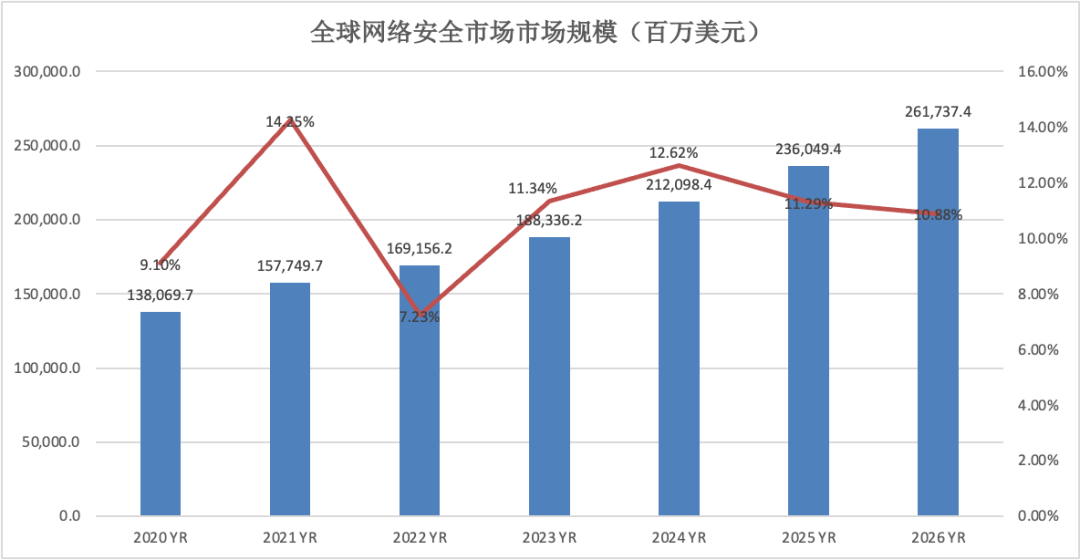

受全球宏观经济负面影响,2022年全球网络安全市场的预期增速也将降至2020年以来最低点,但是维持了高于7%的增长水平。根据Gartner在今年三季度末公布的数据,2021年全球网络安全市场规模达1577.5亿美元(2021年美元平均汇率6.45,折合10174.88万元人民币),同比增长14.25%,到2022年,全球网络安全市场规模预计增长至1691.56亿美元,但是增速同比放缓到7.23%。在全球企业云化转型和远程办公市场需求的刺激下,全球网络安全行业市场增长将逐渐复苏,到2026年市场规模将达到2617.37亿美元,五年复合增速(2021-2026)为10.7%。

数据来源:Gartner, QAX产业发展研究中心整理绘制 图1

(2)北美依旧是全球网安市场霸主,中国在亚太地区增速第一

从地区分布上看,北美依然是网络安全市场的领跑者,西欧和亚太地区则分别占据全球市场份额的第二和第三。具体来看,2021年北美地区网络安全终端用户支出为751.9亿美元,同比增长14.1%,占据全球47.7%的市场份额,处于绝对领先地位;西欧地区网络安全终端用户支出为392.6亿美元,同比增长16.28%,占据全球24.9%的市场份额;亚太地区网络安全终端用户支出为329.8亿美元,同比增长12.44%,占全球20.91%的市场份额,其中,中国的网络安全终端用户支出为61.2亿美元,同比增加21.9%,增速位居亚太地区第一,远高于美国的13.7%。

数据来源:Gartner,QAX产业发展研究中心整理绘制 图2

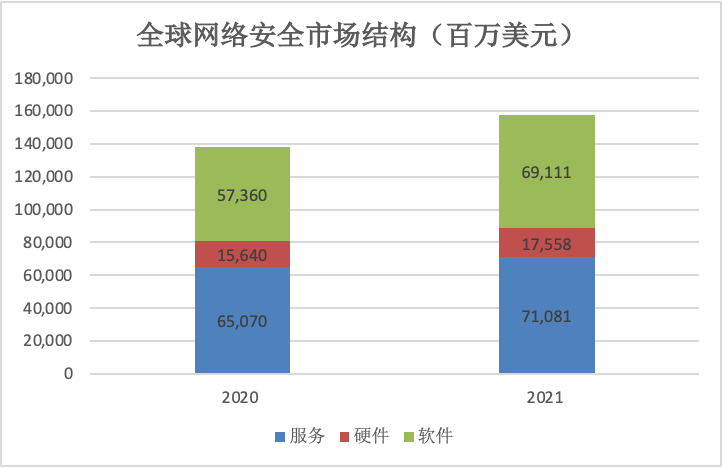

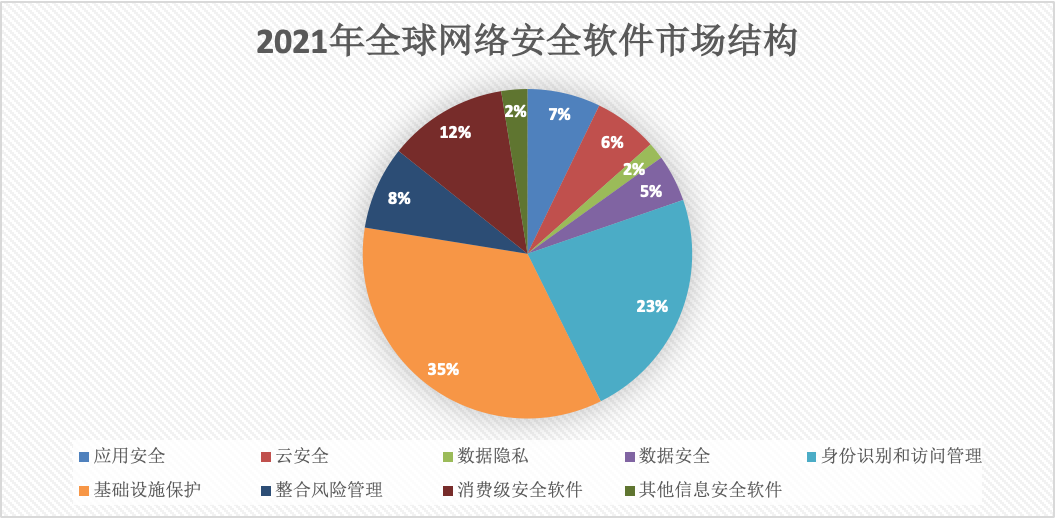

(3)服务在全球网络安全市场结构中占比位居第一,软件占比有所提高

从产业结构上来看,网络安全产品软件和服务占据约近90%的市场份额,处于绝对的主导地位,硬件占比继续下降。根据Gartner统计的数据显示,2021年全球网络安全服务市场规模为710.8亿美元,同比增加9.24%,占总市场份额的45.06%,位居第一。软件市场规模为691.1亿美元,同比增加20.49%,市场份额同比提高 2.27 个百分点至 43.81%。硬件市场规模为175.6亿美元,同比增加12.26%,但市场份额同比减少0.2个百分点至11.13%。从软件领域细分类别上看,基础设施安全占比最高,市场规模为241.09亿美元,同比增加22.51%,占软件市场规模的34.88%。

数据来源:Gartner,QAX产业发展研究中心整理绘制 图3

数据来源:Gartner,QAX产业发展研究中心整理绘制 图4

(4)政策合规和安全事件是网络安全市场增长的核心驱动因素

从市场增长的驱动力来看,政策合规和安全事件依然是影响企业网络安全投入的核心因素:

1)政策合规是企业安全投入的外部驱动力

政策合规是网络安全行业发展最直接的外部驱动因素。随着国际局势不确定性的增加,网络安全已经上升为各国的国家安全战略,2021年美欧和中国都继续加快了网络安全法规政策的出台节奏,在顶层设计中不断完善网络安全制度建设。同时,根据CSO的《安全重点研究(2021)》,49%的受访企业安全主管将监管或强制要求作为决定性因素:

美国:2021年陆续发布了《确保信息和通信技术及服务供应链安全》、《控制系统安全要求指南》、《5G网络安全:想着安全的5G演进》、《美国网络啊安全素养法案》、《关于改善国家网络安全的行政命令》、《关于保护美国公民敏感数据免受外国对手侵害的行政命令》、《联邦零信任战略》、《零信任成熟度模型》和《云安全技术参考框架》;

欧盟:2021年颁布了《有关数据泄漏通知示例指南》、《电子隐私条列》;

中国:2021年公布实施了《数据安全法》和《个人信息保护法》,在宏观层面强化了网络安全的基础法律依据,并颁布了《关键信息基础设施安全保护条例》近一步细化对关键信息基础设施的安全要求。

2)安全事件是企业安全投入的内生驱动力

在数字化时代,数据已成为继土地、劳动力、资产、技术后最核心生产要素,数字经济在主要发达国家的GDP占比已经超过了50%,是推动全球经济增长的新动力。然而在数字化转型的浪潮中,网络安全的威胁却与日俱增,给企业造成的损失成倍增长,据意大利信息安全协会近期发布的研究报告显示,2021年全球网络犯罪造成的损失超过6万亿美元,是2020年预期的1万亿美元的6倍左右,这些巨额损失则是企业在网络安全上扩大投入最直接的内生动力:

2016年,因物联网设备感染Mirai病毒,Dyn DNS服务遭到了大规模DDos攻击,一度造成大范围互联中断,致使Twitter 和 Netflix网站瘫痪。

2017 年 ,WannaCry和NotPetya勒索软件在全球范围了造成了高达数十亿美元的损失;

2021 年,美国Colonial Pipeline遭到勒索软件攻击,管道被迫关闭,影响了德州到纽约东海岸45%的燃料供应;同年,美国食品加工巨头 JBS Foods也受到网络攻击,导致全球范围内的多个生产基地被关闭,并最终向黑客支付了1100万美元的赎金;REvil 勒索软件也在当年6月攻击了软件供应商 Kaseya,导致其60客户和1500家企业受到影响,最终Kaseya也向黑客团伙支付了大量赎金;

(5)全球网络安全市场碎片化特征明显,市场集中度不高

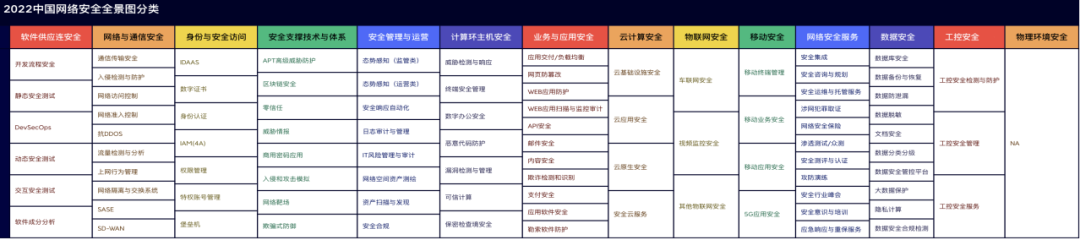

虽然2021年全球网络安全市场已经接近1600亿美元规模(2021年美元平均汇率6.45,折合人民币10,320元),但是行业碎片化特征依旧明显,整体市场集中度不高。以中美两国第三方机构发布的网络安全行业全景图为例,美国Momentum Cyber发布的2022年全球网络安全行业全景图显示,行业一级安全分类有18个,二级安全子分类有39个。中国安全媒体安全牛公布的2022年中国网络安全全景图则将行业一级赛道划分为14条,二级赛道细分为94条,其中二级细分赛道共计收录2609项,较去年发布的第八版增加486项。

数据来源:Momentum Cyber,QAX产业发展研究中心整理绘制 图5

数据来源:安全牛,QAX产业发展研究中心整理绘制 图6

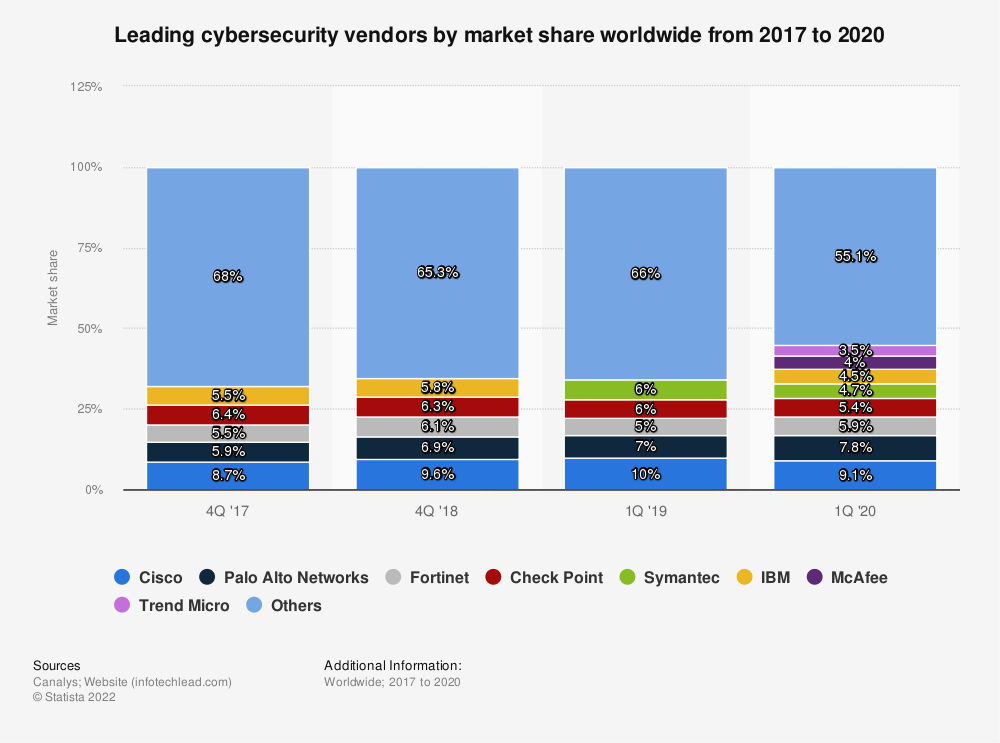

碎片化的特征降低了网络安全行业的市场集中度,从而限制了网络安全厂商成长的空间,因此目前无论是国际网络安全市场,还是中国网络安全市场都没有绝对强势的行业巨头。根据Statista的数据显示,在2020年第一季度,全球网络安全市场占有率前4的厂商共计拥有28.2%的市场份额,依照美国经济学家贝恩和日本通产省对产业集中度的划分标准,全球网络安全行业CR4为28.2%,属于竞争型市场。聚焦于中国网安行业,根据CCIA产业联盟发布的《中国网络安全产业分析报告(2022年)》显示,2021年中国网络安全行业的CR4是28.07%,也属于竞争型市场。

图片来源:Statista,图7

在完全竞争市场,资源的配置效率将达到最大化,但是从供给侧来说,由于缺少超额收益,高度竞争的自由市场反而会限制行业的成长空间。换言之,一定程度的“健康”垄断将有助于行业的发展,即在符合垄断监管的条件下,行业头部企业拥有的垄断租金和风险溢价将会刺激行业原有企业不断增加投入,进而提高行业的创新活力,同时,也会吸引更多的新玩家加入赛道,从而使得社会资源持续涌向行业,最终扩大行业整体的发展空间。事实上,互联网高速发展的黄金时代已经向人们展示了这一现象,如在视频分享业务中,YouTube在行业的优势地位并有阻碍抖音在全球范围内的崛起。同样在电商领域,淘宝也没能压制拼多多在下沉市场的快速发展。正是由于这些行业领域头部企业的榜样效应,行业内企业不断创新,新的技术和商业模式不断出现,行业的发展水平和规模提升迅速,因此从这一角度出发,现阶段适当的增加行业集中度有助于网络安全行业的发展。

Part 2 公开资本市场下全球网络安全行业-市场表现下滑,估值水平差异大

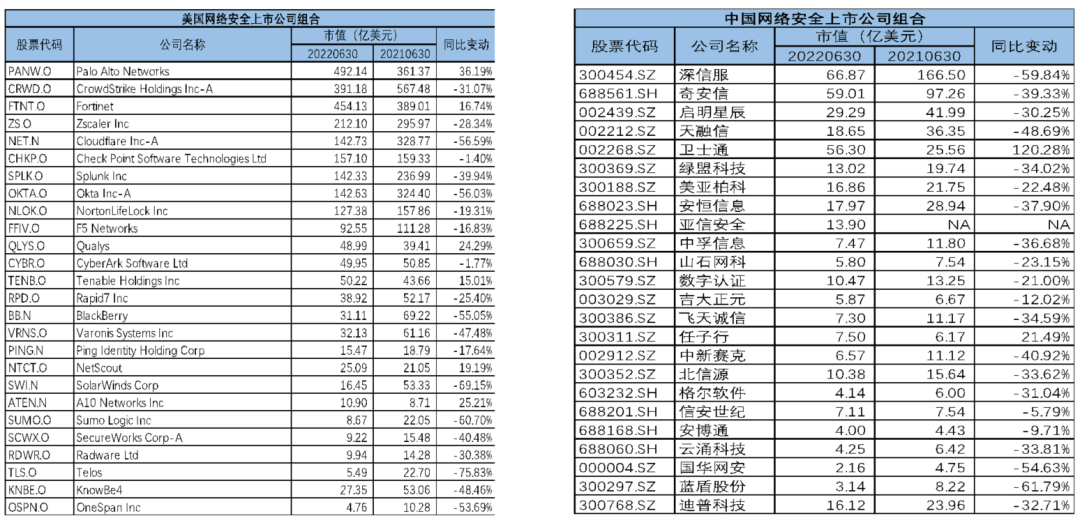

为了更直观的展现今年上半年市场大环境对网络安全上市公司的影响,本报告选取了在2022年6月30日前上市,且网络安全业务占比较高,具有代表性的26家美股上市的国际网络安全公司,24家A股上市的中国网络安全上市分别作为研究国内外网络安全上市公司的组合样本,同时为了减小汇率变动对样本数据的影响,本报告汇率采用固定汇率即2021年美元平均汇率6.45。

图片来源:QAX产业发展研究中心,图8

(1)全球网安上市公司二级市场表现下滑,估值回撤到近三年较低水平,但头部网安上市企业估值坚挺

受宏观环境负面影响,市场系统性风险增加,今年上半年全球主要网络安全上市公司在二级市场的表现普遍出现下滑。截止2022年6月30日,全球行业上市公司整体市值由去年同期的4,071.43亿美元下降至3,133.05亿美元,降幅达23.05%,相应的估值水平也处于近三年较低点,其中国际网安上市公司市值下降21.49%,中国网安上市公司市值下降32.37%。

图片来源:QAX产业发展研究中心 图9

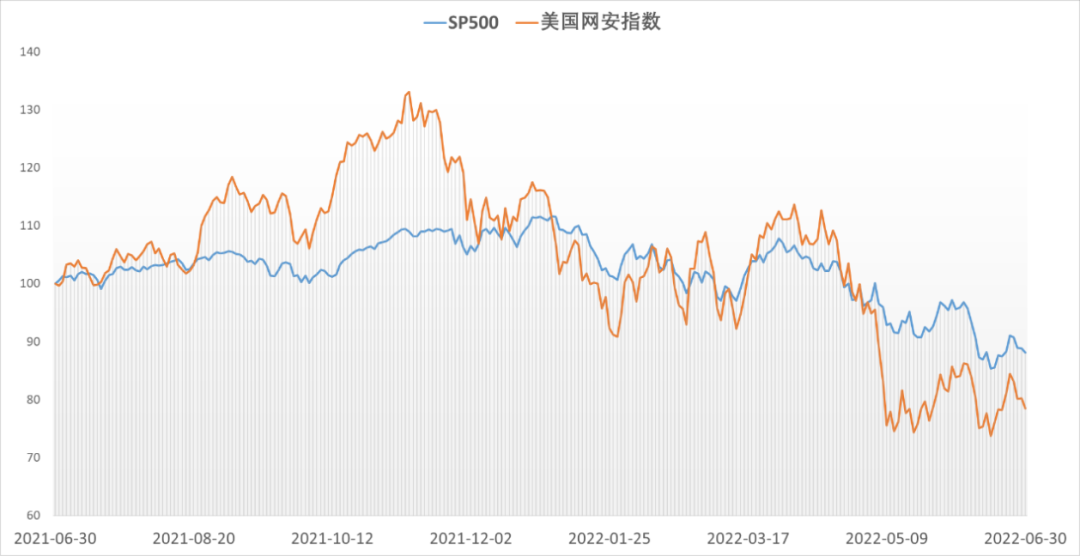

近一步研究市场大盘波动对网络安全行业在二级市场的影响,我们基于现有样本组合,采用市值加权平均法构建中国和国际网络安全指数。数据显示,在中美两国二级市场,网络安全上市公司股票收益表现受大盘波动影响较大,在过去一年中(20210630-20220630)整体走势与美国标普500和中国沪深300的基本相似,但是震动幅度更大。具体来看,国际网络安全上市公司指数离散度13.67,高于标普500的5.63,而中国网络安全上市公司指数离散度17.61,高于沪深300的7.13。从收益的角度来看,中美两国网安指数在今年第二季度明显弱于标普500和中国沪深300。

(图片来源:QAX产业发展研究中心 图10

图片来源:QAX产业发展研究中心 图11

行业二级市场的估值水平也不可避免出下下滑,处于近三年较低水平,但是头部网安上市企业估值坚挺。考虑到网络安全行业尚未盈利的特性,本报告将使用基于营收的估值乘数。目前美股网络安全公司一般偏好使用EV/SALES,而A股网络安全上市公司最常用的是PS TTM倍数,为了增加数据的可比性,我们将统一采用PS TTM倍数。

在美股市场,26家国际网络安全上市公司在2022年6月30日PS TTM倍数中位数为5.88X,同比下滑40.55%,接近自2019年7月1日以来最低的5.55X。组合内,头部企业因较高的成长性表现出了很强的估值韧性,远高于行业中为数,但是具体表现差异较大,如PALO ALTO在上半年最后一个交易日的PS TTM倍数为9.52X,同比微上调5.02%,而CROWDSTRIKE虽然在同一个交易日拥有26家网络安全上市公司最高的PS TTM倍数(23.90X),却仍然同比大幅下降约57.91%。

在A股市场,24家中国网络安全上市公司在2022年6月30日PS TTM倍数中位数为6.24 ,同比下跌20.96%,趋近于2019年7月1日以来最低点的4.69X。组合内,头部企业估值水平普遍高于行业中位数,但是下降幅度严重,如在今年6月30日,奇安信的PS TTM倍数为6.33X,同比回撤55.69%,深信服的PS TTM倍数为6.29X,同比下滑65.20%。

对比来看,在2022年6月30,中国网络安全上市企业的PS TTM中位数略高于美国同类上市公司,但是双方头部企业估值水平差距较大,而差距也蕴藏着巨大的潜力。

以奇安信为例,奇安信在研发投入、营收增长、盈利方面与美国头部企业网安上市企业高度相似,尽管资本市场给予了奇安信国内专业网安上市公司市值第一的地位,但是与美国头部网安企业在市值和估值水平上始终存在不小差异,这要主要是受中美网络安全市场成熟度差异影响。未来在中国网安市场环境不断改善和国家政策的持续支持下,中国头部网安上市企业在资本市场的差距将与美国逐步缩小。奇安信作为国内专业网安龙头企业,其在资本市场增长的潜能也将进一步得到释放。

图片来源:QAX产业发展研究中心 图12

全球行业估值水平的整体下降影响了海外网络安全上市公司IPO的步伐,今年上半年尚没有新的海外网安企业成功IPO,但是对中国网络安全企业影响相对较小,同一时期有两家网络安全公司成功登陆A股科创板,分别是纬德信息(2022年1月27日登陆科创板)和亚信安全(2022年2月9日登陆科创板),并且在10月,网安上市企业家族又新增永信至诚。

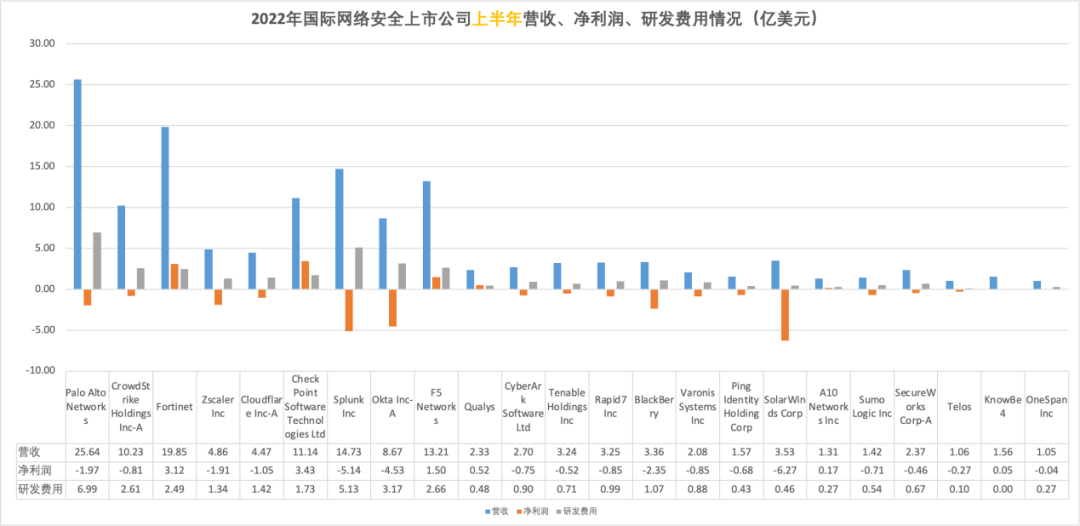

(2)高研发支出、高营收增长、高净利润亏损的行业经营特点没有改变

在经营方面,今年上半年全球网络安全上市公司延续了高研发支出、高营收增长、高净利润亏损的行业特点。首选我们来看国际网络安全上市公司在今年上半年的经营情况,在剔除了三家尚未披露半年报的国际网络安全上市公司后(截止本报告数据分析之日),2022年上半年23家国际网络安全上市公司营收呈现加速增长态势,整体规模达143.62亿美元,同比增加23.69%,增速近一步同比提高4.62个百分点;净利润虽然亏损幅度收窄,但是持续亏损的状态没有改变,整体亏损达20.38亿美元,亏损同比增长25.57%,幅度同比收窄34.87个百分点;研发投入继续增长,整体支出达35.30亿美元,同比增长25.73%;经营性现金流维持了相对优秀的水平,经营性现金流净额为35.52亿美元,同比增加5.29%,但是自由现金流(绝对估值法的基础)却由正转负,由于去年同期7.43亿美元的下滑到-8.06亿元,同比大幅度减少208.52%。

图片来源:QAX产业发展研究中心 图13

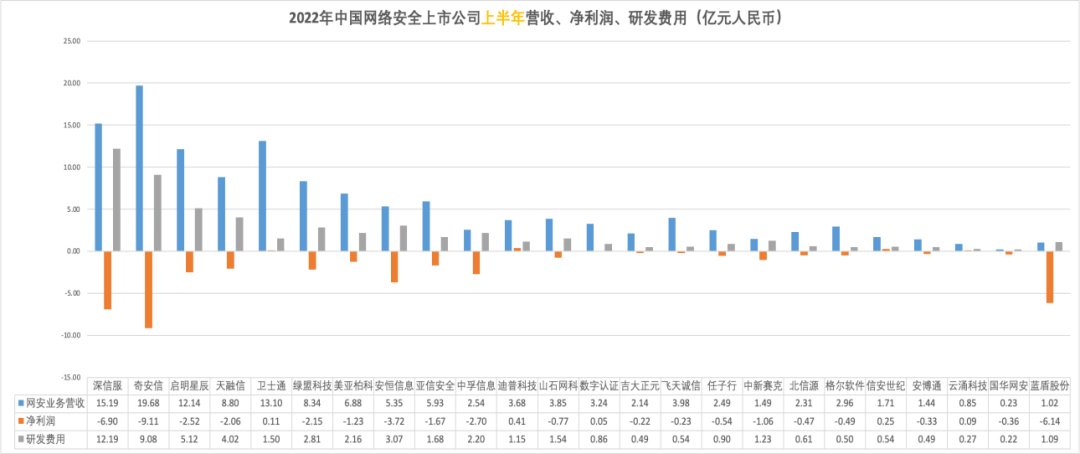

与国际网络安全上市公司相似,2022年上半年24家中国网络安全上市公司在营收、研发支出、净利润亏损方面也呈现出同比增长的趋势,但是双方在现金流方面差异较大。具体来看,上半年24家在中国网络安全上市公司网安业务营收为129.34亿元人民币,同比增长8.38%,但是增速同比放缓32.58个百分点;净利润亏损持续增长,且幅度扩大,总计亏损约41.76亿元人民币,亏损同比增长87.33%,幅度增加14.05个百分点;研发投入继续增长,整体支出达54.26亿元人民币,同比增长22.71%;经营性现金流净额和自由现金流持续下跌,前者为-68.10亿元人民币,同比下滑34.04%,后者为-86.86亿元人民币,同比下滑17.61%。

图片来源:QAX产业发展研究中心 图14

(3)国内外网安上市公司估值水平的影响因素存在明显差异

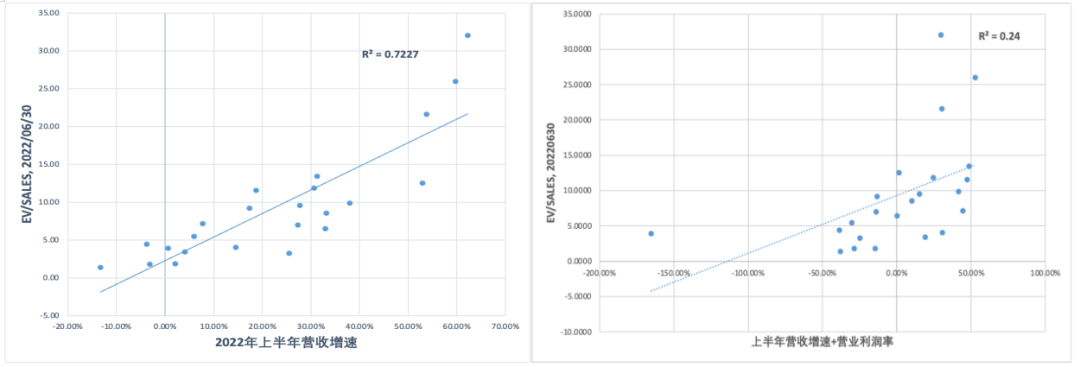

结合上述企业经营数据,我们发现现阶段国际网络安全上市公司的营收增速和估值倍数呈现很强的相关性,但是与盈利能力弱相关,而中国网络安全上市公司的估值倍数的影响因素更加多元化。

1)美股市场,营收增速与现金流是头部企业高估值主要因素

在美股市场,EV/SALES被更多的运用于早期没有盈利的阶段,因此我们采用23家已经披露半年报数据国际网络安全上市公司的EV/SALES倍数与其营收增速和营业利润率做数据相关性分析:

图片来源:QAX产业发展研究中心 图15

如上图所示,基准日为2022年6月30日。数据显示,EV/SALES和营收增速呈现正向关系,R平方为72%,但是营收增速再加入营业利润率后,与EV/SALES的相关性迅速降低,R平方为24%。另一个显著的例子是,资本市场在2022年6月30日这一天给予了组合内上半年营收增速第一,但是净利润亏损高达1.9亿美元的Zscaler Inc 最高EV/SALES倍数(32.05X)。事实上,在营收增速之外,健康的现金流也是美国头部企业享有高估值的重要原因,如Palo Alto Networks 今年上半年的经营性现金流净额为10.72亿美美元(组合内排名第一),在6月30日这一天PCF TTM倍数高达92.16X,市值更是位居全球第一为492.14亿美元(市值同比增加36.19%)。

2)中国网安上市企业估值影响因素较美股更多

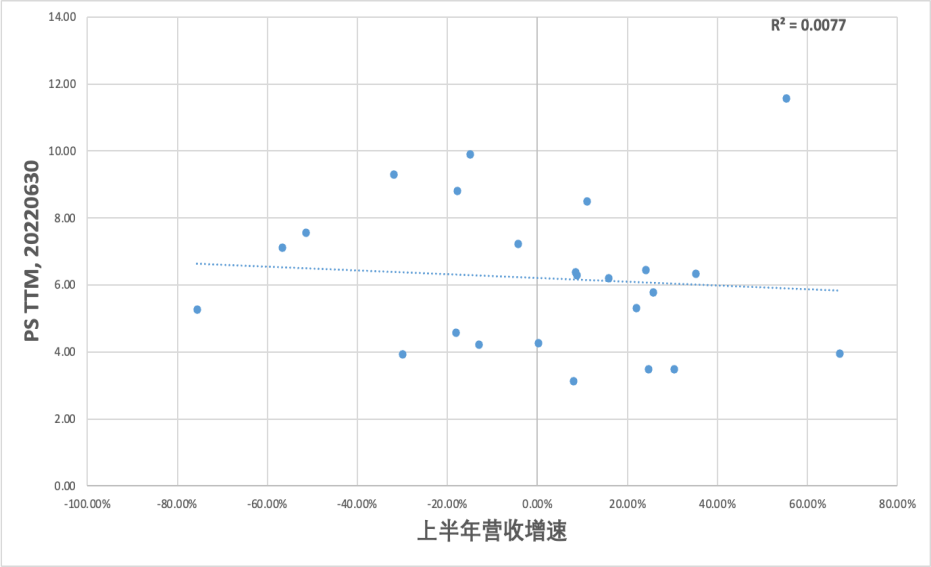

中国网络安全上市企业整体估值水平需要结合营收成长性、盈利能力等多方面因素进行分析。在A股市场,营收增速是影响中国网络安全上市企业估值水平的重要因素,但是相关性不明显。我们使用国内常用PS TTM倍数和营收增速做数据相关性分析:

图片来源:QAX产业发展研究中心 图16

研究发现在2022年上半年,24家国内网安上市企业的PS TTM倍数和营收增速相关性较弱,R平方为0.77%。进一步来看,组合内营收增速第二的卫视通却在6月30日拥有最高的PS TTM倍数(11.6X)。除去季节性影响因素,在2021年,营收增速17%的卫视通的PS TTM倍数(16.1X)高于营收增速20%的启明星辰(6.2X)。

Part3 非公开资本市场下全球网络安全行业-投资节奏放缓,加快并购整合

(1)全球网安行业风投交易节奏放缓,但并购交易十分强劲,其中博通692亿收购云安全VMWARE是上半年行业的焦点并购

在全球经济增长放缓的情况下,2022年前三季度全球风险投资市场交易节奏持续减弱,投融资金额环比连续下跌,并在第三季度达到近两年来全球风投交易规模的最低点。据Crunchbase数据显示,今年前三季度全球风险投资总规模为3660亿美元,同比下降25.87%,其中第三季度投融资金额为811亿美元,同比下滑53%,环比下跌33%,是自2020年第1季度以后历史最低的季度交易规模。市场的波动影响了各个阶段的项目交易,其中,后期项目投资受影响较大,前三季度交易规模同比缩水35.26%,下滑至1781亿美元。

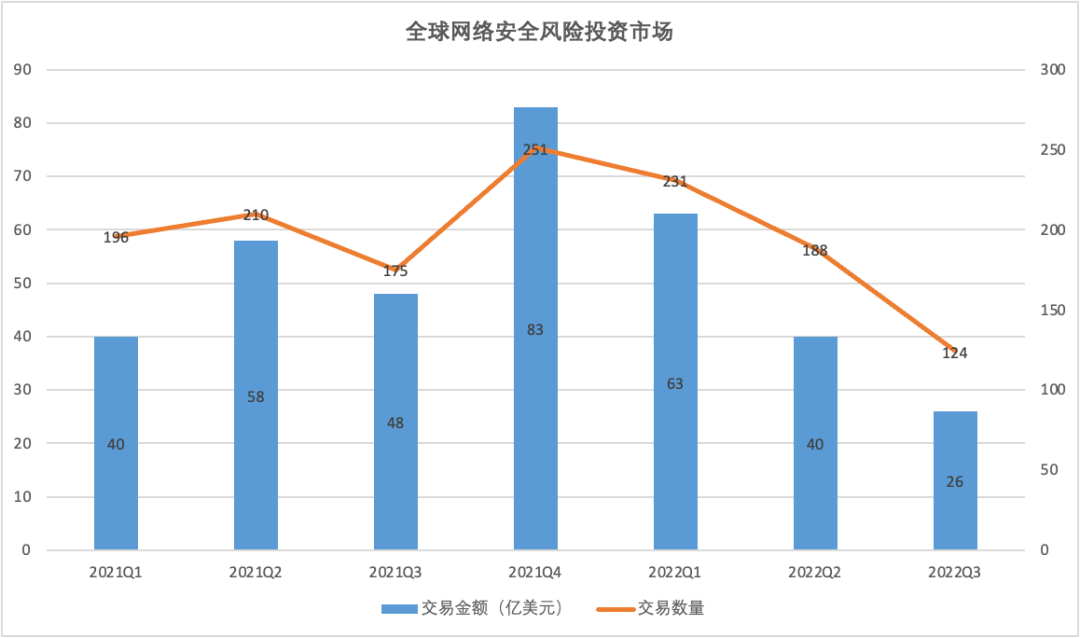

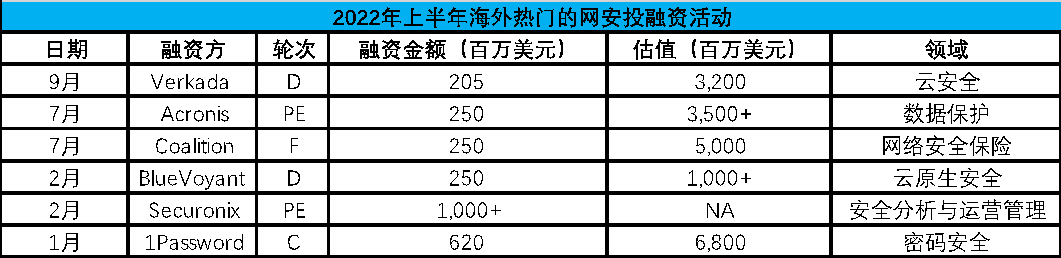

全球网络安全风险投资市场也未能幸免,虽然交易热度在今年第一季度出现了短暂的回升,但是在第二季度和第三季度却呈现出明显的衰减趋势,造成前三季度整体投融资节奏放缓。具体来看,根据Crunchbase数据,2022年前三季度全球网安行业风险投资总规模为129亿美元,同比下降11.64%,交易数量543起,同比下降6.54%。分季度来看,第一季度交易总额为63亿美元,同比增加57.50%,投融资数量231起,同比增加17.86%,但是第二季度和第三季度交易水平连续下降,至第三季度,交易规模达到近两年来最低水平,仅为26亿美元,同比下降45.83%,环比下跌35.00%,交易数量更是下滑至2014年3季度以来最低水平,仅有124起,同比下降29.14%,环比下跌34.04%。从投资阶段来看,早期项目受影响较小,种子轮的交易数量甚至有所增加。赛道方面,前三季度几笔较大的交易发生在密码安全、云安全、数据安全等领域。

数据来源:Crunchbase,QAX产业发展研究中心整理绘制 图16

数据来源:Crunchbase,QAX产业发展研究中心整理 图17

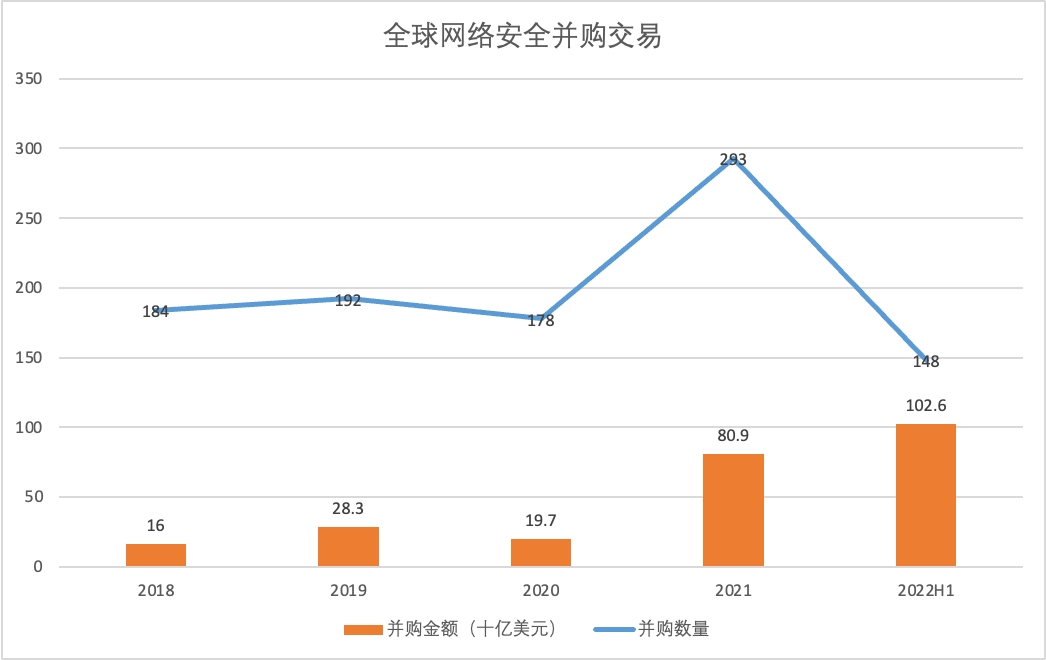

与风险投资市场形成较大反差的是,今年上半年全球网络安全的并购活动热度并没有减退。根据Momentum的数据显示,与过去的四个完整年度相比,上半年的并购总金额达到了峰值,为1026亿美元,同比增长160.41%,并购数量148起,同比下降11.38%,其中并购上市公司或资产的大型交易占据了并购总规模的85.96%,最显著的案例是Broadcom以692亿美元收购云安全上市公司VMWARE。赛道方面,大型并购交易主要发生在云安全、数据安全、网络与基础设施安全、身份识别与访问管理、应用安全、安全运营与应急响应等领域:

数据来源:Momentum Cyber,QAX产业发展研究中心整理绘制 图18

数据来源:Momentum Cyber,QAX产业发展研究中心整理 图19

(2)中国网安行业一级市场投融资总体活跃度下降,热点领域仍然活跃

聚焦中国股权投资市场,受新冠疫情影响,今年上半年中国股权投资市场明显减速,据清科研究统计的数据显示,上半年中国股权投资市场(早期投资/vc/pe)投资金额为3149.29亿元,同比下降54.9%,交易数量为4167起,同比下滑31.9%。从行业分布来看,上半年IT仍是股权投资市场中的热门赛道,投资金额为569.87亿元人民币,占总规模的18.10%,仅次于半导体及电子设备和生物技术,投资项目1034起,占总交易数量的24.81%,交易数量位居各行业第一,但是与去年同期相比,交易数量和金额还是显著下降,分别同比下降36.5%和49.1%。从投资阶段来看,中后期项目受到投资人的便爱。

中国网络安全行业的投融资交易金额也大幅度下降,根据国家工业信息安全发展研究中心数据显示,2022年上半年中国网络安全行业非上市投融资金额超过15亿元人民币,同比减少83.5%,投融资事件59起,同比增加7.3%。与其他股权投资市场的投资偏好不同,网络安全领域的投资人更加偏好早中期项目,上半年59起融资交易中A轮及之前的交易占据了57.6%。从细分领域来看,数据安全、工业互联网安全、零信任三大领域融资热度较高,占总体融资事件的33.9%。

Part4 总结:数字经济时代下,中国网络安全迎来行业发展的历史机遇

(1)中国网安市场规模相对较小,成熟度与发达国家差距较大,政策建设滞后性是重要影响因素

以美国为例,美国网络安全制度的建设与互联网兴起的时间差极小,政策法规的发布极具实效性,相当一批网络安全相关的政策法规是在上世纪九十年代颁布的,如《联邦计算机系统保护法》、《国家安全通信政策》、《计算机保护法》和《网络安全电子安全案》,而更加完善的《国家网络安全保护法》也在2014年推出,但是中国直到2016年才发布了第一部全面规范网络空间安全管理方面问题的基础性法律《网络安全法》。制度建设的滞后性严重影响了政府对于网络安全预算的投入,并限制了政策对产业的助推作用,根据IDC的数据,美国政府 2021年网络安全领域总预算为188 亿美元,占IT预算的20.4%,比2020财年高出14亿美元,而中国的安全支出仅为98亿元,占IT总支出比重为1.87%。

(2)数字经济时代,中国网络安全行业迎来历史发展机遇

据中国信息通信研究院发布的《全球数字经济白皮书(2022年)》显示,中国的数字经济规模达到了7.1万亿美元,约占同期GDP总量的40%。在数字化产业和产业数字化的进程中,无论是信息技术产业还是传统行业都暴露出了严重的网络安全问题。事实上,在2016年《网络安全法》颁布后,尤其在地缘政治日趋复杂,网络安全的国家安全属性不断增强的情况下,政府对网络安全的政策发布节奏明显加快,工信部也明确表示电信等重点行业的网络安全支出占信息化投入的比例不能低于10%。

(3)二十大的安全布局将进一步刺激中国网络安全潜能的释放

在刚刚闭幕的二十大中,安全是大会的高频词汇,对网络安全及信息化、数字化产业发展带来深远影响,直接刺激了中国网络安全二级市场板块的整体回暖。以信创产业为例,作为数字经济高质量安全发展的基石,信创产业在国家政策和战略规划的引导下,正从党政行业加速向金融、电信、电力、石油、交通、教育、医疗、航空八大关键行业渗透,并逐渐辐射至全行业,而日益不稳定的地缘政治环境则拓展了渗透的深度和广度,据艾瑞咨询统计,2021年中国信创产业规模已经达到13758.8亿元,2027年有望达到37011.3亿元。本质上,建立自主可控的信创产业是为了从源头上解决国家信息安全的问题,因此信息安全贯穿了整个信创产业的始终,而信息安全的核心是网络安全。换言之,信创是对信息化系统的重构,网络安全有机会在这个重构过程中有机会与芯片、操作系统、终端、数据库等全过程、全要素同步规划、建设,全面覆盖并深度融合。

关于作者

奇安信集团产业发展研究中心是奇安信集团的产业研究团队。专注网络安全领域,跟踪国内外产业发展现状与趋势,深入调研网络安全各细分领域,包括产品技术、市场、投融资和产业生态,为网络安全从业人员提供新视角,为企业决策提供依据,推动网络安全产业发展。

陈华平:奇安信集团副总裁,产业发展研究中心负责人。

尹文鹏:产业发展研究中心研究员,主要负责投融资和市场研究。

乔思远:产业发展研究中心研究员,主要负责宏观分析和产品技术研究。

万鹏:产业发展研究中心研究员,主要负责产业生态研究。

声明:本文来自安全内参,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。