配图由作者通过AI生成

作者:汉坤律师事务所 李胜 | 应家 | 资雯迪

2024年10月28日,美国财政部(U.S. Department of the Treasury)正式发布了《关于美国在特定国家的某些国家安全技术和产品领域投资的规则(也称为“对外投资令(the Outbound Order)”)》(“最终规则”),确立了限制美国主体对中国(包括香港和澳门,但不包括台湾)的关键行业进行投资的最终规则。从2023年8月9日行政令(“Reverse CFIUS行政令”)的颁布到如今最终规则的出台,历经一年多时间,达摩克利斯之剑最终落下,最终规则的出台也势必将对相关行业的投融资活动产生深远的影响。

早在今年6月21日,美国财政部已经就Reverse CFIUS行政令出台过一项拟议规则通知(Notice of Proposed Rulemaking,“拟议规则”)以征求公众意见,有关拟议规则的具体内容,请见我们此前发布的文章《Reverse CFIUS实施细则征求意见稿详解》。

整体而言,最终规则系在拟议规则的基础上做了细化和调整,但二者的基本监管框架是一致的,即美国主体(U.S Person)与受限主体(Covered foreign person)进行的受限交易(Covered transaction),将受到最终规则的管辖。具体而言,其旨在对美国主体投资中国(包括香港和澳门)的三大关键行业进行限制:人工智能、半导体和微电子、量子信息技术;并按照禁止类和申报类分类进行监管:禁止有特别重大国家安全威胁的交易,对于国家安全威胁较小的交易则要求申报。在《Reverse CFIUS实施细则征求意见稿详解》的基础上,本文将侧重于对最终规则与拟议规则相比的变化进行梳理和解读,以期为相关行业参与者日后的投融资活动提供参考。

一、受限活动(Covered Activity)

从Reverse CFIUS行政令开始,Reverse CFIUS限制的范围就一直集中在人工智能、半导体和微电子、量子信息技术三大关键行业。就每一行业而言,根据不同的技术指标划分了申报类(Notifiable transaction)和禁止类(Prohibited transaction)。如受限交易中的受限主体(或特定合资企业)从事的是“开发”禁止类或申报类活动,则该受限交易将相应落入禁止类交易或申报类交易。

三大领域中,对于人工智能领域的认定是社会各界以及立法关注的焦点,相较于拟议规则,最终规则也主要针对人工智能的限制范围进行了调整(主要是确定了算力门槛),对于半导体和微电子、量子信息技术则并未进行实质调整。

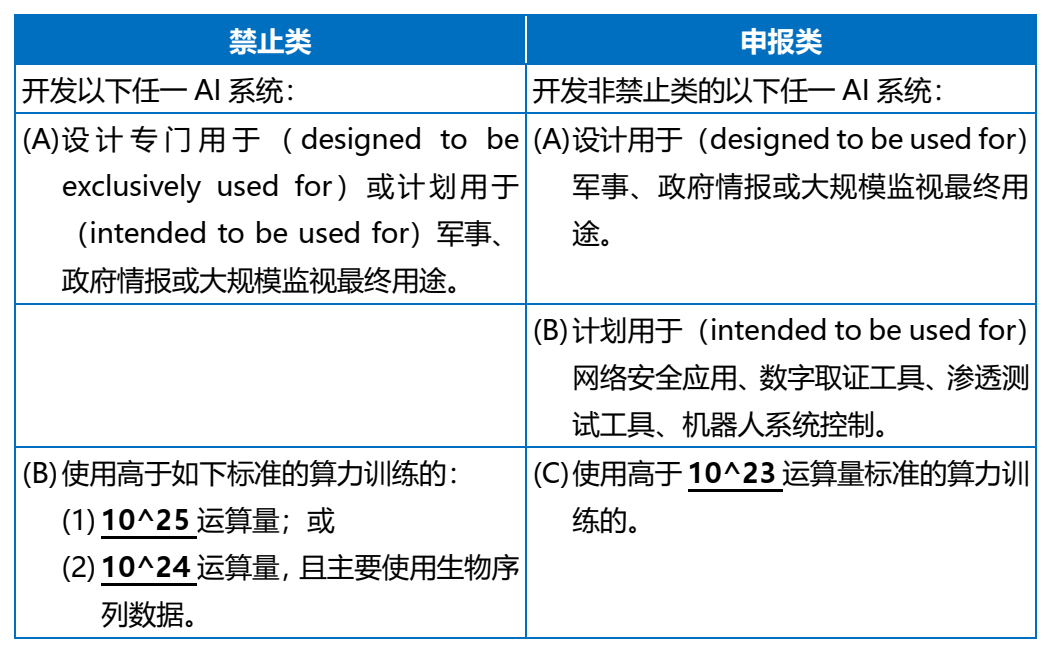

最终规则所划定的申报类人工智能和禁止类人工智能主要如下:

相比于拟议规则,最终规则主要进行了以下关键调整:

(一)申报类门槛确认为10^23

拟议规则针对申报类门槛的运算量标准提出了3个选择,分别为10^23/10^24/10^25。最终规则选取了10^23运算量作为需要申报交易的算力门槛,而这一门槛在此前拟议规则中属于最低量级的门槛。

财政部表示,10^23是根据其目前已知的源自中国的人工智能模型情况而确定的,尽管其也承认以10^23的运算标准作为门槛事实上会涵盖迄今为止已发布的大模型中规模和能力较为低端的人工智能系统,但鉴于中国为最终规则的受限国家,故而仍选择以此作为标准。

(二)禁止门槛确认为10^25和10^24

拟议规则针对禁止类门槛的运算量标准提出了3个选择,分别为10^24/10^25/10^26;针对主要使用生物序列数据的算力训练提出了2个选择,分别为10^23/10^24。

最终规则确定选取了10^25运算量,或者高于10^24运算量且主要使用生物序列数据作为禁止交易的门槛。财政部表示该等门槛的选择系基于可获取的信息评估了在不同运算量下大模型的性质、数量和来源,该等门槛也涵盖了大量来自中国的模型(包括主要使用生物数据训练的模型),且具备影响国家安全的规模和能力。

由此可见,最终规则对于人工智能领域的限制是更为严格且具有针对性的,对人工智能进行限制的运算量标准基本上是根据目前中国人工智能发展情况来确立和调整的。

(三)进一步明确“开发(develop)”

最终规则进一步明确,该等受限主体(或特定合资企业)应当切实从事开发活动才会落入申报或禁止交易,即应参与任何在批量生产之前的阶段,如设计或实质性修改用于由数据系统、软件、硬件、应用程序、工具或实用程序在全部或部分中操作所使用的第三方AI模型或机器系统等。

(四)内部、非商业用途原则上不会触发申报或者禁止交易

最终规则强调,仅为自身内部的非商业用途(例如,不用于销售或许可)定制、配置或微调第三方AI模型或机器系统的行为,不会因此触发相关交易的申报或禁止要求,除非该内部、非商业用途系用于政府情报、大规模监控或军事目的,或用于数字取证工具、渗透测试工具或机器人系统的控制。

(五)设计用于(designed to be used for)或计划用于(intended to be used for)

财政部指出,“设计用于”和“计划……用于”这两个术语在第 850.217(d) 条中具有不同的含义。“设计用于”是指任何 AI 系统,其中该系统的开发,包括研究和设计考虑,都是针对潜在的政府情报、大规模监视或军事最终用途而进行的。“计划……用于”涵盖可能或可能没有专门为网络安全应用、数字取证工具、渗透测试工具或机器人系统的控制而开发的 AI 系统,但受限外国主体计划将其用于这些目的。

二、受限主体

(Covered foreign person)

最终规则确认的受限主体主要包括三类,分别是:

1. 从事受限业务的中国主体;

2. 直接或间接持有从事受限业务的中国主体的董事席位、表决权、股权,或通过合同安排有权指示从事受限业务的中国主体的管理或政策的主体,且该主体:

从一个或多个从事受限业务的中国主体中获得的营收或净收入(从每个主体每年获得的营收或净收入不得低于5万美金)占其整体营收或净收入的50%以上(单独或合计);或

通过一个或多个从事受限业务的中国主体产生的资本支出或运营支出(从每个主体每年产生的其资本支出或运营支出不得低于5万美金)占其整体资本支出或运营支出的50%以上(单独或合计)。

3. 就JV相关的受限交易而言,任何参与JV的中国主体。

与拟议规则相比,最终规则在针对第2类受限主体进行计算时,加入了每年从每个从事受限业务的中国主体获得的营收或净收入或产生的资本支出或运营支出不低于5万美金的要求,也即若该等主体在某个从事受限业务的中国主体产生的收入或支出未达每年5万美金,则该等收入或支出不会被合并计算是否达到50%。财政部回应这一标准的加入主要是为了降低投资者对于尽职调查负担,避免并无实质财务意义的投资也被涵盖在内,从而增加投资人在进行尽职调查时的负担。

三、受限交易(Covered transaction)

最终规则所确立的受限交易范围整体与拟议规则一致,但作出了进一步细化,并对豁免情形作出了明确。

(一)美国LP投资于基金

01

属于受限交易的情形

最终规则明确,若美国主体先成为了风险投资基金、私募股权基金、fund of funds(FoF)或其他集合投资基金(pooled investment fund)的有限合伙人(LP)或同等权益人,该等基金随后才取得了受限主体的股权或其他或有股权,此时该美国主体不会被视为由于取得了受限主体的股权而被认定为进行了受限交易。

但需要注意的是,与拟议规则一样,最终规则也强调了“知悉(Knowledge)”这一重要因素。在上述情形下,如果美国主体作为上述基金的(LP)或同等权益人,且对该基金的投资满足以下要素时,仍有可能属于受限交易:

该基金后续也确实进行了如果是美国主体从事则会构成受限交易的交易。

该基金自身不是美国主体(因为属于美国主体的基金自身直接会受到限制);

该美国LP在投资该基金的时候知悉该基金很可能会投资于受限主体;并且

02

豁免交易(Excepted transaction)

最终规则确定,美国主体作为某风险投资基金、私募股权基金、fund of funds(FoF)或其他集合投资基金(pooled investment fund)的有限合伙人(LP)或同等权益人,对该基金的交易时如满足以下条件则属于豁免交易(前提是美国LP本身不应在受限主体中有特殊股东权利):

美国LP的承诺出资不超过200万美元(所有投资和共同投资主体应当汇总计算);或

美国LP已经获得具有约束力的合同保证,确保其在基金中的出资不会被用于参与任何禁止类交易或申报类交易。

拟议规则中曾关于美国LP的豁免交易的认定提出过两种方案:

方案一,(1)美国LP无相关决策权利,且(2)美国LP承诺出资不超过基金管理资产总额的50%,或如果基金不是美国主体或其控制的外国实体,LP已获得具有约束力的合同保证,即其出资不会被用于会导致LP间接进行禁止类交易的交易;

方案二:在构成该基金的任何投资和共同投资主体中,该LP的承诺出资合计不超过100万美元。

最终规则并未采取按照基金管理资产总额的方式计算(即方案一),财政部表示,在征集公众评论的过程中,大多数评论者均支持方案一,但财政部认为基金管理资产总额的计算方式过于宽泛,如果允许美国LP投资进行高额出资,受限主体可以利用与大型机构之间的投资联系,增强声望或影响力、获得管理协助,或者取得额外融资机会等无形利益,且在美国LP对受限主体进行高额投资时,其可能会有更大的动机去促使被投项目(即受限主体)取得成功。

故而财政部最终选择了方案二,即,将例外交易定义为任何 2,000,000 美元或以下的 LP 投资(将金额门槛提高到200万(即拟议规则中的2倍),主要是考虑到该等门槛下的投资规模一般比较小,且美国LP不太可能因此给予受限主体相应的无形利益),或任何 LP 投资伴随着具有约束力的合同保证。

(二)不构成指示禁止类交易的情形

与拟议规则一样,最终规则也禁止美国主体在明知的情况下指示(knowingly direct)非美国主体进行禁止类交易。在明知的情况下指示是指美国主体有权单独或作为团体的一部分代表非美国主体做出或实质上参与决定(如果美国主体在非美国主体中担任高管、董事、高级顾问或拥有其他高级权力,则被视为其拥有该权力),并且行使该权力来指导、命令、决定或批准非美国主体进行交易。虽然美国主体拥有该权力,但如果其在相关的交易中已回避,则不被视为其行使了该权力。

而最终规则特别强调,上述美国主体必须回避以下所有事项,才能视为未行使该等权利:

参与和交易相关的正式批准和决策过程,包括提出建议;

审查、编辑、评论、批准和签署相关交易文件;

与目标公司(或相关交易对手方,如合资伙伴)进行谈判。

四、生效时间及豁免情形

最终规则确认于2025年1月2日正式生效,为交易各方根据最终规则进行调整保留了一定的空间。

此外最终规则明确,根据在2025年1月2日之前签订的具有法律约束力的尚未履行的出资承诺(binding, uncalled capital commitment)而进行的交易,即使在2025年1月2日之后完成,也会被豁免。此前拟议规则中确立的豁免情形是以Reverse CFIUS行政令的颁布作为节点(即2023年8月9日),但财政部采纳公众意见将最终规则中改为了2025年1月2日。

值得注意的是,财政部进一步强调,上述出资承诺指的是美国主体在2025年1月2日之前对基金或者类似投资实体作出的具有法律约束力的资本承诺,而不适用于美国主体与其投资主体之间签订的具有法律约束力的情况,即在后者情况下,即便协议是在在2025年1月2日前签署,如果完成该等交易的时间是在2025年1月2日之后,仍将受到最终规则的约束。

因此,上述豁免情形实际上是针对美国LP履行其出资义务的豁免,财政部也表示该等豁免是由于考虑到美国主体在作出出资承诺时,基金的投资目标通常尚未确定,故而设置例外情形,该等豁免情形并不适用于一般的投资交易。对于一般的投资交易,仍需要在法规正式生效(即2025年1月2日)之前交割,才不受到Reverse CFIUS的管辖。

本文作者

李胜

+86 10 8525 4691

sheng.li@hankunlaw.com

业务领域

境内外资本市场、兼并和收购、私募股权和风险投资、外商直接投资

应家 | 汉坤律师事务所

资雯迪 | 汉坤律师事务所

声明:本文来自汉坤律师事务所,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。