以色列网络安全行业长期以来一直是业界创新解决方案的温床,2018年又是另一个资本较量的年份,早期初创公司筹集的资金比以往更多,达到10.33亿美元,来应对新出现的安全威胁,例如保护数量激增的互联网连接设备,并使区块链技术在更安全的环境中发展。而创始人和资本家都渴望开拓新领域,比如物联网、区块链和加密货币的安全性、云原生安全性和SDP(软件定义周界)。

2018年发生了一系列重大网络攻击事件涉及英国航空公司、Facebook和万豪公司的黑客攻击。尽管人们越来越重视和意识到网络威胁,但大型组织仍然会遭遇大规模的数据泄露。随着世界变得越来越紧密,攻击黑客也在不断增加。下图是2018年以色列网络安全行业的总结:

规模越来越大的种子轮融资

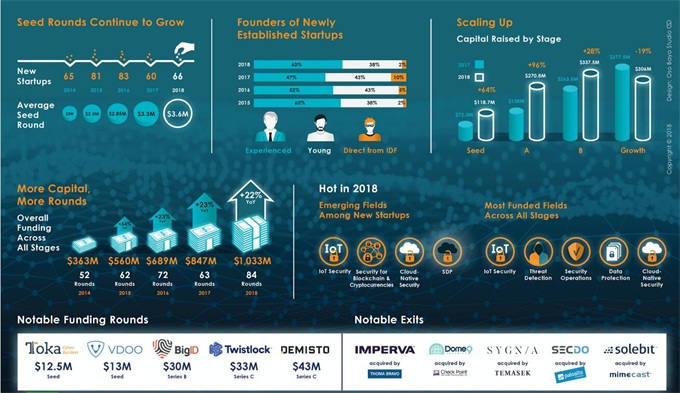

2018年,以色列网络安全公司在所有阶段的资金总额同比增长22%,达到10.33亿美元,一共经历84轮。这与2016年和2017年的融资趋势非常接近,这两年的资金金额同比增长23%。而2017年一共发生了63轮融资,共筹集8.47亿美元;2016年是72轮融资筹集6.89亿美元。

与此同时,2018年有66家新公司成立,比2017年增长了10%,这应该是之前经济下滑后的反弹所致。2017年新增60家公司,2016年为83家,2015年为81家,2014年为65家。

值得注意的是,2018年的平均种子轮次从2017年的330万美元增加到360万美元;而2016年是285万美元,2015年是250万美元而2014年为200万美元。因此2018年是以色列网络安全公司种子轮次增长的连续第五年。自2014年以来,平均种子轮数增加了80%。

就阶段而言,种子阶段融资在2017年共筹集到7230万美元,增长64%到2018年的1.187亿美元;2017年A轮融资阶段共筹资1.38亿美元,而2018年是2.708亿美元,增长了96%;而2017年B轮融资阶段共筹集2.635亿美元,增长28%到2018年的3.375亿美元。

然而,在发展阶段的融资,2018年相比去年下滑了19%,从2017年的3.775亿美元下降到3.06亿美元。

2018年以色列网络安全的行业增长指标全面上升,相比之下2017年新增网络创业公司数量下滑似乎是一个异常现象。企业家对网络的兴趣和投资者的热情都在增加,特别是在早期阶段,这也标志着市场充满机遇。融资规模越来越大也意味着现今资本流动的方向。

新兴领域取代了“传统”技术

2018年新增创业公司主要集中在新兴领域的垂直行业,比如物联网、区块链和加密货币的安全性、云原生安全性和SDP(软件定义周界)。这些新兴的垂直领域比网络安全、电子邮件安全和端点保护等相对“传统”的网络领域更吸引人关注。

在所有新兴行业中,物联网吸金能力最强,所有阶段的资金达到2.295亿美元,由于物联网领域不断拓展各种新的子领域,包括汽车、无人机和医疗设备。而其他的领域包括威胁侦测、安全操作、数据保护和原生云安全性。

以色列网络安全公司Secdo的首席执行官兼联合创始人Shai Morag在2018年中期以1亿美元的价格收购Palo Alto Networks,原因是公司认为行业的趋势正在加速。他表示:“未来几年,这些领域的创新将继续发生。我们还将看到第三方供应链风险评估和管理方面的创新。另一个开放创新领域是中小型企业。这是一个服务不足的市场,寻求全栈解决方案。这些新兴领域是目前令人激动的方向。”

针对新兴市场与传统市场的网络初创公司种子轮融资的数据,揭示了更加明显的增长趋势。2018年积极的早期融资轮次集中在寻求网络安全领域新兴领域的公司。在2018年筹集的33轮种子轮次中,20个(61%)发生在新兴领域公司。

更引人注目的是,2018年新兴科技公司所有种子轮的总和为7900万美元,同比增长76%。数据很清楚,投资者对新兴网络技术的兴趣十分浓厚。

例如,今年两个最大的种子基金轮次就发生在物联网安全领域。VDOO由前Cyvera企业家创立,后者2014年被Palo Alto Networks以2亿美元收购,而VDOO主要为物联网供应商开发安全解决方案,其种子轮筹集了1300万美元,价值非常高。

而Toka Cyber已从Andreessen Horowitz和其他公司获得了1250万美元的种子资金,该公司将用于为政府机构开发和扩展物联网网络安全平台。Twistlock是云原生安全解决方案的先驱开发商,今年C轮融资筹集了3300万美元。

根据GDPR和其他隐私法规保护敏感数据的BigID在2018年期间发起A轮(1400万美元)和B轮(3000万美元)融资。而去年第五大融资是研发协作和自动安全运营平台的Demisto,其C轮融资筹集到4300万美元。

随着更传统的网络安全市场不断巩固和成熟,同类型的网络初创公司前景也相对黯淡。我们看到该行业仍然迫切需要创新解决方案。迫在眉睫的劳动力短缺、GDPR和其他全球数据隐私立法以及物联网爆炸,都是主要挑战,为现有企业提供了大量机会。

投资者和企业家正在意识到这个趋势带来的机会,并且开展激烈竞争。这个新型特别的生态系统更适合精明的投资者和专业且经验丰富的企业家。

引领新领域的创始人

在2018年,60%的创始人在私营部门拥有超过十年的经验,这个数据比2017年增加28%。这些经验丰富创始人的经验主要来自在初创公司担任高管或者负责人等。

而青年创始人的比例相对较稳定,2015年为38%,2016年是43%,2017年是43%而2018年小幅下降到38%,但是整体来看虽然波动但是也平均。

尽管以色列的网络安全生态系统在很大程度上依赖,企业家在以色列国防军(IDF)服役期间获得的技术培训,但在2018年,直接从以色列国防军出来的创始人比例从前一年的10%降至跟2015年一样的2%。而这个比例自2015年以来一直是上升的趋势,2016年达到5%而2017年达到最高的10%。

虽然几乎所有以色列创始人都会利用以色列国防军各种技术部门获得的技能和专门知识,但需要私营部门高管或员工的经验需求似乎更普遍。如今这个领域种子轮投资规模逐渐增大、行业要求也不断增加,这使得业内迫切需要更成熟,更资深的创始人。

新进入的创始人并不是简单地要建立一种新技术,然后从现有的领域获取巨额利益就退出,他们希望进入未开发的新领域并成为引领市场的角色。

Amichai Shulman是Imperva的联合创始人兼前首席技术官,也是YL Ventures的风险顾问,他为这些创始人致力于“拥有市场”的目标提出以下建议:“确保产品的发展以及今后的成长。能够清楚地了解未来如何把产品进一步扩展到其他组织和公司中,而不仅仅是“出售更多”,而是解决更大、更普遍的问题。”

网络安全领域公司退出

除了其他趋势外,2018年还有许多较大的公司退出。Check Point收购Dome9和CyberArk收购Vaultive很值得注意,因为这两项交易中收购方和被收购方都是以色列公司,这是市场真正成熟的标志。

新加坡控股巨头淡马锡收购Sygnia也一样值得关注,因为它表明以色列网络安全市场每年都会继续吸引新的类别和全球各类战略参与者。

此外,Thoma Bravo以21亿美元收购以色列网络公司Imperva,也在整个行业中掀起波澜。年度第五大收购是Mimecast以1亿美元收购Solebit。

Cloudlock在2016年以2.93亿美元被思科收购,其联合创始人Tsahy Shapsa表示这反映了全球投资增长的潜力。

他表示:“从企业家的角度来看,短期/中期退出与建立传统公司之间存在着持续的两难困境。随着资金从世界各地涌入以色列,早期出售的诱惑只会增加。但所有这些退出都有优势,这种模式培养了经验丰富的企业家,他们可以重新成立新公司,为在本地创立更多传统公司奠定了基础。”

Zomehar Alon是Dome9 Security的首席执行官兼联合创始人,该公司在2018年以1.75亿美元被Checkpoint收购,他补充说明:“以色列企业家应与当地企业发展领导者建立并保持持续的沟通渠道,与大多数风险投资领域一样,要重点关注产品和市场协同效应。”

以色列网络安全行业保持势头

在2018年,投资者变得更加注重域名和首选新兴领域。随着传统网络安全的巩固,新兴的未开发领域意味着更强大的潜力。此外,网络安全创业公司以及所有阶段的筹款活动都在继续增长,这表明对以色列网络安全市场的信心增强。

2018年以色列网络安全市场拥有成熟的退出环境,不单单是Imperva的大规模收购,该领域公司的类型也很多样化。因此,当地的网络安全市场也有创建和培育大型安全供应商的能力,从而吸引了各种国际和本地参与者,这些参与者继续识别和利用领域内的机会。

在2018年,跟过去几年的情况一样,以色列的网络安全发展很强劲,相信2019年的投资估计只会多不会少。

声明:本文来自前瞻网,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。