作者:中国建设银行上海分行 欧建林

引言

商业银行业务经营活动不仅积累了海量的存贷汇核心业务相关的结构化数据,同时也积累了大量的非结构化数据。过去受限于数据分析工具与技术,商业银行大数据分析更多关注的是如何从海量结构化数据中挖掘数据价值。而近年来,随着云计算、大数据、人工智能等技术的发展成熟,特别是机器学习中深度学习等算法的完善、迭代以及GPU/FPGA芯片计算能力的提升,为商业银行非结构化数据分析与应用提供了条件和可能。

建设银行早在2015年大数据战略规划之际,就已着手开始了对非结构化数据分析的探索与应用。在探索过程中秉持应用驱动、基础先行等原则,不断跟踪与探索大数据及相关领域的最新技术成果,以Hadoop为基础平台,逐渐形成包含R、Python、Spark、TensorFlow等前沿大数据分析工具的大数据技术生态。结合业务场景以及客户之声文本、业务扫描件图像等非结构化数据,通过运用关联分析、随机森林、深度学习等机器学习算法,构建一系列数据分析挖掘模型,满足业务对客户之声的热点挖掘、投诉升级潜在客户的预判以及挖掘营销商机与精准化推荐,实现聚焦于内部优化业务运营流程、外部提升业务效益的目的。

构建热点问题分析模型、洞察客户心声

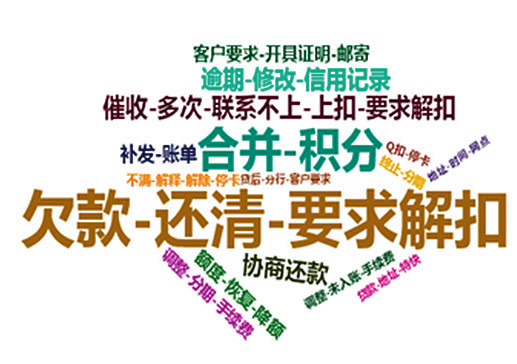

建设银行每天都面临着来自各方的海量客户之声,表达着客户对建设银行业务产品、流程、业服务的投诉、建议以及相关诉求等。通过对这些客户之声文本数据运用分词等自然语言处理技术以及关联分析机器学习算法,构建热点问题分析模型,建设银行可以第一时间从客户之声的高频词组中发现在流程、活动、渠道方面的热点问题。同时挖掘有价值的群体性事件、观察变化趋势、了解客户需求,从而进行产品优化、服务优化、流程优化等,以提高银行内部管理水平,降低运营风险(见图1)。

图1 客户之声的高频词组

热点问题分析模型基于信用卡400客服工单文本数据,按照不同业务类型,实现对相关热点问题的挖掘。所有热点问题覆盖了80%以上的工单。目前400客服工单热点问题分析已融入建设银行信用卡中心工单分析的日常运营。尤其在分行类问题监控方面,发挥了较大作用,月均工单量较去年大幅下降。

构建投诉升级预测分析模型、及时化解客户抱怨

及时化解客户抱怨和投诉是改进银行服务质量、提升客户体验的重要工作。传统的客户投诉管理因存在分析察看需要人工逐条查阅、内容信息量大且非结构化等问题,造成不聚焦、不显性、不及时等问题。通过运用随机森林机器学习算法,基于建设银行信用卡400客服工单文本非结构化数据以及客户基本属性特征、资产特征、消费行为特征、来电行为特征、信用状态特征等结构化数据,构建信用卡投诉升级预测分析模型,找到投诉升级高倾向客户,并挖掘出客户投诉升级有显著影响的特征变量。

根据模型结果,信用卡客服部门提出了事前、事中、事后的投诉升级防控措施,包括建议在客服系统增加客户工单总数等标签、对客户满意度回访情况等进行排查与督办、配备投诉处理专员、针对疑似投诉升级客户进行电话外呼等关怀措施,主动解决客户问题。通过以上措施,有助于客服部门快速聚焦,缩小范围,以最少的骨干人力盯住最有可能升级投诉的客户。客户的需求得到满足,客服专家的工作效能也得到有效提升,实现了客户体验和员工体验的双重提升。2017年度,根据模型输出的潜在升级投诉客户名单,客服部门累计完成数千个客户排查,降低了投诉升级隐患;截止2017年12月底,上海银监局投诉热线共受理我行信用卡问题较去年同期大幅下降。

构建营销机会挖掘模型、洞悉客户需求

客户之声文本不仅可以用于挖掘热点问题,还可以挖掘营销商机(如图2所示)。客户通过客户之声渠道咨询相关业务时,通常表达了对某一类产品的兴趣度和需求度。例如客户来电或在智能客服中咨询“购车分期如何办理”“现金转出如何办理”等问题,说明客户对购车分期、现金转出等信用卡产品感兴趣。此时若能及时洞悉客户需求并向客户推荐相关的产品将是一个绝佳的营销机会。

图2 构建营销机会挖掘模型,洞悉客户需求

营销机会挖掘模型通过对语音文本、智能客服会话文本运用关键词识别等文本分析挖掘技术,按照不同业务场景设计营销机会挖掘模型,识别营销商机,并通过短信或外呼渠道触达客户,向客户精准化推荐其所感兴趣的产品,提升营销的成功率,提升银行业务效益。以“现金转出”营销机会挖掘为例,2018年1月以来整体营销响应率较之传统电销的响应率提升了6倍以上。

构建图像自动识别分析模型、助力精准化营销

客户在办理建设银行ETC信用卡业务时会提交行驶证扫描件,行驶证中包含车主的号牌号码、品牌型号、注册日期、发证日期等信息。通过运用深度学习算法,对客户行驶证图像非结构化数据进行自动识别分析,获取客户的购车日期、车型档次等信息,预测客户换车、车险续保需求,驱动购车分期、车险分期等信用卡产品的精准化营销。

以购车分期精准化营销为例,一般客户在车牌使用5~8年后将会考虑换车。根据客户行驶证上的注册日期、品牌型号获知车辆首次登记日期以及车辆品牌,结合建设银行近期与4S店合作开展的优惠活动,通过短信或者外呼渠道向客户精准化推荐购车分期产品,实现精准化营销。目前该应用在上海、深圳等多家分行进行试点。

展望

总体而言,现阶段各大商业银行在非结构化数据的分析与应用上仍处于起步与探索阶段。随着移动互联网、大数据、云计算、人工智能等技术发展,商业银行将实施越来越多的金融科技项目,如智能化柜台、智能化信贷审批等。这些新型金融科技的背后,将会产生更为海量的非结构化数据,非结构化数据的价值也将更为凸显。那些善于开采非结构化数据金矿的商业银行将获得更大的竞争优势,更有可能成为数据驱动的智慧型银行。

本文节选自《金融电子化》2019年03月刊

声明:本文来自金融电子化,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。