摘要

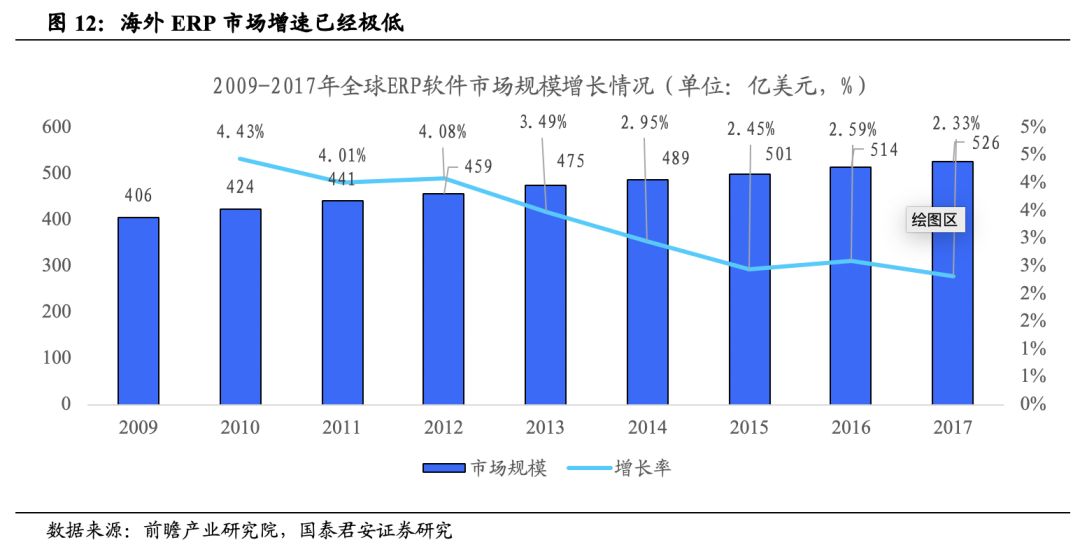

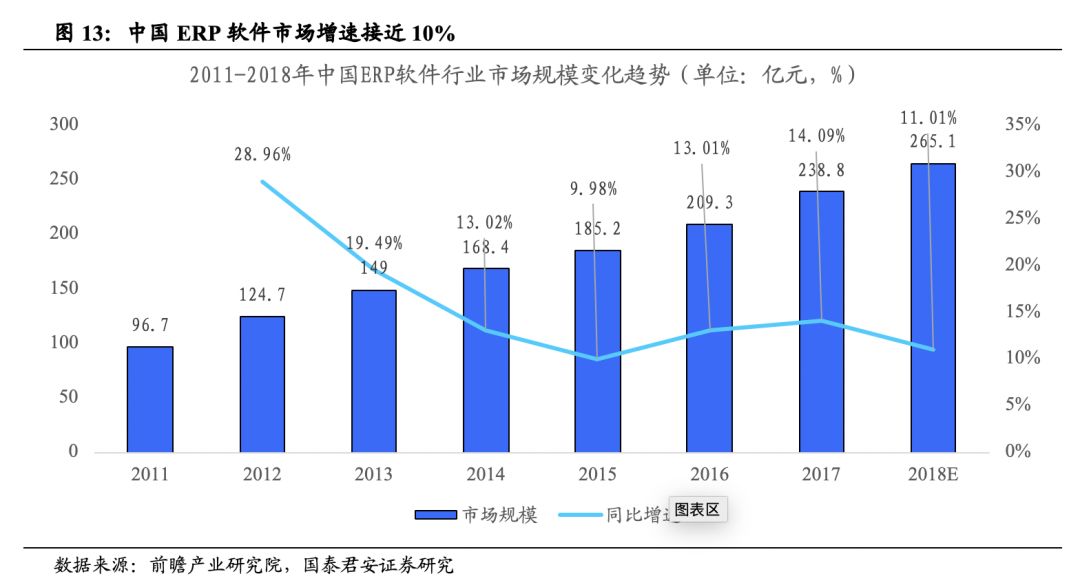

过去近十年里,不管是全球ERP市场还是中国ERP市场,增速都在逐渐下滑,这意味着ERP的渗透率正在逼近天花板,尤其是对于工业化进程领先的海外市场。根据前瞻产业研究院整理的数据,中国ERP市场规模增速从2012年的29%下滑到2018年的11%。全球ERP市场的增速从2010年的4.4%下滑到2017年的2.3%。根据我们的研究,渗透率超过50%以后,行业增速会迅速下滑到10%以内,中国的ERP市场经过约30年的发展后,渗透率也基本上接近天花板。

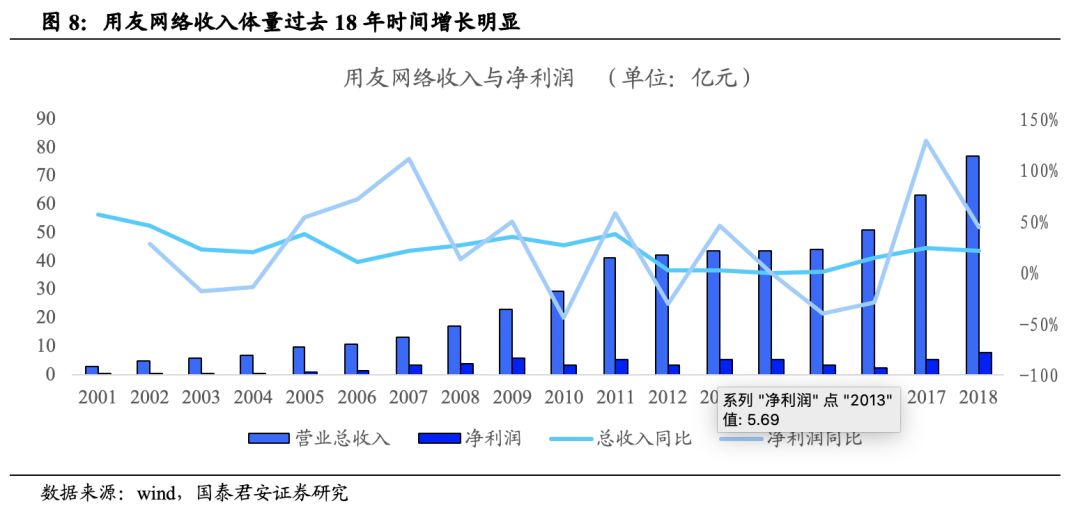

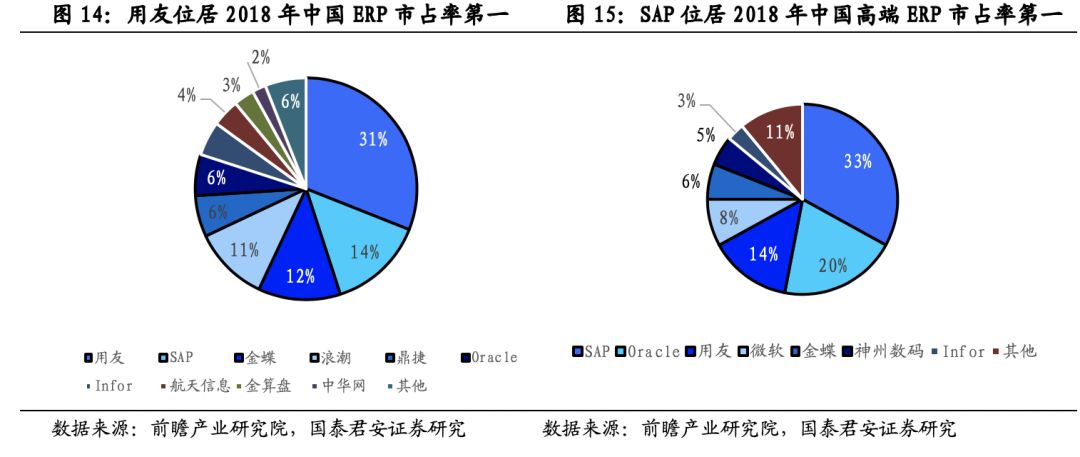

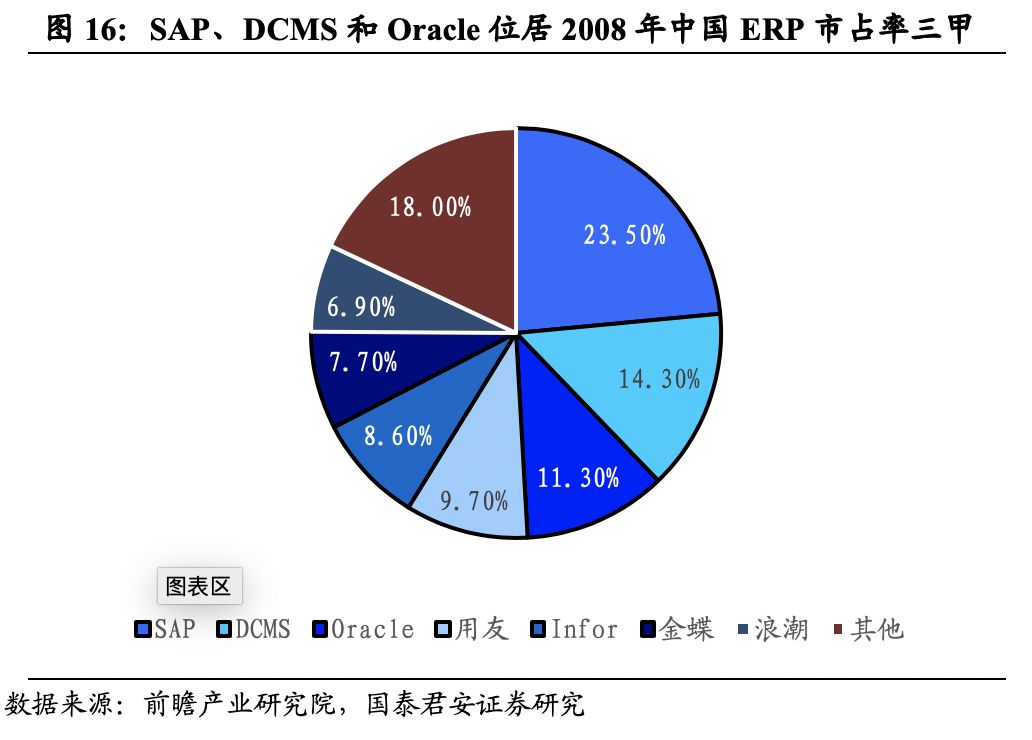

在一个增速放缓的行业里,集中度提升是必然。我们认为,ERP行业未来十年市场集中度还会进一步提升,同时海外公司SAP和Oracle将让出部分市场。因此,对于龙头公司用友、金蝶等的市占率提升,我们可以更加乐观一点,这个行业的增速虽然放缓,但龙头公司的收入和利润增长依然有空间。

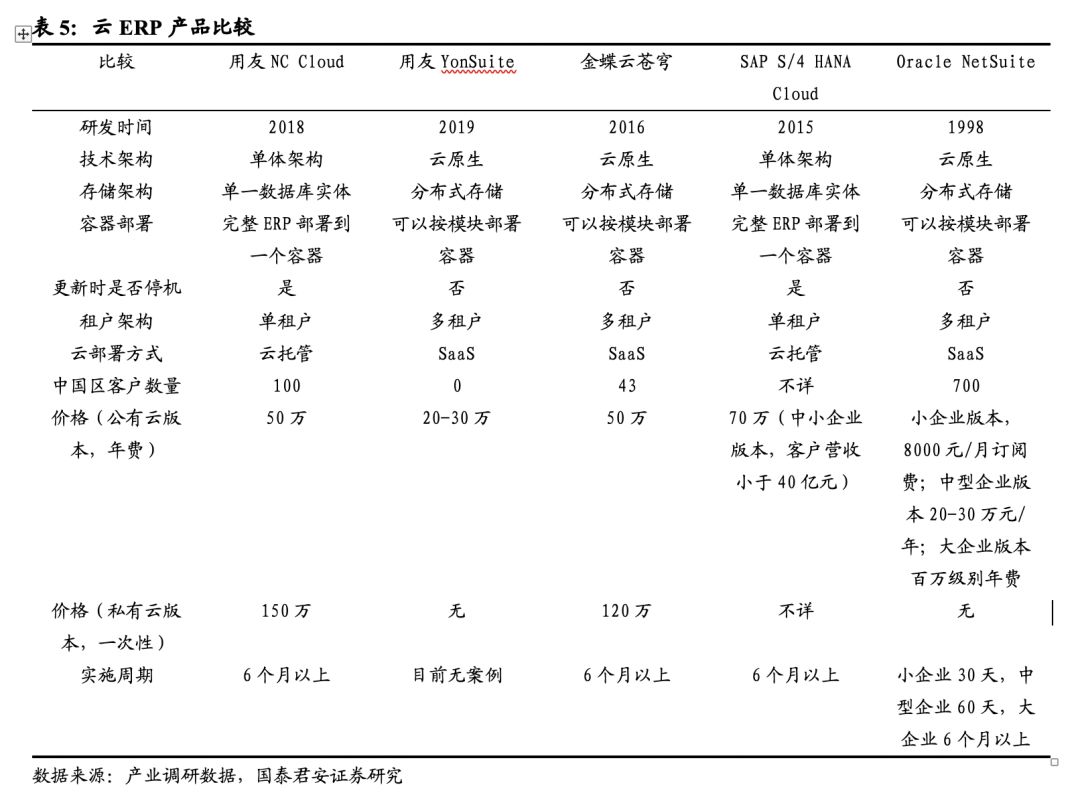

我们对所有厂商的云ERP产品进行了对比,大的趋势是向云原生和公有化部署演进。尽管当前还有很多云ERP产品是单体架构,或者以私有化部署为主,但是各家厂商都在开发云原生ERP,并积极推进公有云部署。我们认为,尽管在相当长的时间内,云ERP的私有化部署仍将占据很大的份额,但云ERP的终极形态可能是公有云,这也是工业互联网数据大融合的基础,因为ERP中沉淀了企业最核心的业务数据。

投资建议:中国ERP市场集中度将不断提升,看好提前布局云ERP的本土厂商。推荐标的:用友网络(600588),金蝶国际(0268.HK),受益标的:鼎捷软件(300378),汉得信息(300170),远光软件(002063)。

风险提示:云业务发展不及预期,企业管理软件市场竞争加剧

目录

1. 过去:海外启蒙与本土巨头崛起

1.1.ERP的历史从SAP开始

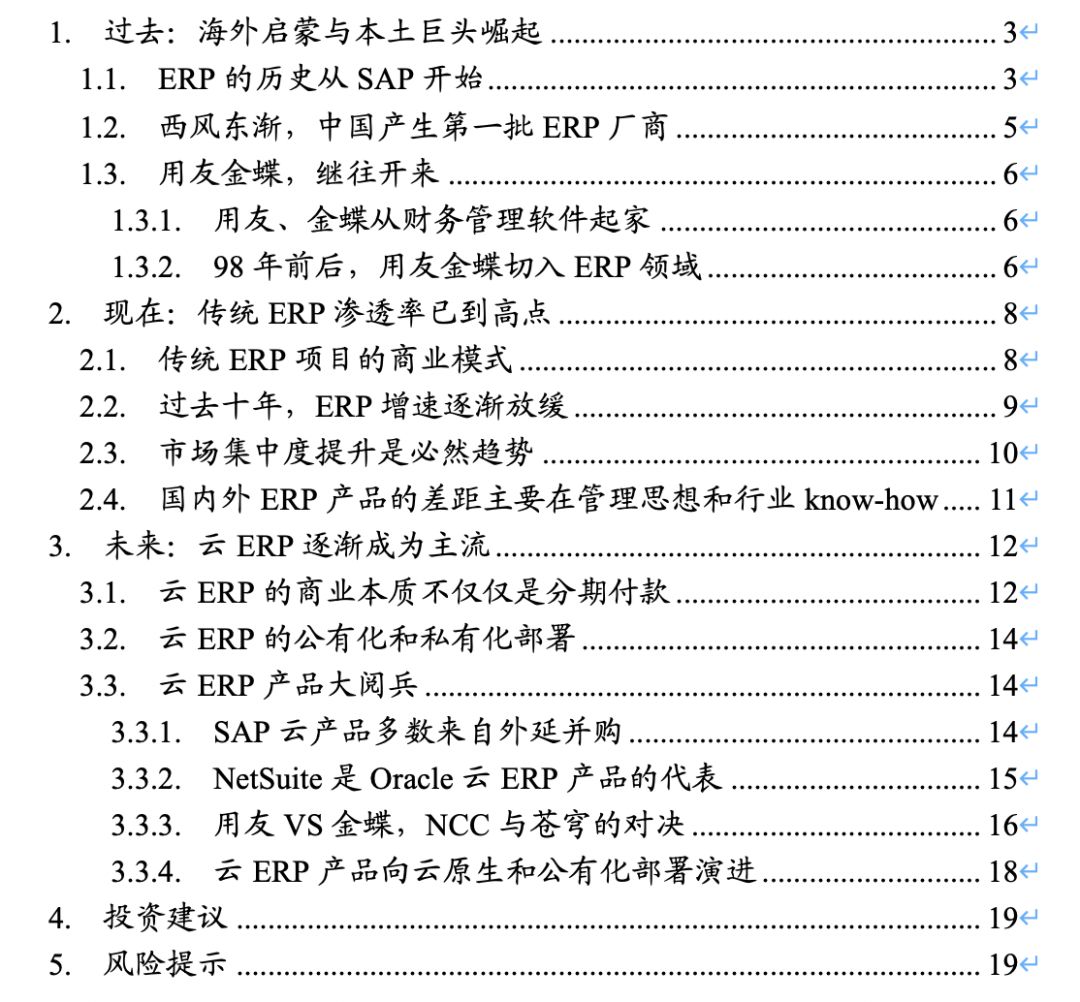

从大历史的角度看ERP发展。1965年,针对当时企业出现的供应滞后、交货不及时等问题,美国生产与库存管理协会(APICS)提出了MRP(物料需求计划)的概念,使得企业在库存管理上进行有效的计划和控制,但当时的企业依然围绕生产而运作。到了20世纪80年代,企业开始采用MRPII,实现了业务数据和财务数据的集成,从MRP的计划模式变为即时模式。1990年,ERP(企业资源计划,Enterprise Resource Planning)被提出,核心思想是供应链管理,跳出了传统企业边界,从供应链范围去优化企业的资源。根据美国生产与库存管理学会的统计,使用ERP可以让企业库存下降30%-50%,延期交货减少80%,采购提前期缩短50%,停工待料减少60%,制造成本降低12%,管理人员减少10%,生产能力提高10%-15%。

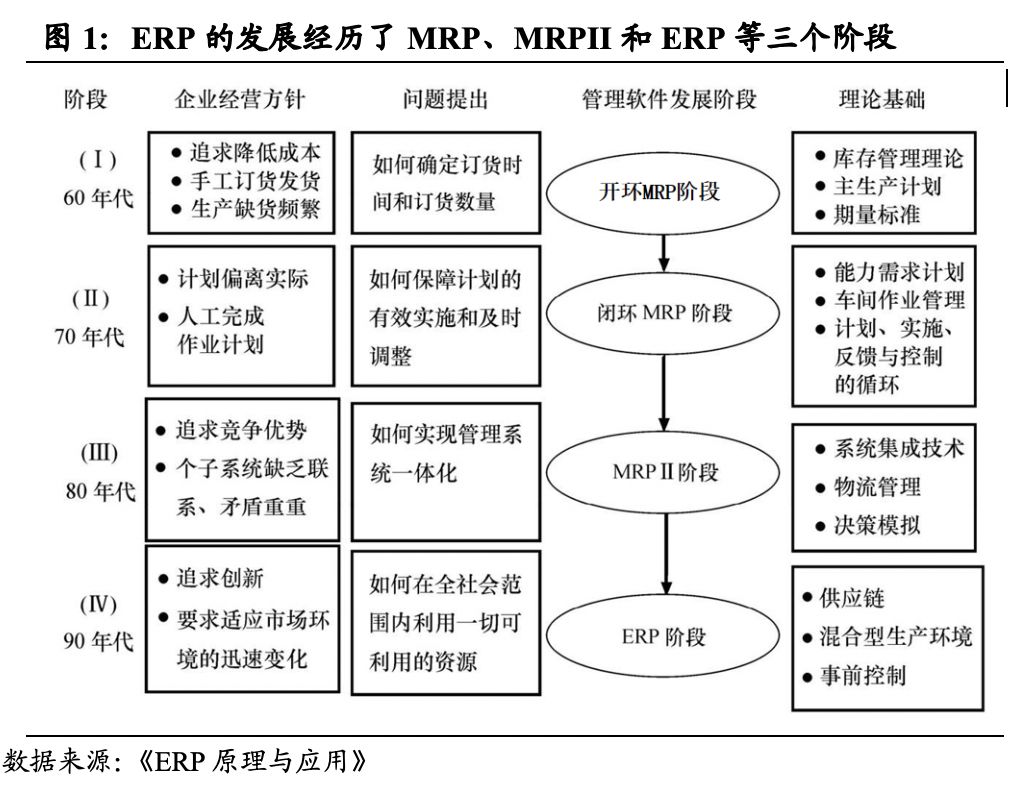

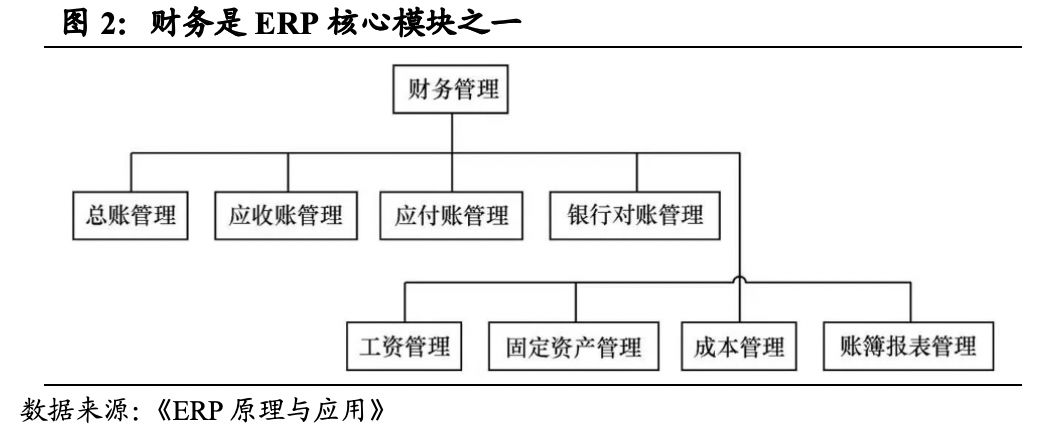

从功能模块角度看,一个ERP的核心模块应该包括财务、供应链和生产三部分。对生产型企业来说,所需的核心模块包括财务、供应链和生产三部分。从财务软件发展到企业管理软件,财务管理始终是核心模块,财务管理的对象是企业资金流,是企业运营效果和效率的衡量和表现;供应链包括物料的采购、库存和销售管理,要达到企业总体目标最优,就必须将这几个部分有机集成在一个模块中;而生产控制管理将企业整个生产过程有机结合在一起,使得企业能够有效降低库存,提高效率。除了核心的三大模块,ERP中可能还包含了人力资源等附加模块。

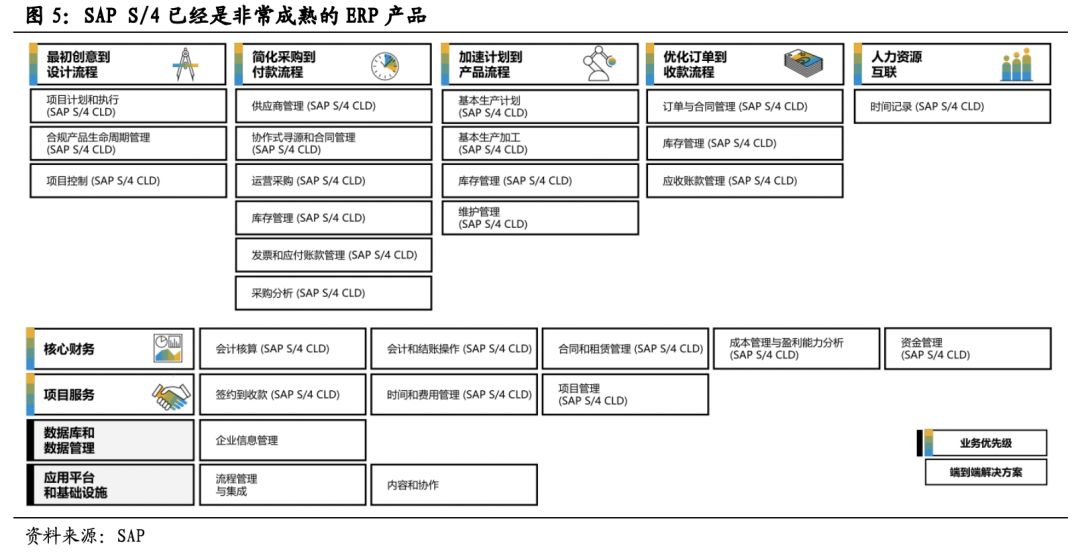

从商用产品角度来看,1981年,SAP第二代产品R/2成功上线,可以视为ERP的雏形。在R/1(RF)系统的基础上,1979年SAP在新总部德国沃尔多夫(Walldorf)开始着手开发第二代软件SAP R/2系统。从模块组成上看,SAP R/2可以称为ERP软件的雏形,因为除了财务以外,还具备生产和进销存系统,以及人力资源管理系统。1981年SAP R/2套装软件顺利上线,并且在德国慕尼黑IT展览会上首次亮相。凭借优异的性能和稳定性,这套系统很快受到了众多大型企业的欢迎。1988年10月,伴随R/2系统的成功,SAP公司的股票在德国上市交易。经过数十年发展,时至今日,SAP的S/4 HANA已经成为成熟ERP产品的典范。

1.2.西风东渐,中国产生第一批ERP厂商

ERP伴随着市场经济转型而走入中国。1978年,党的十一届三中全会后,中国开始改革开放。机械工业部旗下的企业开始通过MRPII软件改善管理。1981年沈阳第一机床厂从德国工程师协会引入第一套MRPII,接着北京第一机床厂、第一汽车制造厂、广州标致汽车厂也购买了MRPII。1989年前后,SAP、Oracle、四班等海外ERP公司走入中国。1994年,SAP设立中国代表处,1995年成立中国分公司。1998年11月9日,联想集团启动ERP项目,选择了SAP的产品,2000年8月15日联想正式对外宣布ERP项目实施成功。

台湾鼎新电脑成为中国第一家MRPII厂商。1982年3月,台湾鼎新电脑成立,专注于ERP软件开发和销售。1989年,鼎新电脑推出基于DOS平台的MRPII软件,1992年推出中国第一款基于B/S架构的高端ERP软件TIPTOP。2002年神州数码和鼎新电脑合资在大陆成立了鼎捷软件,专注于制造业ERP软件的开发,目前位居大陆ERP厂商收入体量第四名。根据我们产业调研的数据,2002年鼎捷软件成立之时,鼎新电脑已经占据了台湾ERP市场70%的份额,可谓一统天下,这也是它向大陆扩张的原因。

本土ERP厂商匆匆兴起又衰落,为用友和金蝶在ERP行业崛起奠定了人才基础。1987年,国家863计划CIMS(计算机集成制造系统)中心成立。1991年开思公司成立,开发基于AS/400平台的MRPII系统。1994年,陈佳正式将MRPⅡ升级为ERP,宣布开始要专做ERP。不久,即推出基于IBM小型机AS/400上开发的“开思ERP”和“开思OA”,1996年,开思成为本土ERP市占率第一。1994年,北京机械工业自动化研究所与美国CDC公司合资成立利玛,开发MRPII软件,由于机械工业部的背景,加上国内第一批有经验的实施人员,利玛很快获得市场成功。与此同时,上海的启明也获得了一些客户,跟利玛并称“北利玛、南启明”。但后来开思、利玛、启明因为各种各样的原因先后衰落,他们是中国ERP产业的奠基人,并成就了用友和金蝶,为今日的产业巨头提供了第一批ERP人才。

1.3.用友金蝶,继往开来

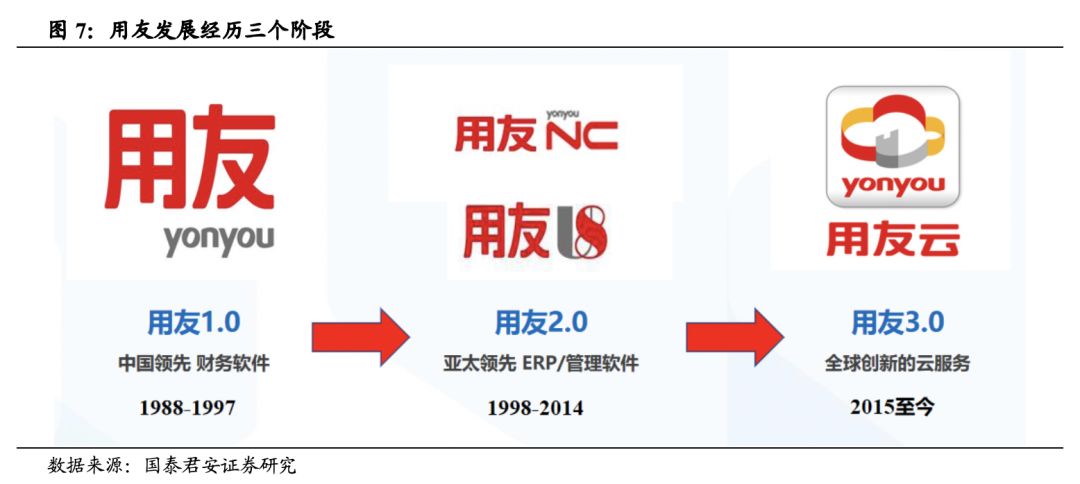

1.3.1.用友、金蝶从财务管理软件起家

跟SAP一样,用友、金蝶也是从财务管理软件起家。1988年,王文京与苏启强在北京市海淀区中关村成立了用友财务软件服务社,早期公司产品为DOS系统中运行的财务管理软件,1995年,伴随着Windows系统的普及,用友推出了基于Windows的财务软件。1996年,用友推出管理型财务软件(V6.0 For DOS),将财务软件的功能延伸到了管理会计、成本会计、财务分析、财务预算等更深的层次中。反观金蝶,1991年,徐少春创立深圳爱普电脑技术有限公司,并推出爱普电脑会计系统V1.0。1995年,金蝶推出金蝶财务软件For Windows1.0版。两家公司借助财务管理软件迅速发展壮大,并于2001年分别于A股和港股上市。值得一提的是,两家公司发展过程中,有一个重要政策的助力,1989年财政部出台《会计核算软件管理的几项规定》,限制了市场无序竞争,加速了市场集中度提升的过程。

1.3.2.98年前后,用友金蝶切入ERP领域

1997年,这一年中,用友正式开始了向管理软件战略转型,并着手研发公司的第一款ERP软件,即用友U8。2001年12月18日用友收购了华表软件等国内软件公司。2002年用友出资2000万向台湾软件商汉康购买了相关软件技术;金蝶1998年引入IDG 2000万元人民币风险投资,并正式宣布全面进军企业管理软件市场,1999年发布了金蝶K/3 ERP。2001年,金蝶从TCL手中收购了前文提到的中国ERP鼻祖开思,加强了自己的实力。

2. 现在:传统ERP渗透率已到高点

2.1.传统ERP项目的商业模式

传统ERP项目的收费包括四部分:软件+实施+运维+咨询。根据我们的产业调研,国内软件和实施费用基本是1:1,运维费用有一部分客户并不交,咨询费用一般另外单独收费。时至今日,客户单独上全套ERP的情况已经比较少,更多的是单个模块的购买(一般在二三十万人民币量级),此外,ERP一般三到五年需要大版本更新(费用在百万量级)。但是维护费和大版本更新都不是强制的,根据我们对用友网络某券商客户的调研,用友一年维护费收10%,该客户一年给用友交二三十万维护费,每隔几年一个大版本升级,最近一次是从NC57到NC65,花了二百多万。维护费不是强制收入,但是如果出了问题就没有人来维护。还有另外一种解决方案是找能够解决问题的公司来,不一定要是用友或者其实施伙伴。大版本更新也不是强制的,该客户升级到NC65是因为只有NC65中才有分析模块,他们想改进业务。

ERP销售流程——IT实力越强的客户在采购自由度上越大,因为能够hold住异构系统。如果要采购ERP系统,IT部门年初要做预算,内部立项(在公司内部说清楚为什么要买,采购模式是招标还是谈判),然后内部走流程,领导同意以后就可以进展到谈判过程。一般是系统重新采购才需要招标,如果要加模块的话,就单一来源采购就行。当然也可以选别家的,但是就要做接口,而且如果选购其他家的模块,出了问题不知道是谁家的,所以IT实力越差的单位越不敢异构,对厂商依赖越大。

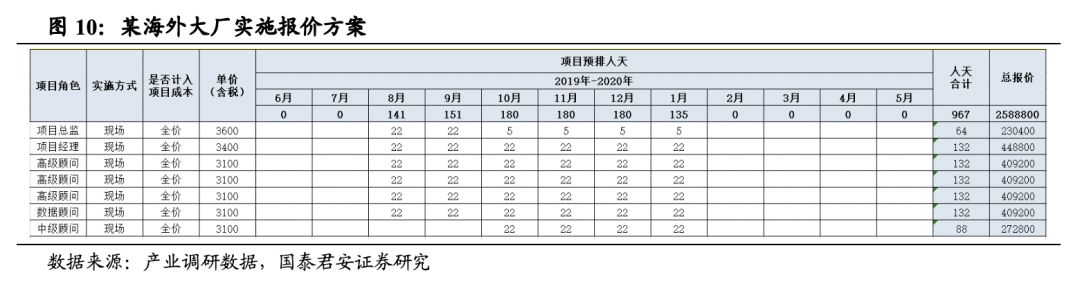

ERP的实施已经成为了一个单独的行业。对于用友、金蝶而言,高端客户的实施一般自己做,中低端客户会让合作伙伴负责实施。对于SAP、Oracle这样的海外ERP厂商而言,打单有两种模式,第一种是ERP厂商和实施商共同打单,第二种是软件和实施分开招标,这种情况下可以由客户自由选择实施商(原厂和四大的实施顾问人天费用比较贵,原厂大概8000元/人天,四大4000元/人天),所以我们看到SAP和汉得信息分道扬镳后,客户依然可以选择汉得作为ERP产品的实施商(2500元/人天左右)。

2.2.过去十年,ERP增速逐渐放缓

过去近十年里,不管是全球ERP市场还是中国ERP市场,增速都在逐渐下滑,这意味着ERP的渗透率正在逼近天花板,尤其是对于工业化进程领先的海外市场。根据前瞻产业研究院整理的数据,中国ERP市场规模增速从2012年的29%下滑到2018年的11%。全球ERP市场的增速从2010年的4.4%下滑到2017年的2.3%。根据我们的研究,渗透率超过50%以后,行业增速会迅速下滑到10%以内,中国的ERP市场经过约30年的发展后,也基本上接近了这个水平。

2.3.市场集中度提升是必然趋势

众所周知,在一个增速放缓的行业里,集中度提升是必然。家电行业和水泥行业就是典型,家电行业二十多年来,行业总产出增速不快,但是龙头公司利润增速比收入增速还要快,因为价格战减少以后,利润就凸显出来,格力和美的已经成为当之无愧的龙头。水泥行业就更加明显,海螺水泥占了中国水泥行业收入的53%,利润的67%。我认为,ERP行业未来十年市场集中度还会进一步提升,同时海外公司SAP和Oracle还将让出部分市场。因此,对于龙头公司用友、金蝶等的市占率提升,我们可以更加乐观一点,这个行业的增速虽然放缓,但龙头公司的收入和利润增长依然有空间。

、

、

ERP国产化将带来本土ERP厂商市占率进一步提升,高端ERP市场的海外垄断即将被打破。对比2008年和2018年中国ERP市场占有率排名,可以看到用友、金蝶等本土ERP厂商实现了反超。随着中美贸易摩擦的持续,我们认为,ERP国产化的趋势还将进一步演化。根据我们的产业调研,用友网络今年开始大单明显增加,用友过去的客户群体主要不是央企,而是财富200强-1000强之间的企业,现在用友的目标客户在往100强走,这些企业基本都是央企。用友网络往年5000万的订单一年一两个,今年7000万级别的至少有两个。各种迹象表明,原来由海外巨头把持的高端ERP市场,即将被本土ERP厂商渗透,但全面替代是一个漫长的过程,B端的生意总是那么慢。

2.4.国内外ERP产品的差距主要在管理思想和行业know-how

我们对海外大厂的客户进行了调研,从产品和价格两个层面对比了海外和国内ERP的情况。作为大型国有企业,客户选择SAP的产品主要是基于以下几点考虑:

——SAP是德国人的产品,积累的行业Know-How比较多。SAP发展了四十七年,在各行各业,尤其是钢铁,石油,化工,冶金等重工业领域积累了各个行业的最佳业务实践。ERP其实可以分为两个层面,一个是生产制造层面,一个是财务层面,国内的用友、金蝶从财务起家,但是生产制造层面还有一定差距。

——身份的匹配。当时该企业跟踪了中石油,中石化,中国通号,他们基本也是用的SAP产品,作为世界五百强之一,该企业也要考虑跟身份匹配,所以选了SAP。我们认为,其实企业管理软件里面也可以打造奢侈品概念。SAP一直强调世界2000强里面90%是他们的客户,目前来看策略很成功。

——SAP能够带来先进的管理思想,买SAP其实买的是它的业务管理经验。SAP,Oracle的产品不会为了客户改流程,国内的用友、金蝶可以大量定制化。但在客户眼里,不定制化是一种优点。他们觉得,ERP建设不单是信息化系统建设,也承载了一个单位的管理思想。国内ERP产品是按照客户现有的业务流程去改,管理思想上没有提升。SAP ERP产品本身就包含了一些管理思想,核心流程不会因为客户而改变,大部分业务可以通过流程和参数配置出来。SAP销售会跟客户说,用SAP的产品,你不用改,按照我们的流程去做就行了。

价格差距有多少?除了以上几点以外,我们还对SAP产品价格进行了详细的调研,最终的结论是,相比海外ERP厂商,用友、金蝶的价格优势大概在25%-30%之间,其实不明显。

——产品价格,用友报价跟SAP,Oracle差不多,金蝶和浪潮稍微低一点。具体而言,License的授权,SAP是按照用户数授权(功能全部开放,即使只买一个用户,所有功能也是开放的,如果客户偷偷加了账户,SAP会找客户交涉),用友有的时候可以买断,Oracle按照功能模块授权。

——实施价格,其实差不多。SAP实施价格3000+人/天(本土实施商,如汉得),用友3000人/天(可以打折),金蝶也会便宜一些,大概2000人/天。

——运维价格,大部分企业不怎么交运维费用。SAP每年的运维费用高达17%的合同金额,但提供的原厂服务是给一个账号,可以在线提交问题,因此大部分客户会请本地实施商解决问题。更有甚者,会自己培养运维人才,把这部分钱也给省掉。对于用友、金蝶,也是一样的情况,运维费用有一个收取率,不是百分百(根据我们的调研,越复杂的ERP产品运维费用收取率越高)。

3.未来:云ERP逐渐成为主流

3.1.云ERP的商业本质不仅仅是分期付款

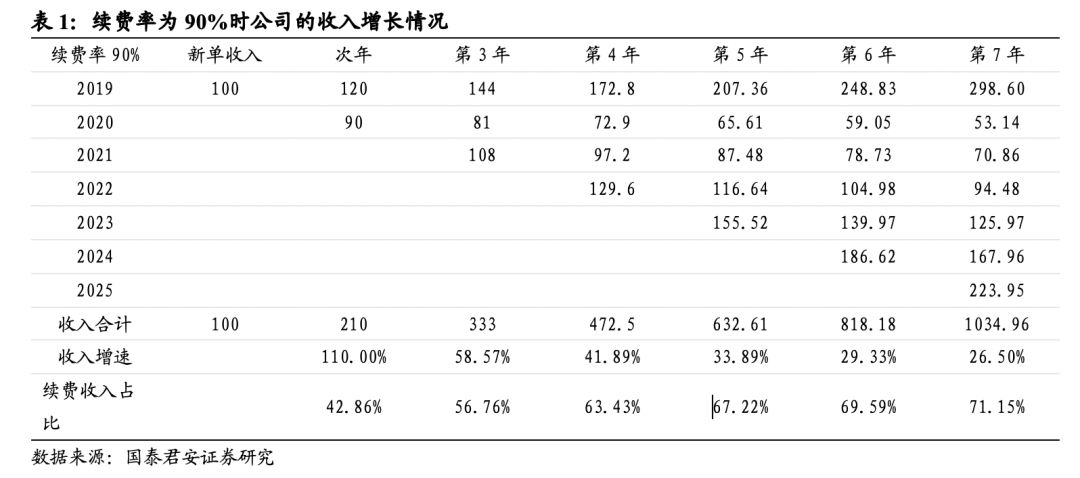

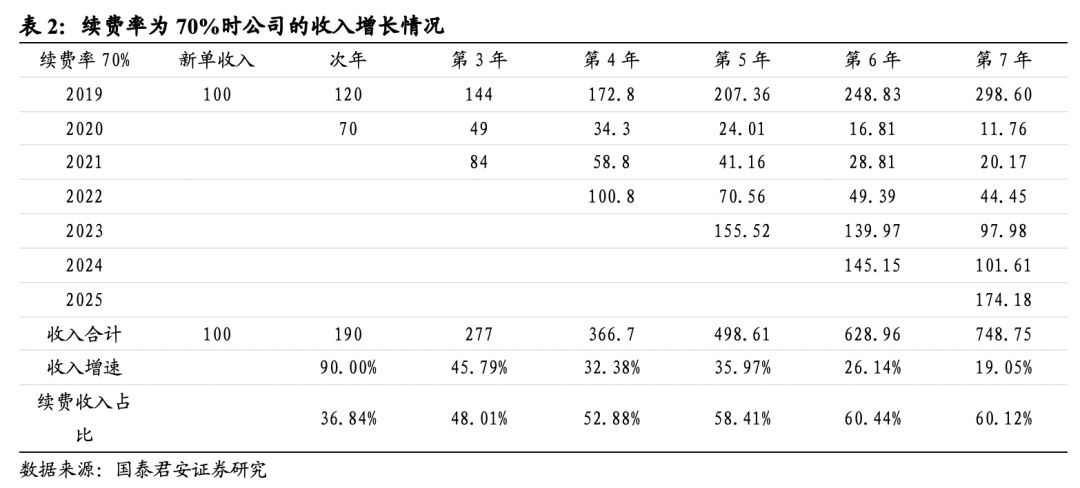

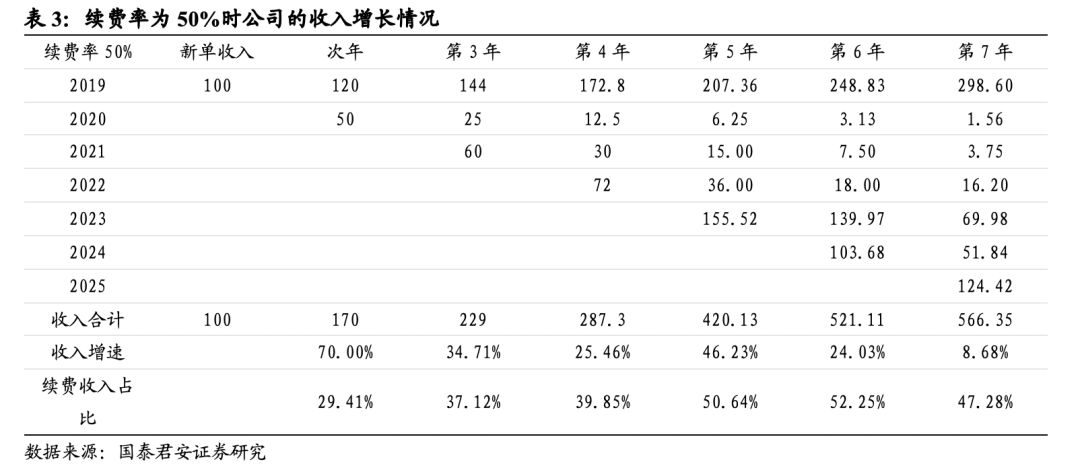

云ERP的商业模式类似分期付款,但不同之处在于有续费率的问题存在。传统ERP的销售是一次性的,而云ERP的成功与否与续费率息息相关(此处仅仅指公有云ERP)。为了更好的研究云ERP的商业模式,我们此处选用“分组分析”这一工具,按照不同时期进入的云ERP用户,考察其后续行为情况(比如续费率等)。

假设一个云ERP公司2019年成立,当年完成新单收入100万元,假设此后每年新单收入以20%的速度增长,公司的续费率为90%,则公司的收入情况变化如下图,可以看到,续费带来的收入占比快速提升,续费率高的公司将摆脱对获客的依赖,也就是说,渗透率将不再对公司的收入体量造成致命影响。

3.2.云ERP的公有化和私有化部署

云ERP的公有云部署和私有化部署一直是市场讨论的热点,核心在于私有云ERP并未发生商业模式的变化。所谓公有化部署,就是将ERP软件部署在类似阿里云、华为云这样的公有云厂商服务器上,按年交年费给ERP厂商;私有化部署是将ERP软件部署在客户自己的服务器上,依然是一次性交费,并未体现出SaaS的优点。从用友和金蝶最新披露的三季报数据来看,用友大型云ERP NC Cloud私有化部署比例超过95%,金蝶云苍穹私有化部署比例约为47%。

我们认为,在中国,私有化和定制化仍将长期存在,尤其是对于大企业客户。每个公司的管理思想是不一样的,而ERP与业务流程高度相关,所以反映到结果上就是私有化和定制化是必然。简单的思考一下,定制化的反面是什么,就是标准化和产品化。从定制化程度来说,高端客户定制化程度高,低端客户定制化程度低,因为高端客户自己的IT能力很强,能够hold住非标系统。举个最简单的例子,华为这种公司,自己的ERP开发人员能力很强,系统大部分自己开发,可能就用厂商的一个平台,产品化程度连10%都不到,其余全部定制开发。

3.3.云ERP产品大阅兵

3.3.1.SAP云产品多数来自外延并购

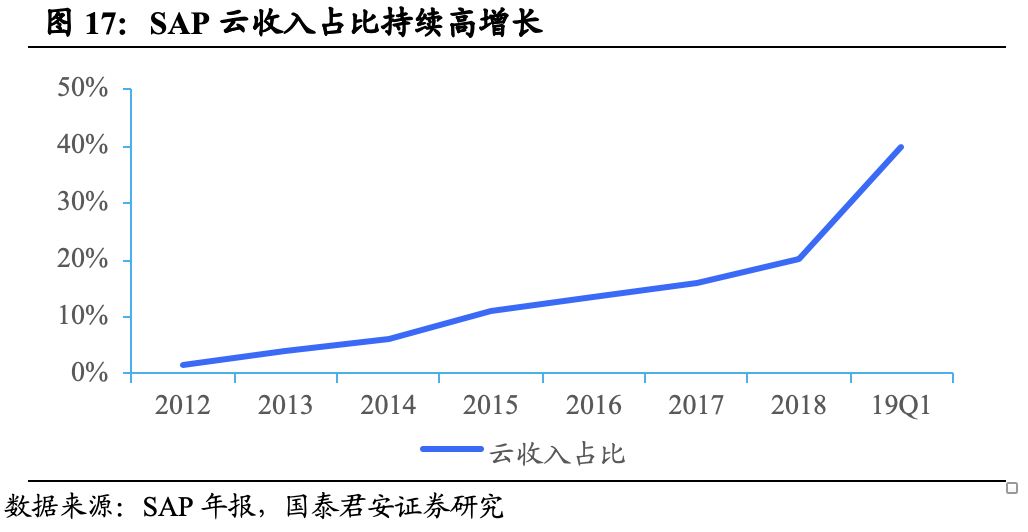

对SAP而言,大量并购组成了云产品的基础。SAP自2010正式布局云计算开始,云业务已经成为公司的发展引擎。云业务收入由2012财年的2.7亿欧元增长到2018年的49.93亿欧元,增长了18.5倍。云业务收入占比也由2012财年的不到2%增长到2019 财年Q1的39.80%。但里面大量云收入来自外延并购——2013年并购Hybris,2014年并购Concur,2018年并购Callidus,2019年并购Successfactor。但值得注意的是,SAP的核心云ERP均为自研,比如S/4 HANA Cloud、Business ByDesign(中小型企业云ERP)、Business One Cloud(小型企业云ERP)。

3.3.2.NetSuite是Oracle云ERP产品的代表

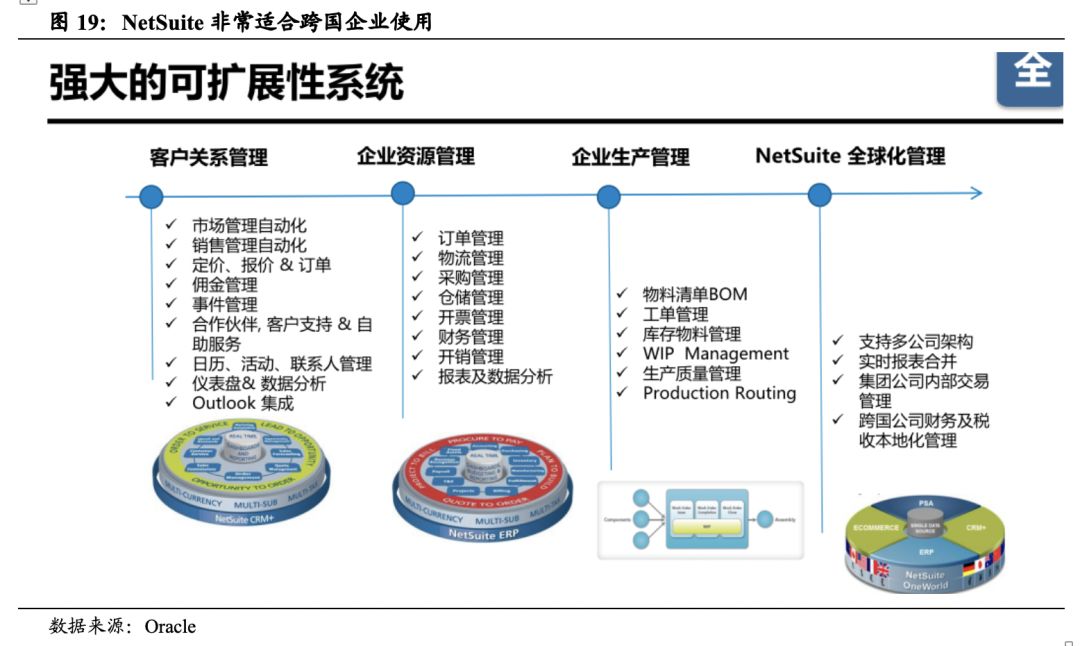

在Oracle的云战略中,并购NeiSuite是一次巨大的成功。NetSuite 1998成立,2000年推出第一款云ERP套件,2013年成为全球部署最广泛的云ERP,2016年被Oracle收购(93亿美金),然后进入中国,截止目前在中国共卖了700套公有云ERP。现在全球有6个数据中心,用户的数据都存储在上面。

产品特点:

——纯云化,升级方便,只有公有云版本。根据我们的产业调研,在NetSuite顾问的眼里,他们是真正纯云架构的ERP,企业从小长到大,只需要在同一个平台上升级容量就好了,无需更换产品。而用友、金蝶,都是针对不同体量的客户有不同的产品线,比如T系列、U8、NC,如果企业长大以后,ERP产品功能无法满足需求,就要进行替换,比如从U8到NC,需要推倒重来,对企业而言是比较比较复杂的过程。NetSuite的产品理念是像人的皮肤,随着业务发展和复杂性变化,直接陪伴客户成长。

——Oneworld功能非常适合跨国企业使用。NetSuite 云ERP有一个叫oneworld的功能,叫多账簿,多币种,多语言,能够根据不同国家的法律法规进行调整,相比之下,金蝶、用友只限制在中国,很多客户因为这样的需求转过来,尤其是有海外子公司的。用友、金蝶如果要针对海外特殊情况开发会收很贵的费用。有个典型的例子就是华为的海外门店用的是NetSuite,因为华为不知道自己要扩张多快,也不知道自己扩张的地方法律法规怎么样,所以中国系统不适用它海外业务的发展。一家企业在海外用了NetSuite以后,海外开了别的分公司,可以买oneworld功能,30天就能够导入。

——设定了沙盒,实施周期短,成功率高。NetSuite分为三个版本——小企业版(用户5-10人,不是企业总人数,可能只有一些核心领导会用)+中型企业版(用户30人)+大云ERP。实施周期分别为30天、60天和6个月左右(大企业的实施周期要根据自身体量定)。快速上线的原因是NetSuite基于基本的财务和进销存功能做了沙盒,沙盒把里面的流程已经预设置了,做过测算,百分百成功上线。而一般的ERP一般测试一边上线,为了保证数据流是通的,中间会有反复,所以效率会低一些。

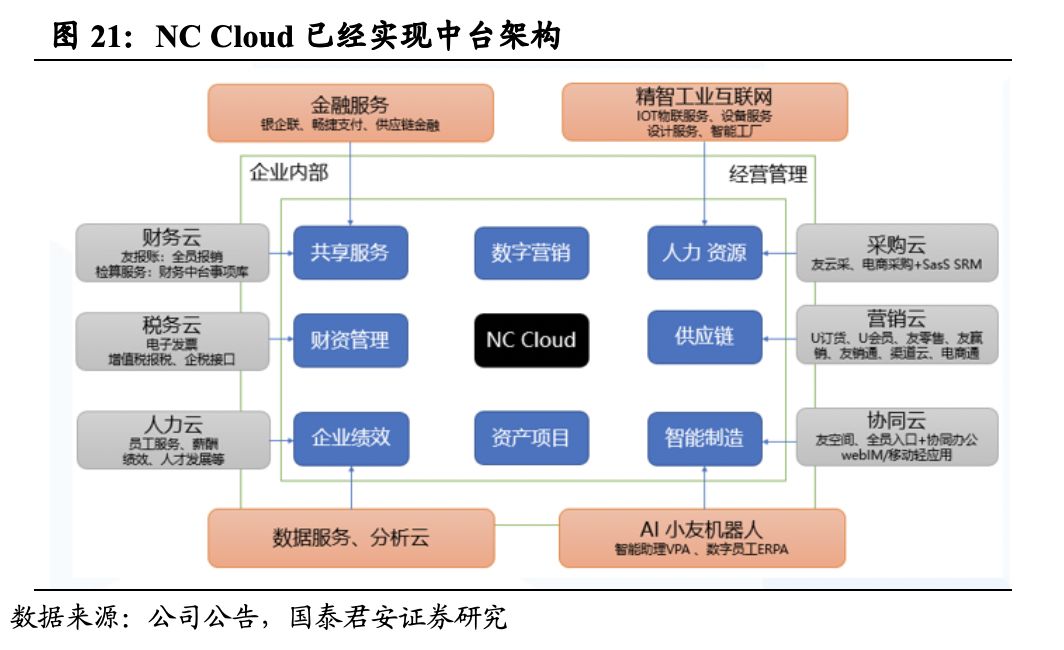

3.3.3.用友VS金蝶——NCC与苍穹的对决

2019年用友网络停售NC,主推NC Cloud,加快上云步伐。用友网络推出U8 Cloud是在2017年,而金蝶国际在2014年推出K/3 Cloud,具备领先优势,对此也比较好理解,金蝶下游客户中小企业居多,这类客户天生对于云服务有需求,而用友客户大中型企业居多,这类客户对于数据安全性非常敏感,对于成本反而不敏感,因此公司较为谨慎。2019年用友网络宣布停售NC,主推NC Cloud,属于公司云转型战略的一次加速。从本质上说,NC Cloud与NC差别并没有那么大,属于渐进式转云。与之对应的,YonSuite采用云原生架构,纯公有化部署,但主要针对中小企业。根据用友三季报电话会议披露的数据,NCC前三季度签约超过150家,确认收入大约7个项目,收入1.09亿,其中公有云收入100万。直销合同均价150万,如果考虑公有云和私有云,扣除实施费用,私有云的均价是62万左右,公有云是20万左右。NCC客户里面,来源于NC的客户占比33%,从未使用用友ERP客户占比42%。

金蝶云苍穹本质上是PaaS平台。苍穹本质上是一个PaaS平台,在此之上有一些标准云服务,比如财务云,人力云,采购云等等,就是把传统ERP软件的财务、进销存功能变成了云服务,收费模式后面写。此外还可以在此平台自己去开发应用。PaaS平台如何去理解,就是一个软件开发平台,满足了企业快速迭代业务的需求,金蝶的云服务开发平台有几个特点:1、基于浏览器,完全再现。2、零安装、零编译、零部署。3、模型化、组件化、服务化。4、多租户个性化扩展。5、OpenAPI开放服务。根据金蝶国际半年报电话会议的披露,截至2019年上半年,云苍穹确认收入1500万,签约客户28家,公有云部署占比57%,私有云占比43%。62%的客户来自EAS,12%是从K/3,还有26%是新客户。

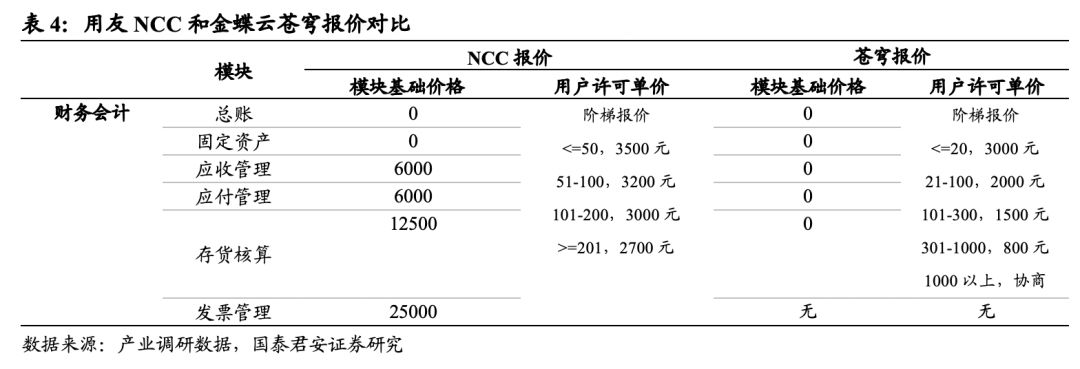

对比用友NCC和金蝶云苍穹公有云版本的价格,我们发现用友NCC价格高于云苍穹。根据我们产业调研的数据,用财务会计模块的报价来说明NCC和云苍穹价格的区别。从下表可以看到,用友NCC财务会计中多数模块都有基础价格,只有总账和固定资产是免费,而金蝶云苍穹全部模块基础价格都是0。从用户许可的单价来看,虽然二者都是阶梯报价,但是NCC报价高于云苍穹,尤其是随着用户许可数量的提升,云苍穹的单价下降非常快。

3.3.4.云ERP产品向云原生和公有化部署演进

我们对所有厂商的云ERP产品进行了对比,大的趋势是向云原生和公有化部署演进。尽管当前还有很多云ERP产品是单体架构,或者以私有化部署为主,但是各家厂商都在开发云原生ERP,并积极推进公有云部署。我们认为,尽管在相当长的时间内,云ERP的私有化部署仍将占据很大的份额,但云ERP的终极形态可能是公有云,这也是工业互联网数据大融合的基础,因为ERP中沉淀了企业最核心的业务数据。

4. 投资建议

中国ERP市场集中度将不断提升,看好提前布局云ERP的本土厂商。推荐标的:用友网络,金蝶国际,受益标的:鼎捷软件,汉得信息,远光软件。

5. 风险提示

1)云业务发展不及预期

公司云服务处于高速增长中,未来存在增速放缓的风险,市场预期已高,增速放缓将带来股价较大回撤。

2)企业管理软件行业竞争激烈

中国ERP市场存在SAP、Oracle这类发展时间较长,产品功能强大的海外厂商,也有鼎捷等本土厂商,存在竞争加剧的风险。

(作者:李沐华)

声明:本文来自计算机先锋队,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。